- Что собой подставляет ДТП и когда можно получить страховую выплату?

- Компенсационные выплаты в разных компаниях

- Размеры выплат

- Порядок возмещение ущерба при ДТП

- Возмещение расходов по Европротоколу

- Как выполняется расчет?

- Когда можно столкнуться с отказами?

- Как оформить жалобу?

- Оформите ОСАГО прямо сейчас

- Если у вас еще есть вопросы, отправьте заявку и мы вас проконсультируем

- В каких случаях выплачивают страховку по ОСАГО

- О размере возмещения

- Как страховая компания возмещает ущерб

- Если страховая отказывает в выплате или занижает ее

- Частые вопросы

- Может ли страховщик отказать в возмещении ущерба?

- Положено ли возмещение ущерба пешеходу?

- В каких случаях ОСАГО поможет возместить ущерб пассажиру?

- Комментарии: 4

- Отменить ответ

- Правила страхования каско

- Какие риски покрывает каско

- На какой срок оформляется каско

- Каков размер страховой выплаты по каско

- Как возмещается ущерб по каско

- Кому стоит купить полис каско

- Что можно застраховать по ОСАГО

- Заявление о возмещении компенсации

- Паспорт, нотариально заверенная копия

- Документы на автомобиль

- Справка из ГИБДД о факте произошедшего ДТП или «Извещение о ДТП», если прибегли к методу по европротоколу

- Реквизиты счета банка для перевода денежной компенсации

- Если был нанесен вред здоровью, дополнительно понадобится справка с диагнозом.

Размер возмещения ущерба определяет независимый эксперт. При подсчете такие эксперты ориентируются на справочники РСА, которые есть в свободном доступе. Поэтому потерпевший может сам ознакомиться с суммами выплат на сайте РСА.

За ущерб чужого имущества предусмотрена выплата до 400 тыс. рублей, а за ущерб жизни и здоровью – до 500 тыс. рублей.

Это максимальная выплата по ОСАГО.

Существует два метода компенсации: в виде ремонта автомобиля, либо денежная компенсация. Преимущество отдается ремонту, так как выплаченных денег зачастую не хватает для покрытия ущерба.

Чтобы определить размер компенсации, страховая компания прибегает к услугам независимого технического эксперта в течение пяти рабочих дней после подачи заявления потерпевшим. Экспертиза проводится по договоренному времени и месту, которые устраивают и эксперта, и пострадавшего.

С 24 августа 2021 года пострадавший обязан договориться с техническим экспертом о месте и времени проведения экспертизы минимум за 3 дня до самой экспертизы.

Срок выплаты после ДТП по ОСАГО составляет 20 календарных дней, нерабочие и праздничные дни не считаются. Период начинается со дня принятия заявления в страховой компании, которое в свою очередь может быть принято в течение пяти рабочих дней после ДТП.

В случае если страховая компания нарушила сроки, предусмотрена неустойка в размере 1% от суммы компенсации за каждый просроченный день.

На деле получение выплаты по ОСАГО иногда затягиваются на несколько месяцев или даже лет. Это может произойти по двум основным причинам:

- Мелким страховым организациям зачастую не хватает средств для выплат в срок;

- Потерпевший не согласен с суммой выплаты. Для изменения назначенной суммы понадобится обратиться в суд, потребуется немало времени и терпения.

На выплаты по ОСАГО при ДТП имеют право все пострадавшие в аварии кроме признанного виновником водителя. Всем пострадавшим предусмотрена выплата ущерба здоровью. Страховая компания оплатит лечение, назначенное врачом. Своих денег в этом случае тратить не нужно, как было раньше, показывая выписанный чек уже после лечения.

Если же потерпевший в аварии получил инвалидность, то ему полагается от 50 до 100 процентов максимальной суммы выплаты, которая составляет 500 тыс. рублей. При этом гражданам до 18 лет всегда выплачивается максимальная сумма.

Каждой полученной травме в добавок ко всему вышесказанному так же соответствует определенный процент выплат. Например, за сотрясение мозга положено 25 тыс. рублей, за перелом носа – 50 тыс. рублей, а за ампутацию ноги 250 тыс. рублей. Все данные есть в свободном доступе.

Пострадавшие так же должны помнить, что возмещать ущерб за мелкие и крупные повреждения страховая компания будет по заключению от врача. Если при крупных повреждениях в любом случае нужен поход к врачу, то на мелкие повреждения пострадавшие в аварии часто забивают.

Выплаты при смертельном исходе

Смерть в результате ДТП предусматривает выплату ближайшим родственникам погибшего потерпевшего. Право на консультацию имеют родители, дети, иждивенцы и супруг/супруга потерпевшего. Для этого нужно обратиться напрямую в страховую компанию каждому в отдельном порядке.

Размер страховой выплаты составляет 475 тыс. рублей. А также предусмотрена выплата на погребение до 25 тыс.

рублей. Выплачивается лицу, понесшему данные расходы. Выплаты предусмотрены на каждого погибшего в ДТП человека.

ДТП с пьяным водителем

В случае если пьяный водитель оказался невиновен в ДТП, компания-страховщик виновника аварии всё равно оплатит ему компенсацию. Если же пьяный водитель виноват в ДТП, то его страховая компания тоже обязана произвести выплату пострадавшему. Однако в дальнейшем такое дело будет передано в суд, и компания-страховщик будет добиваться возврата денег с виновного пьяного водителя.

Так же не стоит забывать, что за вождение в нетрезвом виде предусмотрены штрафы. Поэтому пьяному водителю придется отдать немало денег, независимо виновен он в аварии или нет.

Как рассчитать выплаты

На размер выплаты ОСАГО по ДТП влияет множество факторов. Компенсация может быть за ущерб жизни и здоровью, за ущерб автомобилю, а также за другие дополнительные обстоятельства.

Что касается состояния автомобиля, учитываются такие факторы как: степень повреждений, характер повреждений, износ автомобиля, мощность двигателя автомобиля, техническое состояние автомобиля и его рыночная стоимость. Некоторые из параметров вы можете посчитать на сайте РСА в разделе «Сведения о средней стоимости запасных частей транспортного средства». Там же можно узнать среднюю стоимость нормочаса работ и среднюю стоимость материалов.

На размер выплаты так же влияет место ДТП, так как в каждом регионе разные цены на ремонт и на запчасти.

Вы можете привлечь эксперта для расчёта стоимости выплаты по вашему конкретному случаю.

Если выплата производится в виде ремонта автомобиля, то сумму ущерба выставляет ремонтная станция, с которой у страховой компании заключен договор.

Как происходят выплаты, если есть ОСАГО и КАСКО

Если ваш автомобиль застрахован по ОСАГО и по КАСКО, то при ДТП в любом случае вам полагается выплата.

Если ДТП произошло по вашей вине, вам следует обратиться в свою страховую компанию с полисом КАСКО. Будет рассчитан ущерб вашему автомобилю, а вам будет выплачена полная стоимость за ремонт. В свою очередь пострадавший получит выплату ущерба по вашему полису ОСАГО.

Если ДТП произошло не по вашей вине, вам нужно будет решить страховой выплатой какого полиса воспользоваться. ОСАГО учитывает износ автомобиля, КАСКО – нет. Кроме того, КАСКО выплачивает полную стоимость ремонта, а ОСАГО максимум 400 тыс. руб.

Из этого сделаем вывод, что наличие обоих полисов позволяет минимизировать риски. Водитель получит выплату вне зависимости, кто виновник.

Выплаты виновнику ДТП

Виновнику ДТП по страховому полису ОСАГО не положены выплаты. Даже если виновный утверждает, что авария произошла случайно. Нередко в аварии зафиксировано нарушение правил дорожного движения обоих водителей.

В этом случае можно обратиться в суд и решение о виноватом и потерпевшем будет принимать судья. Компенсации можно добиться, только если виновник аварии докажет свою невиновность, то есть будет признан потерпевшим.

Бывают случаи, когда виновными в аварии признаются обе стороны. В такой ситуации чаще всего ни одному из водителей не стоит рассчитывать на компенсацию по страховому полису.

Так же нужно иметь в виду виновнику ДТП, что начинать восстанавливать свой автомобиль, он может только после окончания всех разбирательств.

К слову, каждая авария по вине водителя уменьшает класс его полиса, повышая его стоимость.

Что собой подставляет ДТП и когда можно получить страховую выплату?

Дорожно-транспортное события – это происшествие с участием транспортных средств, в результате которого погибли люди или им нанесены увечья легкой, средней или тяжелой степени. А также в результате таких обстоятельств были повреждены автомобили участников ДТП.

Несмотря на то, что действующее законодательство четко определяет размер выплаты по ОСАГО, предназначенные пострадавшему водителю или пешеходу, претендовать на возмещение могут:

- Пострадавшее лицо, имеющее на руках страховой полис, в рамках заключенного договора по страхованию.

- Владелец автомобиля или люди, имеющие законное право на выплату. К числу таких лиц относят наследников погибшего, лица, управляющие автомобильным средством по доверенности, граждане, получившие в ходе ДТП увечья или ущерб имущества.

Компенсационные выплаты в разных компаниях

Прежде, чем уточнять какая максимальная сумма страховой выплаты по ОСАГО, следует внимательно изучить условия страхового случая. Вне зависимости от страховой компании, все они пользуются единой законодательной базой. Отказать на законных основаниях, компания имеет права в следующих случаях:

- Автомобиль, попавший в ДТП, не застрахован.

- Требуют возместить моральный вред.

- Не соблюдены сроки подачи заявления.

- ДТП произошло на учебной машине.

- Причиной ДТП стала перевозка негабаритного груза.

В числе законного отказа также могут быть мошеннические действия или подделка полиса. Если ущерб при ДТП попадает под лимит страховой выплаты по ОСАГО в 2020 году по страховому случаю, компания обязана покрыть убытки участника. В случае незаконного отказа, каждый потерпевший имеет права требовать компенсации в судебном порядке.

Размеры выплат

На сегодня законодательство определяет размеры выплат. В большинстве случаев они зависят не только от обстоятельств страхового случая, но и от степени повреждения транспортного средства, участия пассажира и серьезности последствий. Последствия могут быть с летальным исходом пассажиров и с материальным ущербом.

Минимальная выплата по ОСАГО при аварии зависит от степени повреждения автомобиля и количества участников и потерпевших в ДТП. Она может составлять от 35 тыс. рублей. На сегодня возмещение ущерба автомобиля составляет 400 тысяч рублей. А если был нанесен ущерб жизни и здоровью человека, сумма достигает 500 тыс. рублей.

Если в ДТП погибли люди, то выплата осуществляется всем семьям, потерявшим своих близких. Компенсационные выплаты РСА по ОСАГО со смертельным исходом имеют фиксированные суммы. Они составляют 475 тыс.

рублей на финансовые выплаты и 25 тыс. рублей на погребение погибшего. В случае, когда ДТП происходит по вине пешехода, проводится специальное расследование, выясняются все обстоятельства дела.

Порядок возмещение ущерба при ДТП

Многие компании предлагают на собственных сайтах самостоятельно посчитать через РСА, в режиме онлайн. Однако, чтобы не упустить время, важно соблюсти правила. Сама процедуру представляет собой:

- После ДТП следует остановить машину и оценить уровень повреждения. В случае пострадавших, необходимо обеспечить медицинскую помощь и вызов скорой помощи.

- Связаться с представителем ГИБДД и оформить вызов по месту аварии.

- Уведомить страховую компанию.

Особую роль стоит уделить подаче заявления. В заявлении следует указать:

- Наименование страховщика и его юридический адрес.

- Полные личные данные заявителя.

- Если заявление подается доверенным лицом, необходимо предоставить документы, подтверждающие делегирование полномочий.

- Все подробности по ДТП: Дата, способ фиксации аварии, тип ущерба, все обстоятельства ситуации.

- Сведения об автомобиле.

- Сведения о виновнике аварии.

- Информацию о проведенной технической экспертизе.

- Дополнительную информацию об убытках, полученных в результате аварии.

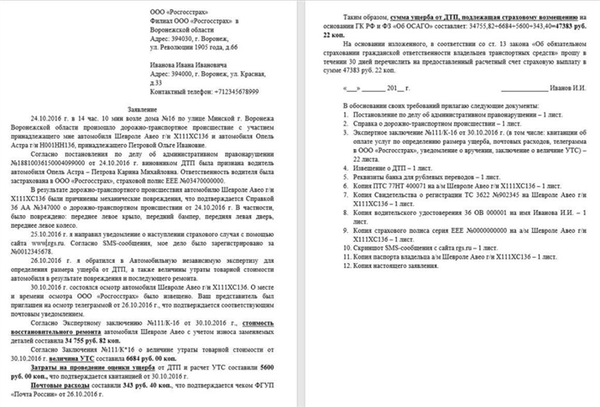

Образец заявления на выплаты ущерба после ДТП:

Возмещение расходов по Европротоколу

Если после ДТП стороны договорились, а степень повреждения автомобилей незначительная, то вся основная процедура оформления и выплаты денег может проводиться по Европротоколу.

Сам протокол представляет собой специальный бланк и не предполагает вызов представителей ГИБДД. Однако, чтобы минимизировать отказ, бланк необходимо взять в страховой компании. Скачанный в интернете протокол может не устроить страховую компанию.

Чтобы страховая виновника не отказала в выплате по ОСАГО, необходимо учесть условия, которые должны быть выполнены:

- Участниками происшествия стали два водителя и два транспортных средства.

- Водители договорились и не имеют взаимных претензий.

- Ущерб нанесен только машинам. Люди в результате не получили увечья.

- Размер ущерба составляет менее 400 тыс.

- Оба участника оформили Европротокол и согласны с его условиями.

Как выполняется расчет?

О том, какая может быть выплата по полису ОСАГО, можно выяснить у специалиста компании, где был заключен страховой договор. Многие из компаний предлагают на своих сайтах страховой калькулятор. Основными показателями, которые принимаются при расчете, считаются:

- Характер необходимого ремонта и затраты на их проведение (замена старых деталей на новые).

- При расчете окончательной стоимости учитывается регион, поскольку каждый из них имеет свою усредненную цену на услуги и товары.

- Марка автомобиля и год его выпуска, износ и амортизация.

Если в ходе аварии пострадала новая машина, то все выплаты производятся по ценам дилера ОСАГО. Для расчета применяется единая методика расчета.

Расчет производится по формуле: РК = СР+СМ+СД. В данной формуле используются следующие показатели:

- Общий размер компенсации (РК).

- Стоимость ремонта автомобиля (СР).

- Цена затратных материалов (СМ).

- Стоимость тех деталей, которые подлежат полной замене на новые (СД).

Выплата производится наличными в кассе страховой компании или может быть переведена по реквизитам, указанным заявителем. Каждый потенциальный получатель средств имеет право самостоятельно выбрать наиболее удобный для него способ получения денег.

Когда можно столкнуться с отказами?

У большинства застрахованных лиц возникает вопрос, сколько ждать выплаты по ОСАГО. Однако процедура выплат является заключительным этапом самой процедуры. Важно предоставить полный пакет документов и не получить отказ в финансировании. Помимо законных оснований по отказу, многие компании могут искать повод для отклонения заявления.

В числе частых причин, стоит выделить такие:

- Заявитель не полностью подготовил материалы и предоставил не все документы к общему пакету.

- Истек срок подачи заявления. Чтобы не упустить этот момент, следует внимательно изучить договор, заключенный со СК.

- Страховая компания самостоятельно провела расследования и имеет основания полагать, что данный факт является мошенничеством.

- СК находится в процессе банкротства.

- В страховке не указано имя водителя. В таком случае выплаты могут быть произведены, но компания имеет права подать встречный иск на виновника и возместить ущерб.

- Виновник ДТП не согласен с решением и подает апелляцию. Решение страховой будет завесить от решения суда.

- Отсутствие диагностики, отказ от проведения экспертизы.

Важно учитывать, что если отказ не имеет оснований и пострадавшее лицо считает себя ущемленным в правах, он имеет право добиваться справедливости в ЦБ или РСА. При этом важно иметь на руках официальный отказ, в котором указаны причины и основания.

Как оформить жалобу?

Даже если страховая просрочила, необходимо понимать, куда обращаться за консультацией и помощь, чтобы получить выплату по ОСАГО. Если заявление на выплату не было принято, можно оспорить отказ в судебном порядке. Однако, законодательство предполагает досудебное урегулирование спора.

На имя руководителя подается официальная жалоба, в которой указывается:

- Суть претензии.

- Точные личные данные.

- Номер страхового договора.

- Реквизиты для перечисления страхового возмещения.

Пример жалобы на СК:

При рассмотрении жалобы особое внимание уделяется причинам обращения заявителя. Все суммы, на которые претендует застрахованное лицо, должны быть обоснованы и подтверждены экспертным заключением.

Досудебное урегулирование является обязательным этапом, который доказывает, что человек принял меры и пытался самостоятельно решить вопрос со страховой компанией. При подаче иска в суд, истец имеет права требовать компенсации по таким направлениям:

- Возмещение материального ущерба, связанного со страховым случаем.

- Оплату неустойки.

- Моральное возмещение, связанное с некомпетентностью сотрудников компании.

К судебному иску прилагается полный пакет документов, включая переписку или документы по досудебному урегулированию. Важно учитывать, что законодательство регулирует права и обязанности страховщиков и страхователей. Поэтому, при наступлении страхового случая, следует соблюсти все условия, не упустить сроки, и своевременно предоставить заявление для получения причитающейся суммы.

Оформите ОСАГО прямо сейчас

Если у вас еще есть вопросы, отправьте заявку и мы вас проконсультируем

В каких случаях выплачивают страховку по ОСАГО

ОСАГО — обязательное страхование гражданской ответственности. То есть фактически покупатель полиса страхует не себя, а других людей, которые могут пострадать от его действий. Законодательно все вопросы регулирует ФЗ-40 Об ОСАГО.

При ДТП возмещение получает тот, кто пострадал от действий виновника, который ранее купил ОСАГО. Сам же виновник свои убытки покрывает самостоятельно.

Закон четко определяет перечень страховых случаев. Если по вине водителя пострадало другое авто, если он причинил своими действиями вред здоровью, это попадает под ОСАГО. Пострадавшая сторона получит возмещение.

Страховые случаи при ДТП:

- причинение вреда здоровью водителю, пассажирам, пешеходам;

- причинение вреда транспортному средству.

- у водителя есть полис ОСАГО, но в него вписано другое транспортное средство. Страховка покрывает только те случаи, когда задействовано указанное в ней авто;

- если речь о причинении морального вреда и возмещении упущенного ущерба. Но ничего не мешает пострадавшему взыскивать эти деньги через суд напрямую с виновника;

- если вред причинен в ходе соревнований;

- вред причинен во время учебной езды, которая осуществлялась в специально созданных для обучения местах;

- если вред причинен перевозимым грузом: перевозимым, при погрузке и разгрузке;

- вред причинен работнику при выполнении им его обязанностей;

- если речь идет о повреждении памятников, произведений искусства, антиквариата, ювелирных изделий, объектов интеллектуальной собственности;

- если речь о пассажирских перевозках, и пострадавшими являются именно пассажиры.

То есть страховые случаи по ОСАГО — классический вред транспортным средствами, людям и другому имуществу, например фонарному столбу. И тот, кто пострадал, может обращаться к страховщику и получать возмещение. Это могут делать граждане, чье имущество пострадало, сами пострадавшие, юридические организации, муниципальные органы и пр.

О размере возмещения

- если пострадало имущество, можно получить до 400 000 рублей;

- если пострадал человек, он может получить компенсацию до 500 000 рублей.

Суммы покрытия относительно небольшие. Если этих денег пострадавшему не хватит для восстановления авто или здоровья, он может обратиться в суд и взыскать “недостачу” с виновника аварии.

Стандартно компенсацию оформляет и получает сам потерпевший. Но в случае его смерти право на выплату получают наследники. А если потерпевший не может собирать бумаги по каким-то причинам, он может оформить у нотариуса доверенность на какое-либо лицо.

Как страховая компания возмещает ущерб

Если у виновника есть полис ОСАГО, пострадавшая сторона получает право требовать компенсацию от страховой компании. Причем можно обратиться как в свою (если у пострадавшего тоже есть страховка), так и в ту, что обслуживает виновника. Выплату в любом случае будет проводить виновная сторона, компании после проведут расчет между собой.

Если ситуация является страховым случаем по ОСАГО, действовать должен именно пострадавший. Виновник вообще ничего не делает, он просто должен уведомить свою страховую компанию о случившимся. Но если не уведомит, все равно ответственности не понесет.

- ДТП обязательно оформляется в рамках закона. Если есть пострадавший, если ущерб явно больше 100 000 рублей, вызывается ДПС, В ином случае можно оформить аварию по Европротоколу при условии, что стороны не имеют разногласий.

- Стороны аварии обязаны как можно быстрее уведомить страховую компанию о ДТП. Пострадавший уведомляет ту, через которую будет оформлять выплату.

- В течение 5 дней с момента аварии пострадавший передает страховщику все документы по событию.

- Компания проводит экспертизу транспортного средства (чаще всего речь именно об ущербе ТС) и делает расчет положенной суммы.

После выплачивает ее на указанный пострадавшим банковский счет.

А вот ответ на вопрос, покрывает ли страховка ущерб от ДТП, часто оказывается отрицательным. Обычно пострадавшей стороне все же приходится что-то доплачивать, но эти убытки можно через суд взыскать с виновника.

Если страховая отказывает в выплате или занижает ее

Если поступил отказ, для начала разберитесь, в каких случаях не выплачивается страховка при ДТП. Возможно, это как раз тот случай, и компания поступает законно. Если же вы считаете, что действие противозаконное, нужно для начала обращаться к финансовому омбудсмену.

В такой ситуации сначала нужно направить претензию страховой компании и дождаться официального ответа. Поле уже можно действовать дальше. Далее нужно вызвать за свой счет эксперта и провести собственную оценку (если страховщик будет признан виновным, он будет обязан покрыть эти расходы).

Далее нужно обратиться к финансовому омбудсмену по своему региону. Если он не сможет решить вопрос в досудебном порядке, тогда уже следует обращаться в суд.

Частые вопросы

Может ли страховщик отказать в возмещении ущерба?

Если он посчитает, что это не страховой случай в рамках ОСАГО, он откажет в выплате. Если вы уверены в своей правоте, можете подавать претензию и после обращаться в суд.

Положено ли возмещение ущерба пешеходу?

Любой пострадавший от действия водителя авто человек может получить компенсацию в рамках 500 000 рублей. При условии, что будет доказан факт причинения вреда здоровью, который требует материальных затрат.

В каких случаях ОСАГО поможет возместить ущерб пассажиру?

В том случае, если он пострадал от действий водителя. При этом пассажир во время ДТП может находиться в машине виновника.

Источники:

Комментарии: 4

- Александр11.10.2022 в 18:29

Как эксперт оценивает стоимость повреждения колесного диска? Как диска одного колеса или всего комплекта из 4-х колес?

Уважаемый Александр, методику оценки повреждений вы можете уточнить непосредственно у эксперта. Ваш вопрос относится к области специальных знаний.

отказано в выплате средний вред здоровью, обяснив, что произведена выплата по утере заработка, которая больше, чем вред здоровью

- Наталья13.12.2022 в 21:37

Ирина. Добрый день! Как вам страховая рассчитывала утраченный заработок? Сумму по больничному листу после дтп обнимала?

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Правила страхования каско

Каско – это добровольная страховка, то есть водитель оформляет ее по собственному желанию.

Какие риски покрывает каско

Полис покрывает большое количество рисков:

- Угон. Если органы правопорядка не найдут угнанный автомобиль, страховая компания возместит полную стоимость машины.

- Тотальный ущерб. Такой ущерб авто может получить в серьезном ДТП, при стихийном бедствии, поджоге третьих лиц. Страховщик, как и при угоне, возместит автовладельцу полную стоимость автомобиля.

- Мелкие повреждения. Этот пункт актуален для дорогих машин, требующих дорогостоящего ремонта и запчастей даже при небольших повреждениях.

- Повреждения лобового стекла от камней из-под колес едущих впереди машин.

- Стихийные бедствия , например, падения сосулек, деревьев и т. д.

- Пожары, поджоги, самовозгорание.

- Аварии. По каско водитель получает страховую выплату, даже если виновен в ДТП.

Есть и другие условия для получения компенсации, например, после столкновения с животным. Все страховые обстоятельства обсуждаются со страховщиком при покупке полиса и обязательно вписываются в договор.

Каско не страхует от форс-мажорных обстоятельств, ареста или изъятия машины, ущерба от теракта и иных случаев, указанных в договоре.

На какой срок оформляется каско

Каско может быть краткосрочным или долгосрочным. Водитель сам решает, на какой период заключать договор.

- Некоторые компании соглашаются выдать страховку даже на неделю, например, чтобы водитель съездил на автомобиле в отпуск.

- Полис можно купить на один-три месяца, если владелец пользуется машиной только в летнее время.

- Можно застраховать авто на месяц, если планируется перепродажа.

- Чаще полис приобретают на год, а если машину купили в кредит, то на пять лет (период автокредитования).

Полис начинает действовать в течение 60 суток после внесения оплаты, водитель сам устанавливает конкретную дату. Задним числом оформить каско нельзя.

Приобрести каско можно только в офисе страховщика. Цены в разных компаниях могут значительно отличаться, так как стоимость страховки рассчитывается по собственным тарифам и коэффициентам.

Чтобы не переплатить, придется обойти несколько офисов страховых и попросить произвести расчет или же рассчитать приблизительную цену полиса в онлайн-калькуляторах на официальных сайтах страховщиков.

Каков размер страховой выплаты по каско

Максимальный размер страхового возмещения по каско не установлен. То есть водителю могут выплатить любую сумму, в которую эксперт оценит полученный машиной ущерб. Иногда выплаты достигают нескольких миллионов рублей.

Если водителя не устроит сумма, назначенная экспертом страховой, ее можно оспорить через независимую экспертизу.

Как возмещается ущерб по каско

Водитель при заключении договора каско сам выбирает, в каком виде хочет получать страховое возмещение.

- ремонт на СТО или в дилерском центре;

- денежная выплата, соответствующая стоимости ремонта (водитель сам восстанавливает авто);

- полная компенсация стоимости автомобиля, если он угнан или получил тотальный ущерб.

Для получения выплаты нужно в определенный договором срок подать в страховую компанию следующие документы:

- заявление;

- гражданский паспорт;

- водительские права;

- техпаспорт авто (ПТС);

- справка из полиции (если авто угнано);

- талон техосмотра;

- документы с места аварии (если было ДТП);

- чеки о понесенных расходах (если машину с места аварии эвакуировали).

Также нужно сдать ключи от машины и брелок от сигнализации. Могут понадобиться фото- или видеоматериалы с места происшествия.

Кому стоит купить полис каско

Каско – дорогая страховка и необязательная, поэтому, оформлять ее или нет, каждый водитель решает сам. Купить ее можно на новое авто, привлекательное для угонщиков, или на дорогостоящую машину с недешевым ремонтом.

На машины старше 10 лет каско имеет смысл оформить только в том случае, если они дорогие и антикварные. Страховать остальные авто нет смысла, так как цена полиса может превысить их рыночную стоимость. Чем выше страховые риски, тем дороже каско, а машины с десятилетним износом имеют больше шансов попасть в ДТП.

Если будете покупать машину в кредит, каско придется приобрести обязательно. Банк не выдаст заем без полиса, так как страховка покроет кредитору убытки, если авто пострадает.

Что можно застраховать по ОСАГО

Если каско страхует автомобиль, то ОСАГО – гражданскую ответственность водителя в аварии. В случае признания за водителем вины, ему не придется возмещать потерпевшей стороне убытки – это бремя ляжет на плечи страховщика. Однако свое авто виновник будет ремонтировать самостоятельно.

Если ОСАГО у виновника нет, восстанавливать свое авто и машину потерпевшего придется из собственных средств. Если в аварии пострадали пассажиры или пешеходы, им тоже нужно будет выплатить компенсацию.

ОСАГО не страхует авто от кражи, упавших деревьев, поджога и других неприятностей. Это – сфера страхования каско.