- Для чего он необходим банку

- Какое значение он имеет для заемщика

- Обязателен ли первый взнос

- Где взять деньги на первый взнос

- Что такое первоначальный взнос?

- Чем первоначальный взнос отличается от задатка?

- Какая сумма первоначального взноса является оптимальной?

- От чего зависит минимальная сумма первоначального взноса?

- Бывают ли ипотечные кредиты без первоначального взноса?

- Стоит ли брать потребительский кредит на первоначальный взнос?

- Как работает первоначальный взнос по военной ипотеке?

- Возможна ли ипотека без первого взноса

- Плюсы для кредитной организации

- Плюсы для заемщика

- Можно ли использовать материнский капитал в качестве первоначального взноса

- Зачем банки требуют первый взнос

- Если у вас есть материнский капитал

- Если денег нет вообще

- Комментарии: 2

Первым взносом по ипотеке называется та часть стоимости недвижимости, которую вы платите самостоятельно. К примеру, если по условиям ипотечной программы предусмотрен первоначальный взнос 20%, а сама квартира стоит 3 млн рублей, вам придется внести 600 тысяч. Это могут быть ваши собственные сбережения, жилищные сертификаты, материнский капитал, деньги, взятые в долг у родственников, или банковский кредит.

Оставшиеся 80% (в нашем случае 2,4 млн рублей) платит банк, а вы отдаете ему эту сумму.

Куда идет первоначальный взнос по ипотеке? Он перечисляется продавцу жилья – или застройщику, если вы покупаете квартиру в новостройке. Передача первого взноса происходит в момент подписания договора купли-продажи и обязательно документируется (расписка или платежное поручение).

Для чего он необходим банку

Первоначальный взнос по ипотеке – банковское требование, обойти которое не получится ни при каких условиях. Будущий заемщик должен внести определенную сумму, иначе ему будет отказано в кредите.

Какое значение он имеет для заемщика

Для банковского клиента первоначальный взнос часто является препятствием в оформлении ипотеки. И это одна из причин, почему банки требуют оплатить часть суммы своими деньгами – потенциально неплатежеспособные заемщики сразу отсеиваются.

Самому же клиенту внесение этих средств не дает ничего, кроме снижения суммы кредита. Меньше денег возьмете в долг – меньше переплатите процентов. Вот и вся выгода.

Понимая, что у людей нет интереса вносить крупные суммы, банки пытаются мотивировать их снижением процентной ставки. Чем большую часть вы оплатите из своего кармана, тем ниже будет ипотечный процент.

Обязателен ли первый взнос

В подавляющем большинстве случаев он необходим. Иногда банки запускают программы, по условиям которых заемщику выдается полная стоимость недвижимости, но это исключение из правил. К тому же процентная ставка по таким кредитам гораздо выше базовой.

Как узнать, сколько в вашем случае должен быть первоначальный взнос по ипотеке:

- Сначала банк считает возможную сумму кредита исходя из платежеспособности заемщика.

- Затем определяет стоимость будущего залога (на основе проекта договора купли и оценочного отчета).

- Из цены квартиры вычитается рассчитанная ранее сумма займа, таким образом, определяется размер первого взноса (при этом он не должен быть меньше минимального значения по выбранной программе).

Если денег на первый взнос не хватает и взять их неоткуда, есть несколько способов решить проблему:

- Подумайте о добавлении в ипотечную сделку созаемщика, доход которого можно учесть при расчете суммы кредита. Может быть, супруг или родители смогут получить справку о доходе.

- Узнайте, какие жилищные субсидии вам полагаются («Молодая семья», материнский капитал и пр.) и используйте их для оплаты части стоимости жилья.

- Поищите недвижимость подешевле, чтобы снизить сумму кредита – тогда и первый взнос будет меньше.

- Изучите условия других банков, где первоначальный взнос ниже, и попробуйте получить одобрение.

Первоначальный взнос – лишь один из критериев, влияющих на ипотечную ставку. В гораздо большей степени она зависит от категории заемщика (зарплатники, сотрудники аккредитованных компаний и пр.), суммы кредита, страхования жизни и т.д. Поэтому подходить к выбору выгодной ипотеки нужно комплексно, учитывая все условия банка.

Где взять деньги на первый взнос

Наличие первоначального взноса — обязательное условие банков для заемщиков, планирующих взять ипотеку. Что делать, если требуется получить ипотечный кредит, но накопить необходимую сумму не представляется возможным? Рассмотрим три эффективных решения.

Использование материнского капитала. В 2021 году граждане могут получить 483 тысячи рублей за рождение первого ребенка. При появлении второго государство выделяет 639 тысяч рублей. Эти деньги можно задействовать в качестве первого взноса, а также для оплаты основного долга (если жилищный кредит уже оформлен).

Подбор банковской программы. Перед подачей заявки в банк рекомендуется ознакомиться с существующими программами кредитования и сравнить условия по ним. Также оценить финансовые возможности можно с помощью ипотечного калькулятора.

От того, какой первоначальный взнос вы укажете, зависят другие параметры ипотеки, в том числе размер ежемесячных платежей и срок кредитования. Меняя данные, можно подобрать комфортные условия.

Кредит на первый взнос. Банки идут навстречу клиентам и предлагают оформить заем под залог недвижимости. Например, в Росбанк Дом заемщики могут рассчитывать на размер кредита до 70% от стоимости имеющейся квартиры. Срок кредитования составляет 1-3 года.

Узнайте больше о том, сколько потребуется внести в качестве первоначального взноса в вашем случае, у менеджеров Росбанк Дом.

Согласия на обработку ПДн:

В соответствии с требованиями Федерального закона от 27.02.2006 №152-ФЗ «О персональных данных», Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе», а также иным применимым законодательством Российской Федерации,

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д.

34) (далее – «Банк», «Оператор») согласие на обработку своих персональных данных, а именно: сведений, предоставленных мной при заполнении веб-формы на сайте Оператора www.rosbank-dom.ru (далее – «Персональные данные»), а также иных имеющихся у Банка сведений. Под персональными данными я понимаю любую информацию, относящуюся ко мне как к субъекту Персональных данных, в том числе мои фамилию, имя, отчество, контактные данные (телефон, электронная почта, почтовый адрес), IP адрес. Под обработкой Персональных данных я понимаю сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение) посредством поиска, анализа и сбора информации, в том числе с использованием внешних информационного-аналитических порталов, сторонних информационных источников, включая открытые и общедоступные источники информации и веб-ресурсы, извлечение, использование, обезличивание, блокирование, удаление, уничтожение персональных данных, с использованием средств автоматизации и без использования таких средств, с целью регистрации в личном кабинете потенциального клиента в системе электронного взаимодействия с Банком; заключения пользовательского соглашения; внесения сведений обо мне в базы данных в качестве потенциального потребителя услуг; формирования и направления мне Банком предложений об оказании услуг на определенных условиях; продвижения товаров, работ, услуг Банка, в том числе направление мне рекламных и/или информационных материалов, с помощью средств связи, в том числе по сетям электросвязи, посредством использования телефонной и подвижной радиотелефонной связи (включая СМС-сообщения), а также по сети Интернет.

Согласие действует * в течение 1 года с момента его получения Банком и может быть отозвано мной, путем направления в Банк по адресу: 107078, г. Москва, ул. Маши Порываевой, д. 34 соответствующего письменного уведомления в свободной форме об отзыве согласия.

* Сроки обработки персональных данных совпадают со сроками действия Согласия на обработку персональных данных, если иное не предусмотрено действующим законодательством РФ.

Условия обработки персональных данных регулируются Политикой ПАО РОСБАНК в отношении обработки персональных данных и сведения о реализуемых требованиях к защите персональных данных, размещенной на сайте ПАО РОСБАНК

Согласие на получение рекламно-информационных материалов (рассылок):

В соответствии с требованиями Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе», а также иным применимым законодательством Российской Федерации,

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (далее – «Банк»,) согласие на направление мне (получение мной) на указанный мной при заполнении веб-формы на сайте Оператора www.rosbank-dom.ru телефонный номер/адрес электронной почты рекламно-информационных материалов (рассылок).

Настоящее согласие предоставляется на неограниченный срок при отсутствии сведений о его отзыве

Что такое первоначальный взнос?

Первоначальный взнос — это сумма денег, которую накопил покупатель и которую он готов направить на покупку недвижимости.

Как правило, при оформлении ипотеки банк выдает кредит не на все 100% стоимости недвижимости и просит клиента заплатить продавцу разницу (обычно от 10% до 30%) из собственных средств. Эти средства и являются первоначальным взносом.

Банк же со своей стороны выдает заемщику недостающую для покупки сумму в виде ипотечного кредита. В дальнейшем эту часть стоимости недвижимости называют ипотечным кредитом или основным долгом, а ипотечные заемщики возвращают ее банку в соответствии с условиями кредитного договора.

Чем первоначальный взнос отличается от задатка?

Задаток наиболее распространен при покупке недвижимости напрямую и без участия банка.

Задаток — это сумма, которую передает покупатель продавцу в качестве подтверждения серьезности намерений по приобретению недвижимости. Его размер определяется в предварительном договоре или в отдельном соглашении о задатке.

При оформлении ипотеки продавец может попросить внести задаток, чтобы снять объявление о продаже с рекламных площадок и прекратить показывать помещение другим претендентам. В таком случае задаток будет являться частью первоначального взноса и будет учтен при финальном расчете по сделке недвижимости и включен в сумму, которая будет указана в документе, подтверждающем произведение полного расчета по сделке — расписке. Как правило, из суммы задатка продавец оплачивает получение необходимых для оформления сделки документов, справок, а также иные сопутствующие расходы по сделке.

Какая сумма первоначального взноса является оптимальной?

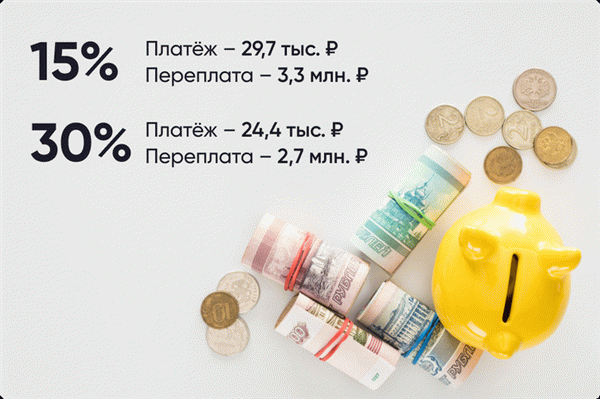

Чем больше вы можете внести в качестве первоначального взноса, тем лучше. Рассмотрим на конкретных примерах, каким образом он влияет условия кредита. Допустим, вы планируете оформить льготную ипотеку по ставке 7% на покупку квартиры за 4,5 млн рублей. Комфортным для вас сроком кредита является 20 лет.

Если вы выплачиваете минимально возможный по данной программе первоначальный взнос (15%), ежемесячный платеж составит 29,7 тыс. рублей, а банку вы переплатите больше половины стоимости квартиры, то есть 3,3 млн рублей.

Если же увеличить первоначальный взнос до 30%, например, за счет средств материнского капитала, ежемесячный платеж уже составит 24,4 тыс. рублей, а переплата уменьшится до 2,7 млн рублей (то есть вы заплатите банку меньше на 600 тыс. рублей).

От чего зависит минимальная сумма первоначального взноса?

В большинстве случаев минимальную сумму первоначального взноса определяет сам банк. Но когда речь идет о льготных ипотечных программах с господдержкой, их условия устанавливаются федеральным правительством или региональными органами власти. Как правило, минимальная сумма первоначального взноса варьируется от 10% до 20%.

Бывают ли ипотечные кредиты без первоначального взноса?

Да, такие предложения существуют на рынке, но это довольно рискованно и для заемщика, и для банка. Как показывает практика, клиенты, которые оформляют ипотеку без первоначального взноса гораздо хуже справляются с обслуживанием кредита.

Стоит ли брать потребительский кредит на первоначальный взнос?

Использовать потребительский кредит для первоначального взноса не рекомендуется по нескольким причинам. Прежде всего, вся информация о выданных кредитах фиксируется в вашей кредитной истории, поэтому банк будет учитывать наличие у вас дополнительной финансовой нагрузки и вполне может отказать в выдаче ипотеки. Кроме того, потребительские кредиты, как правило, выдаются под достаточно высокий процент.

Это означает, что вы переплатите не только за ипотечный, но и за потребительский кредит.

Как работает первоначальный взнос по военной ипотеке?

При военной ипотеке первоначальный взнос выплачивается из денежных средств, которые государство перечисляет на специальный счет военнослужащего в течение всего срока службы. Если на момент оформления ипотечного кредита накопленных средств недостаточно, военнослужащий может добавить недостающую сумму из своих средств.

Однако воспользоваться военной ипотекой можно только спустя три года после включения в реестр участников НИС.

Подробнее о том, как воспользоваться военной ипотекой, можно узнать в материале на спроси.дом.рф.

Возможна ли ипотека без первого взноса

Некоторые банки предлагают ипотеку без первого взноса, но с повышенной ставкой. Такой кредит для банка — серьезный риск, поэтому банки используют разные способы для стимулирования клиентов подкрепить намерения собственными средствами. В частности, предлагают дисконт по ставке при увеличении размера первоначального взноса до 20%.

Экономия на снижении ставки даже на 0,1% за весь период получается существенная, что оправдывает усилия заемщика по накоплению средств на первый взнос.

Еще одна возможность взять ипотеку без первоначального взноса — предоставить банку залог. Обычно это недвижимость, которая уже находится в собственности заемщика: оформленная на него квартира, апартаменты, частный жилой дом, земельный участок или даже гараж. Стоимость кредита в этом случае будет зависеть от оценочной стоимости залогового объекта.

Однако нужно помнить, что если вы оформляете ипотечный кредит под залог недвижимости, то в большинстве случаев использовать дополнительные субсидии, жилищные сертификаты или материнский капитал будет уже нельзя.

Плюсы для кредитной организации

Для банка первоначальный взнос — это один из способов убедиться в платежеспособности и финансовой состоятельности заемщика. Иными словами, так банк проверяет финансовую дисциплину клиента и убеждается, что тот способен вернуть одолженные ему деньги. Ведь если заемщик сумел накопить нужную сумму для первого платежа, значит он умеет обращаться с деньгами, поэтому с оставшимися платежами проблем тоже быть не должно.

Размер первоначального взноса также позволяет банку оценить риски просроченных платежей и полного невозврата кредита. Как правило, чем больше первый платеж, тем менее вероятны просрочки и прочие проблемы со своевременной выплатой долга. Именно поэтому банки более охотно одобряют ипотеку для тех заемщиков, которые могут предоставить первоначальный платеж не менее 10%.

Плюсы для заемщика

Большой первый взнос увеличивает шансы одобрения кредита, а также помогает заемщику получить более выгодные условия сделки — например, большую сумму ипотеки. К тому же он уменьшает общую сумму долга и позволяет сократить срок кредита — а значит, снижает сумму ежемесячных платежей и совокупную стоимость страхования объекта недвижимости, которое требуется каждый год. В результате затраты на обслуживание ипотеки снижаются, и квартира обходится заемщику дешевле.

Рассчитать приблизительную стоимость ипотеки в зависимости от величины первоначального взноса можно при помощи ипотечного калькулятора. В нем можно менять разные параметры сделки — срок, первый взнос, тип ипотечной программы, общую сумму займа — чтобы узнать, при каких условиях платеж по ипотеке будет наиболее комфортен для вас.

Можно ли использовать материнский капитал в качестве первоначального взноса

Источник денег для первого взноса по ипотеке может быть любым. В том числе, им может быть материнский (семейный) капитал, который в 2021 году выдается при рождении или усыновлении уже первого ребенка. Материнский капитал можно использовать для полной или частичной оплаты первоначального взноса при покупке строящегося или уже готового жилья, причем для этого не обязательно ждать, пока ребенку исполнится три года.

Сумма материнского капитала за первого ребенка в 2021 году составляет 483 882 рубля, а за второго и последующих детей — 639 432 рубля. Если этой суммы не хватит на первоначальный взнос по ипотеке, ее можно дополнить средствами из других источников — например, собственными сбережениями.

Стоит иметь в виду, что некоторые из ипотечных программ не предусматривают или прямо запрещают использование материнского капитала в качестве первоначального взноса. Чтобы такая ситуация не стала неожиданностью во время оформления ипотечного кредита, заранее уточните все условия и тарифы по выбранной вами программе у специалистов банка.

Зачем банки требуют первый взнос

На деле первоначальный взнос решает две задачи. Первая — уменьшение суммы займа относительно стоимости недвижимости. Это делается для того, чтобы в случае просрочки банк смог без проблем оперативно реализовать недвижимость с применением дисконта.

Например, заемщик купил квартиру в ипотеку за 5 млн. рублей и чуть ли не сразу перестал ее платить. Тогда банку придется забирать недвижимость и продавать ее с торгов.

Такой проблемный объект продать за те же 5 млн. рублей невозможно, поэтому банк снижает рыночную цену. Если первого взноса не было, кредитор понесет явный убыток.

А если ПВ был, то сумма займа составит уже на 5 миллионов, а, допустим, 4. И банк сможет без потерь применить дисконт и покрыть свои убытки.

Вторая задача первоначального взноса — составление положительного образа о заемщике. Если человек имеет собственные накопления, то это говорит о его финансовой грамотности, о наличии у него хорошего дохода. И чем больше клиент вносит своих средств в счет покупки, тем лояльнее к нему относится банк, тем ниже ставка, тем выше вероятность одобрения.

Если у вас есть материнский капитал

Некоторые банки применяют дополнительные льготы к гражданам, которые используют для оформления ипотечного кредита сертификат на материнский капитал. Льгота выражается в уменьшении размере минимального ПВ.

Это действует не во всех банках, но предложения найти можно. Например, банк Дельтакредит и Газпромбанк при наличии МК готовы снизить планку взноса до 5%. Соответственно, при цене объекта в 3 млн. рублей заемщику достаточно будет внести только 150000 рублей. Такую сумму семье накопить вполне по силам.

Сбербанк и Райффайзенбанк указывают на то, что материнский капитал можно направить на первоначальный взнос. Но вот какую именно его часть можно покрыть сертификатом — это не сообщается. Для уточнения информации вам нужно обратиться в отделы ипотечного кредитования этих банков.

Скорее всего, полностью покрыть им первый взнос нельзя, только какую-то его часть.

Если денег нет вообще

Первый взнос на ипотеку есть не у каждого заемщика, поэтому граждане часто ищут альтернативные варианты. Если банки не выдают жилищные ссуды с ПВ в 0%, возникает мысль оформления потребительского целевого кредита. То есть заемщик сначала получает наличный кредит, а после эту сумму направляет на первоначальный взнос по ипотеке.

Звучит просто, но на практике осуществить такое нелегко.

- Оформить кредит наличными на нужную сумму. Желательно заключать договор на как можно больший срок, на 5-7 лет, чтобы уровень платежеспособности позволил в дальнейшем оформить ипотеку. Учитывайте, что если взять в кредит 450000 рублей на 5 лет, то даже при самых лучших условиях ежемесячный платеж составит 11000 рублей.

- Получите эти деньги и положите на счет, желательно на депозитный. За ипотекой лучше обращаться как минимум через 6-12 месяцев после оформления наличного кредита. Если сделать это сразу, ипотека одобрена не будет: банк сразу поймет, что вы взяли кредит на ПВ, а это крайне нежелательно для него, негативный фактор.

- Примерно через год после оформления кредита наличными при условии его благополучного погашения обращайтесь в выбранный банк уже за ипотечным кредитом. Можно даже в тот, где была оформлена наличная ссуда. Пробуйте оформлять ипотеку.

Не факт, что жилищный кредит будет одобрен. При рассмотрении заявки банк будет анализировать вашу платежеспособность. Если учесть, что у вас уже будет действующий кредит, то после оформления ипотеки долговая нагрузка будет очень серьезной.

Например, если взять в Сбербанке ипотеку на квартиру ценой 3 млн. рублей с первым взносом в 450000 на 20 лет, ежемесячный платеж составит как минимум 26000-27000 рублей. К этой сумме добавляем еще 11000 — ежемесячный платеж по кредиту, который был оформлен на первый взнос.

Итого ежемесячная долговая нагрузка на заемщика — минимум 38000 рублей. Для одобрения ипотечного кредита при таких обстоятельствах доход семьи должен составлять минимум 80000 рублей. И это без учета дополнительных расходов и без детей.

Если даже ипотека с маленьким первоначальным взносом вам не по силам, можете также рассмотреть предложение банка Дельтакредит. Он готов официально выдать кредит на первый взнос и после дать ипотеку, но при условии, что первая ссуда обеспечивается залогом недвижимости, которая уже есть у заемщика.

Комментарии: 2

- Анастасия27.04.2021 в 14:55

Здравствуйте!Подскажите пожалуйста вот если продавец продаёт квартиру за 2 435 238 под ипотеку,то какой первоначальный взнос надо внести в банк?

Анастасия, добрый день. Это зависит от условий банка, в котором вы хотите оформить ипотечный кредит. Как правило, размер первоначального взноса составляет 10-15% стоимости объекта недвижимости.

Есть банки, которые предлагают получить кредит без справок о доходах, в таком случае размер первоначального взноса может вырасти до 50%. Самые популярные предложения по ипотечным кредитам можете найти по этой ссылке.