- Условия предоставления семейной ипотеки Сбербанком в 2022 году

- Требования к заемщикам

- Страхование

- Кредитный калькулятор

- Как оформить заявку

- Дополнительные возможности по кредиту

- Ипотека с господдержкой и семейная ипотека: в чем разница

- Ипотека с господдержкой до 7%

- Ипотека для семей с детьми до 6%

- Как в Сбербанке рефинансировать ипотеку с господдержкой

- квартирой;

- частным домом с или без земельного участка;

- таунхаусом.

Важный факт, на который обязательно нужно обратить внимание — недвижимость должна продаваться на первичном рынке и только юридическим лицом, который являлся застройщиком или инвестором, но не инвестиционным фондом и его управляющей компанией. Это условие является обязательным не только в семейной ипотеке от Сбербанка в 2022, но и у других банков.

Исключение сделано для Дальневосточного региона, где в сельской местности можно приобрести недвижимость в ипотеку с господдержкой у физического лица. Условия ипотеки под 2 процента для Дальневосточников — подробнее описаны в другой статье.

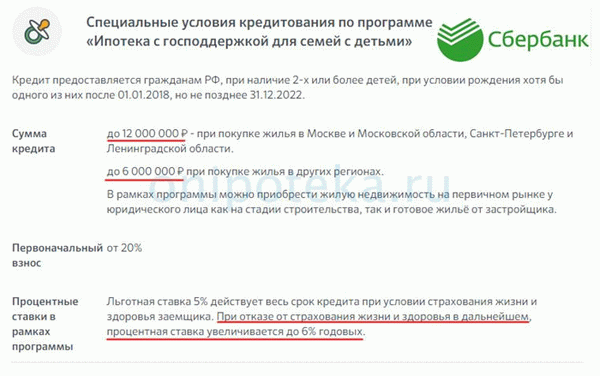

Условия предоставления семейной ипотеки Сбербанком в 2022 году

Кредитование предоставляется семьям с 2-мя и более детьми, при условии, что второй и последующие дети рождены в период с 01.01.2018 по 31.12.2022 гг.

Данная программа действует до 31.12.2022 года, но есть условия, при которых возможно оформить ипотеку позднее этого срока:

- если второй и следующие дети рождены после 01.07.2022 года, то ипотеку можно оформить до 1 марта 2026 года;

- если второму ребенку была присвоена инвалидность позднее 31.12.2022, то таким семьям продлевается срок до 31.12.2027.

Семейная ипотека от Сбербанка в 2022 году выдается под 5% годовых на весь срок кредитования, при условии страхования жизни и здоровья заемщика, в случае отказа от страхования процентная ставка увеличивается на 1 пункт.

Кредитование осуществляется при первоначальном взносе 20%, на сумму от 300 000 до 12 000 000 рублей на объекты в Санкт-Петербурге, Москве и МО, для остальных регионов максимальная сумма — 6 000 000 рублей.

Ипотека выдается на срок от 1 года до 30 лет.

Требования к заемщикам

Иные требования к заемщикам:

- возраст: от 21 до 75 лет на момент закрытия кредитного договора;

- стаж работы: от 6 месяцев на текущем месте работы и общий стаж от 5 лет.

Страхование

В программе семейной ипотеки обязателен 1 вид страхования: страхование недвижимости. Страхование жизни и здоровья заемщика позволит снизить ставку на 1 п.п., но оно оформляется по желанию клиента.

Страхование осуществляют компании ООО СК Сбербанк Страхование и ООО СК Сбербанк Страхование жизни. Полисы оформляются электронно или в отделение банка. При оформлении в банке предоставляется бесплатно дополнительный месяц страховки.

Страхование жизни не является обязательным, но Сбербанк требует оформление полиса на первый год. При отказе от оформления Сбербанк может отказать в кредитовании.

Если заемщик откажется продлевать полис страхования здоровья на второй год, то процентная ставка по кредиту повышается до 6%.

Кредитный калькулятор

Если вы только думаете об ипотечном кредитовании, для получения предварительной информации и оценки своих возможностей вы можете воспользоваться калькулятором на сайте банка.

Калькулятор семейной ипотеки Сбербанка 2022 не требует ввода личных данных. С помощью простого меню вы вводите свои показатели: что хотите приобрести, по какой программе и на какой срок. Компьютер сразу рассчитывает ежемесячные платежи и указывает минимальный доход, при котором доступно данное предложение.

Дополнительно вы можете ознакомиться с графиком платежей и суммой переплаты.

Как оформить заявку

Семейную ипотеку от Сбербанка в 2022 году можно оформить онлайн или в отделение банка. Для этого потребуются следующие документы:

- паспорта заемщика и созаемщика;

- при временной регистрации — документы, подтверждающие ее;

- трудовая книжка;

- подтверждение дохода в справке 2-НДФЛ (скачать бланк) или в справке, заполненной по форме банка(скачать);

- при наличии залоговой недвижимости — документы, подтверждающие право собственности;

- подтверждение наличия первоначального взноса(скачать список принимаемых документов).

Заявка на кредит рассматривается в течение 3-5 рабочих дней.

После одобрения заявки необходимо предоставить документы по кредитуемому объекту и назначить дату сделки. В назначенный день сделка оформляется:

- онлайн, через сервис ДомКлик: менеджер Сбербанка отправляет электронный пакет документов в Росреестр, после прохождения регистрации в Росреестре, готовые документы приходят вам на электронную почту. Такая сделка безопасна, а готовые документы, пришедшие на почту, будут иметь такую же юридическую силу, как и обычные. Плюсы и минусы электронной регистрации сделки в Сбербанке описаны в другой статье.

- в офисе банка: происходит подписание документов с застройщиком, затем сделка регистрируется в Росреестре, готовые документы получат там же, через 10 дней.

Дополнительные возможности по кредиту

В семейной ипотеке возможно использование материнского капитала. Его можно задействовать как часть первоначального взноса, так и для частично досрочного погашения кредита. Важно, что семейным сертификатом нельзя заменить первоначальный взнос 20%, а можно только добавить к нему.

Вы можете сделать налоговый вычет в размере 13% от суммы всех процентов, уплаченных по ипотеке и получить налоговый вычет от покупки самой недвижимости.

Пример: покупая квартиру по программе семейная ипотека на 15 лет, стоимостью 5 миллионов рублей, с первоначальным взносом 20% и с использованием материнского капитала вы сможете вернуть:

- 260 000 рублей — имущественный налог;

- ≈ 200 000 рублей — с оплаты процентов.

Согласно законодательству РФ, в сложной жизненной ситуации или при затяжной болезни вы можете взять ипотечные каникулы. Их срок на время всего кредитования составляет 6 месяцев.

Ипотека с господдержкой и семейная ипотека: в чем разница

Государство стремится поддерживать своих граждан в неспокойное для страны время: улучшения в социальной политике начались еще в 2020 году в период пандемии, а затем получили свое расширение после февральских событий. Демографический кризис также подталкивает Правительство к созданию все новых мер поддержки для граждан, и в особенности – для семей с детьми, которые растят новое поколение россиян.

- Ипотека с господдержкой и семейная ипотека: в чем разница

- Ипотека с господдержкой до 7%

- Ипотека для семей с детьми до 6%

- Как в Сбербанке рефинансировать ипотеку с господдержкой

- Как оформить рефинансирование ипотеки с господдержкой в Сбербанке

В последние несколько лет для семей появились различные формы оказания помощи: от социальных контрактов и адресных денежных выплат, до предоставления льготных кредитов под субсидированный процент. Именно кредиты по сниженной ставке стали наиболее востребованы среди россиян, т.к. они позволяют решить актуальный для многих жилищный вопрос.

Есть две программы, которые пользуются наибольшей популярностью: это ипотека с господдержкой и семейная ипотека. Многие их путают, потому как часть условий у них действительно перекликаются между собой. Однако, это совершенно разные программы, и нацелены они на разные категории заемщиков. Давайте рассмотрим подробнее.

Ипотека с господдержкой до 7%

Льготная ипотека предоставляется заемщикам, которые хотят приобрести квартиру у застройщика, причем дом может быть как на этапе строительства, так и уже введенный в эксплуатацию. Проект действует с 2020 года, проценты неоднократно менялись из-за экономической ситуации в стране, но с 17 июня ставка снова составляет до 7%.

Основные условия:

- Сумма — до 12 млн рублей в Москве, Московской области, Санкт-Петербурге и Ленинградской области, а в других регионах — до 6 млн рублей.

- Процентная ставка – до 7% в год.

- Наличие первоначального взноса не менее 15%.

- Планируется, что программа продлится до конца 2022 года.

Требования к заемщикам устанавливают сами банки, государство регулирует только выдачу субсидий кредитным организациям. Поэтому воспользоваться программой для покупки жилья в новостройке могут практически все желающие, за исключением тех заемщиков, которые уже получили кредит по программам дальневосточной или сельской ипотеки.

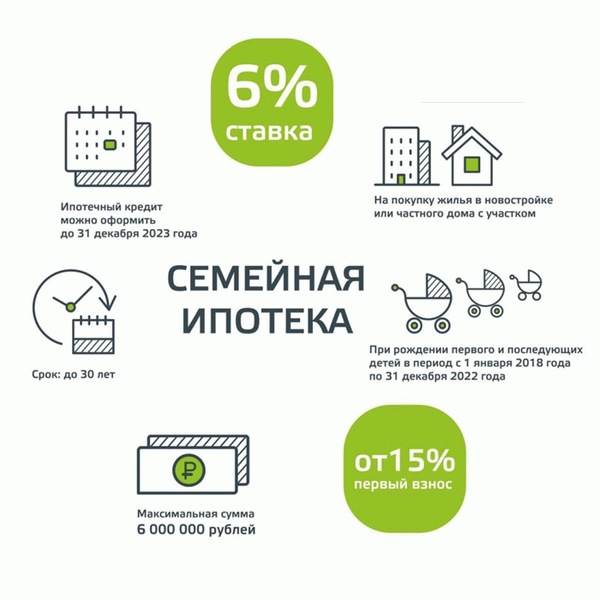

Ипотека для семей с детьми до 6%

Проект семейной ипотеки появился еще в 2018 году, и с тех пор неоднократно совершенствовался по своим условиям. Воспользоваться им могут семьи с одним или несколькими детьми, которые хотят приобрести жилье в новостройке или построить дом, а вот на Дальнем Востоке деньги от льготной ипотеки можно пустить и на покупку вторичного жилья (только в сельской местности). Оператор федеральной программы «Семейная ипотека» — ДОМ.РФ.

- Процентная ставка – до 6% годовых на весь срок кредитования, а для жителей Дальнего Востока – 5%.

- Обязательно наличие первоначального взноса не менее 15%.

- Максимальная сумма кредита для Москвы, Санкт-Петербурга, Московской и Ленинградской областей — 12 млн рублей, для других регионов — 6 млн рублей

- Договор на покупку жилья должен быть заключен не ранее 2018 года. Максимальный срок в общих случаях — до 1 марта 2026 года, а при установлении ребёнку инвалидности после 2022 года — до конца 2027 года.

Право на использование такой ипотеки есть у семей, в которых с 2018 по 2026 год появился ребенок. Если в семье есть ребенок с инвалидностью, то его год рождения не имеет значения, он может родиться до 2018 года, и семья все равно сможет взять ипотеку с льготными условиями.

- Процентная ставка: для ипотеки с господдержкой – до 7% годовых. По семейной ипотеке ставка — до 5% для Дальнего Востока, до 6% — для других регионов.

- Семейную ипотеку можно использовать для покупки жилья юридического лица (квартира в строящемся доме или в новостройке, частный дом с участком), для строительства дома по договору подряда, а также на покупку вторичного жилья на Дальнем Востоке. Льготную ипотеку до 7% можно использовать только для покупки новостройки у застройщика.

- Воспользоваться ипотекой с господдержкой могут практически все, кто хочет приобрести жилье в новостройке. А вот семейной ипотекой могут воспользоваться только семьи с детьми.

Основное различие, конечно же, в процентах: если по семейной ипотеке 6% является максимальным значением, а некоторые банки даже предлагают кредитование под 4,5-5% годовых, то вот купить новостройку по госпрограмме можно под более высокий процент от 6-7% годовых. Разница даже в пару процентов дает большую переплату в случае, если заемщик берет ипотеку на длительный срок.

Программа семейной ипотеки подходит для рефинансирования ранее оформленных кредитов по льготной ставке. И этим стоит воспользоваться, т.е. после рождения малыша можно и нужно перекредитовываться под более низкий процент, чтобы снизить переплату по ипотеке и уменьшить платежи.

Как в Сбербанке рефинансировать ипотеку с господдержкой

Как мы выяснили, по многим параметрам семейная ипотека выгоднее льготной с господдержкой: она дает возможность направить деньги на большее количество направлений, по ней можно сочетать разные формы поддержки от государства, и самое главное – снизить ставку и переплату. Для этого нужно оформить рефинансирование, т.е. услугу перевода кредита из одного банка в другой с подписанием нового договора, и закрытием старого долга.

Многие россияне обращаются именно в Сбербанк для рефинансирования ранее взятых кредитов, потому как доверяют крупнейшему банку страны, и могут наглядно увидеть свою выгоду. Но была одна загвоздка: рефинансировать кредит в Сбере могли клиенты только других банков, а вот если ипотека была взята сразу в Сбербанке, то здесь же рефинансировать ее было нельзя, и приходилось уходить в другие банки.

Конечно же, Сбер не хотел терять своих клиентов, и 14 октября 2022 года сделал важное объявление. Теперь клиенты, которые взяли в Сбербанке ипотеку с государственной поддержкой, при рождении детей могут перейти на семейную ипотеку, и снизить свою процентную ставку.

- Семья подходит под требования программы – у нее есть ребенок, рожденный после 2018 года, либо есть ребенок до 18 лет с инвалидностью.

- Объект недвижимости подходит под новую программу, то есть был приобретен у застройщика или инвестора объект недвижимости в новостройке. Сюда относится квартира, таунхаус или жилой дом. Вторичка или собственное строительство не подходит.

- Выполняются требования по сумме кредита – остаток не превышает 85% от оценочной стоимости жилья, и укладывается в ограничения по сумме в 12 и 6 млн. рублей для жителей разных регионов.

Если вы подходите под данные условия, то можно воспользоваться программой рефинансирования. Особенно она будет выгодна на самых первых порах действия ипотечного кредита, чтобы вы смогли наглядно увидеть разницу в платежах и общей переплате.