- Виды инвестиционных проектов

- Принцип запуска и работы высокодоходного проекта

- Стоит ли участвовать и вкладывать

- Преимущества и недостатки

- Сколько можно вложить и какая прибыльность может быть

- Высокодоходные инвестиции или банк что лучше выбрать

- Инвестиции в памм-счета или hyip-проект: куда лучше вложиться

- Правила инвестирования

- Куда точно не стоит вкладывать деньги

- Советы по выбору таких проектов

- Рейтинг лучших высокодоходных инвестиций

- Девять идей для консервативного инвестора

- 11 идей для умеренно агрессивного инвестора

- Техника безопасности инвестирования

- Определитесь с целью накоплений

- Подушка безопасности — ваше все

- Диверсифицируйте активы

- Держите эмоции под контролем

- Не использовать заемные средства

- Не путать инвестиции и спекуляции

- Куда вложить свои деньги прямо сейчас

- Банковский депозит

- Облигации

- Валюта и драгоценные металлы

- Недвижимость

- Криптовалюта

- Чего стоит боятся

Высокодоходные инвестиции — это внесение денег в структуру, которая обещает крупную прибыль за короткий срок. Обычно организации обещают доходность, превышающую годовую. Проще говоря, посетителя ресурса просят отдать деньги, чтобы их стало намного больше.

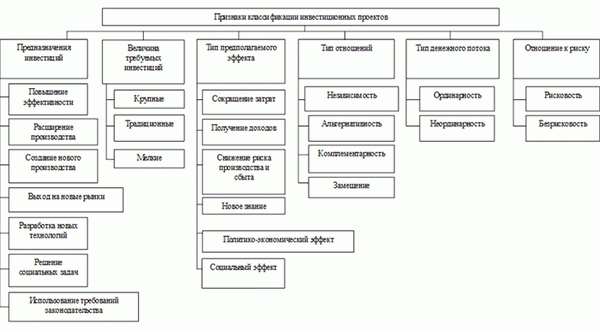

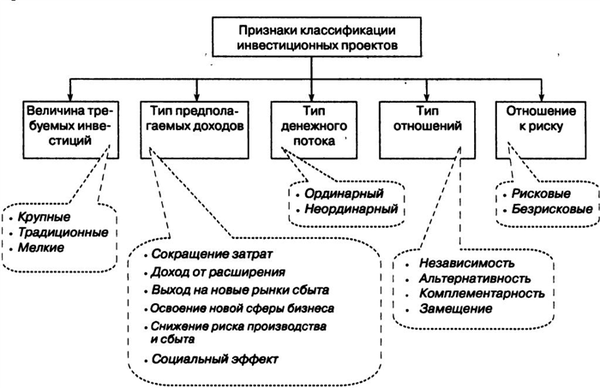

Виды инвестиционных проектов

Высокодоходные инвестиции бывают двух видов:

- хайп-проекты;

- памм-счета.

Хайпы, или высокопроцентные инвестиционные программы, обещают +200% годовых. Отличительная особенность — высокие риски потери вкладов, о чем редко сообщается на официальной странице.

Любой haip — это финансовая пирамида. Деньги распределяются между вкладчиками до тех пор, пока основатель не захочет уехать на Гавайи. Большинство вкладчиков теряют деньги, остаются у разбитого корыта.

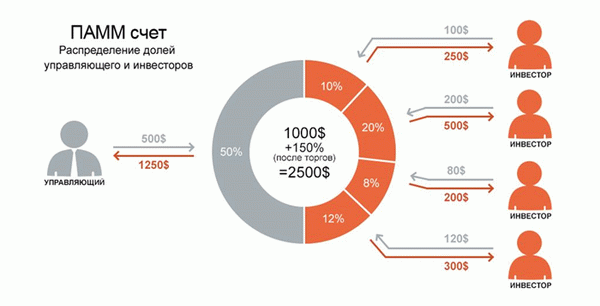

Памм-счета — это способ получения прибыли без продажи акций. Человек отдает круглую сумму брокеру, который должен увеличить доход. Звучит заманчиво. Но реальность жестока. Паммы — всего лишь сыр в мышеловке, очередная хитроумная афера.

Принцип запуска и работы высокодоходного проекта

Люди вносят деньги в общую казну. Они составляют общую денежную массу. Постепенно ресурсы распределяются между участниками. Система работает до тех пор, пока не случится банкротство. Происходит это быстро, буквально за 1-2 месяца. Поэтому проекты с «высокой доходностью» появляются еженедельно.

Стоит ли участвовать и вкладывать

Высокодоходные инвестиции манят, как прекрасная девушка. Они заманивают, как нимфы моряков. Сказки о неограниченности дохода, фейковые комментарии пользователей.

Стоит понимать, что принимать участие в подобных проектах нельзя. Это обычное Колесо Фортуны. Возможно, удача соблаговолит сойти с небес и заработать для вас круглую сумму. Однако везет 1%. Остальные остаются ни с чем.

Преимущества и недостатки

Как у монеты есть орел и решка, так и у высокодоходных инвестиций есть плюсы и минусы.

Преимущества высокодоходных инвестиций:

- Шанс получить прибыль. Он низкий, но существует.

- Приятный интерфейс. Для привлечения клиентов используется стильный дизайн.

- Если проект закроется, то доход не получит никто.

- Потеря средств в случае безграмотного распоряжения.

- Высокая вероятность проигрыша.

- Масса мошенников.

Сколько можно вложить и какая прибыльность может быть

Минимальный возможный вклад — $10. Возможный доход — 50-300% годовых.

Цифры кажутся притягательными, но не стоит доверять миражам.

Высокодоходные инвестиции или банк что лучше выбрать

Если хочется получать пассивную прибыль, лучше вложиться в банк под процент. Стандартная ставка — 12% годовых. Да, это мало. Однако банк гарантирует возврат средств. Главное — обращаться за помощью к государственным структурам, а не частным организациям.

Инвестиции в памм-счета или hyip-проект: куда лучше вложиться

Памм-счета и хайпы — это одно и то же. Обычные рулетки, в которых ставишь на черное или белое. Только шанс поражения в несколько раз выше.

Если хочется торговать, то необходимо разбираться в Форексе. Настоящие деньги находятся в акциях, которым торгуют брокеры. Чтобы научиться зарабатывать, придется изучать массу информации. Просто так платить никто не будет.

Правила инвестирования

При игре на высокодоходных инвестициях стоит учитывать два правила:

- Тратить только свободные средства, то есть вкладывать ресурсы без ущерба для финансового благополучия.

- Создавать портфель вкладов. Нельзя ограничиваться одной структурой. Лучше внести средства в разные конторы, чтобы «отбить» часть денег.

Куда точно не стоит вкладывать деньги

Полностью отказаться советую от организаций, у которых нет договора на официальной странице. Конторы без документов не заслуживают доверия. Не ждите от них высокой надежности.

Кроме того, изучайте отзывы на отдельных сайтах. На главной странице высокодоходного проекта размещены заказные рецензии, не заслуживающие внимания.

Советы по выбору таких проектов

Перед вкладом ознакомьтесь с топом хайпов. Отдавать деньги необходимо конторам, появившимся в течение 1-3 месяцев. Первым клиентам чаще всего выплачиваются проценты (особенно если инвестиция небольшая).

Обязательно читайте договор на сайте. Если указано, что ответственности у компании перед клиентом нет, то отправляйте ресурс в черный список.

Рейтинг лучших высокодоходных инвестиций

Список компаний, которые пока платят (помните, в любой момент лавочка может закрыться):

- Cloud Token — свежая площадка, обещающая прибыль в 12% ежемесячно.

- SolidTradeBank — 0,2% ежедневно, при минимальном вкладе.

- Wssavior — 33% ежемесячно.

Девять идей для консервативного инвестора

1. Новые субординированные «вечные» облигации «Газпрома» в евро

Идея Виталия Исакова

Причина: сейчас наблюдается дефицит инструментов в евро, поэтому инвесторы вынуждены принимать дополнительные риски, считает Исаков. По последнему выпуску «Газпрома» «вечных» субординированных бондов в евро доходность к колл-опциону (в январе 2026 года) — 3,9% годовых. «В данном случае основные риски связаны не с кредитным качеством эмитента, а со сложной структурой выпуска», — сказал Исаков.

Кроме того, стоит учитывать страновой риск в отношении России, есть риск изменения денежно-кредитной политики ЕЦБ (Европейский Центральный банк. — Forbes), но он маловероятен. «Мы считаем, что существующие риски хорошо вознаграждаются предлагаемой доходностью», — считает Исаков.

2. Долларовые облигации ГТЛК (Государственная транспортная лизинговая компания) с погашением в 2026-2027 годах

Идея Виталия Исакова

Причина: «Мы считаем, что рынок переоценивает риски для данной компании. С учетом присвоенных компании рейтингов международных рейтинговых агентств ожидаем снижения премии за риск с текущих уровней и, как следствие, положительной переоценки в течение ближайших 12 месяцев», — пояснил он.

3-4. Инвестиции в биржевые инвестиционные фонды, ориентированные на рынок США: ETF* Vanguard S&P 500 и SPDR S&P 500 ETF Trust

Идея Виталия Исакова

Причина: массивные меры монетарной и фискальной поддержки со стороны регуляторов США значительно уменьшают потенциальный риск инвестирования даже в условиях дальнейшего распространения коронавируса.

*Exchange Traded Funds — иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже.

5. Долларовые облигации Penoles Mexicanos 2050

Идея Артема Привалова

Причина: доходность к погашению 4,24%, есть колл-опцион за полгода до погашения, доходность по нему такая же. Penoles Mexicanos — один из крупнейших производителей драгоценных металлов в Латинской Америке, который производит 6% очищенного серебра в мире. У компании умеренный уровень долговой нагрузки, кроме того, она является бенефициаром стремительного роста цен на серебро и золото.

6. Долларовые облигации «Лукойла» с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 3,1%. Идея для консервативного инвестора с относительно высокой доходностью. У компании низкий уровень долговой нагрузки.

7. Долларовые облигации Vale с погашением в 2030 году

Идея Артема Привалова

Причина: у этого выпуска облигаций колл-опцион за три месяца до погашения, в апреле 2030 года. Доходность к колл-опциону 2,83%, к погашению — 2,85%. У выпуска высокие рейтинги от рейтинговых агентств S&P, Moody’s и Fitch (BBB-/Baa3/BBB).

Бразильская компания Vale — одна из крупнейших в мире по добыче железной руды, при этом ее себестоимость производства — одна из самых низких в мире. Кроме того, у компании низкий уровень долговой нагрузки.

8. Долларовые облигации Boeing с погашением в 2030 году

Идея Андрея Русецкого

Причина: cейчас компания переживает не лучшие времена, но 50% выручки приходится на оборонные заказы США, а рынок самолетов фактически поделен между двумя конкурентами. Текущая премия по доходности составляет 2,7 процентных пункта к гособлигациям США. Можно ожидать роста цены облигации до 125% от номинала.

С учетом купона в 5,15% при оптимистичном сценарии на этом выпуске облигаций можно получить более 17% в долларах до налогов и комиссий.

9. Долларовые гособлигации Мексики с погашением в 2031 году

Идея Андрея Русецкого

Причина: разница доходности выпуска «Мексика-2031» и соответствующей гособлигации США составляет 2,9 процентных пункта. Текущая цена этого выпуска — 147% от номинала, при нормализации ситуации на рынках в ближайший год она может вырасти до 160%. C учетом выплаты купона в 8,3% на этом выпуске можно заработать 21,3%.

«Но это оптимистичный сценарий», — предупреждает Русецкий.

11 идей для умеренно агрессивного инвестора

1. Выпуск «вечных» субординированных облигаций «Газпрома» в долларах

Идея Артема Привалова

Причина: доходность к колл-опциону в долларах 4,39%. Компания стабильно платит дивиденды, поэтому риск отмены купонов по младшим выпускам минимален. Кредитное качество старшего долга имеет инвестиционные рейтинги.

Но все равно это идея не для консервативного инвестора, так как у этих бумаг есть страновой риск России, включая потенциальные санкции, геополитику и так далее. Плюс стоит учитывать риски изменения денежно-кредитной политики в мире, а также падение цен на энергоносители без восстановления. Еще один риск — изменение дивидендной политики «Газпрома».

2. Долларовые облигации Borets с погашением в 2026 году

Идея Артема Привалова

Причина: доходность к погашению в долларах 5,85%. Это международная компания нефтяного машиностроения, специализирующаяся на разработке, производстве и сервисном обслуживании оборудования для добычи нефти с основным фокусом на электроцентробежные погружные насосы. Лидер российского и один из лидеров глобального рынка с умеренной долговой нагрузкой.

3. Долларовые облигации Petrobras с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 4,2%. Это бумаги крупнейшей нефтегазовой компании в Латинской Америке. Она планирует увеличить добычу нефти и газа до 3,5 млн баррелей в сутки к 2026 году. Компания продает непрофильные активы, средства от которых пойдут на снижение долговой нагрузки.

4. Инвестиции в 13 ETF в любых комбинациях и пропорциях

Техника безопасности инвестирования

Сейчас достаточно просто потерять все свои сбережения, а высокая инфляция в России (годовая, по данным на май, составила 17,1 %) может быстро обесценить накопления. Поэтому в любой ситуации эксперты Финтолка советуют придерживаться старых добрых базовых принципов инвестирования.

Определитесь с целью накоплений

Для начала неплохо бы понять, для чего именно вам нужны деньги: купить дом/машину, сформировать капитал, приобрести участок на Луне и тому подобное.

Далее по сценарию: сколько вам надо средств (сумма) и к какому сроку (время).

Не будет цели — не будет системности. От этого пропадет сам стимул регулярных инвестиций.

Подушка безопасности — ваше все

«Вижу цель — иду к ней» — это, конечно, крутое мотивационное высказывание, но без финансового резерва далеко не уехать. Всегда стоит помнить, что в мире нет ничего стабильного, кроме временной работы. Вас могут уволить, срочно потребуются деньги на лечение/ремонт или вдруг срочно захочется в незапланированный отпуск.

Поэтому держите в банке/под матрасом шести-двенадцатимесячный запас денег на черный день.

Диверсифицируйте активы

Один источник дохода — хорошо, а два — еще лучше. И это не только про вашу работоспособность. Как должно быть несколько путей заработка денег, аналогично и деньги должны лежать не только в банке на депозите.

Входить надо разными долями в разные финансовые инструменты (недвижимость, фондовый рынок, криптовалюта и так далее), разные сегменты фондового рынка (акции, облигации, ПИФы) — так всегда можно контролировать ситуацию.

Держите эмоции под контролем

Не стоит поддаваться жадности и страху, прислушиваться к анонимным мнениям в телеграм-каналах. Когда эмоции берут верх, значит, нет уверенности и нет знаний о том, что сейчас происходит на рынке. Поэтому, чтобы всегда контролировать свой пыл, необходимо читать, изучать и уметь анализировать экономическую ситуацию, происходящую в мире.

Сюда же можно отнести регулярные, по возможности ежемесячные, вложения —только они помогут сколотить капитал. Даже когда на рынке паника и все распродают свои активы, вы таким способом сможете усреднить позиции.

Также иногда необходимо уметь терпеть поражение. И лучше потерять часть, чтобы сохранить целое.

Не использовать заемные средства

Что под запретом для неопытных инвесторов: потребительский кредит, маржинальная торговля (когда в долг берутся средства у брокера), займы у друзей, кредит в МФО, торговля с плечом. Все эти способы не использовать, если не хотите потерять вдвойне.

Инвестировать стоит только свои свободные деньги, то есть часть зарплаты.

Не путать инвестиции и спекуляции

Спекуляции — покупка активов с целью краткосрочной перепродажи. Очень часто единоразовая удача кружит голову, и это превращается в азартную игру: торговлю самыми волатильными активами, зачастую с плечом, чтобы получить максимально яркие эмоции от умопомрачительных прибылей и калечащих убытков.

Инвестирование — покупка активов в расчете на будущие денежные потоки. А хорошие инвестиции — предварительный анализ перспективных компаний/объектов недвижимости/криптоактивов.

Куда вложить свои деньги прямо сейчас

С правилами ознакомились, осталось определиться с наиболее оптимальными инструментами. Эксперты Финтолка советуют остановиться на шести инструментах с учетом экономической ситуации.

Банковский депозит

Проценты по вкладу в кредитной организации напрямую зависят от ключевой ставки ЦБ, на июль 2022 года она составляет 9,5 %.

Естественно, вклады приближены к этому значению. Однако наиболее прибыльные депозиты — без возможности частичного снятия и пополнения. В среднем сейчас можно найти предложения от банков в диапазоне 8,5—10,5 % годовых.

Если вспомнить, какая официальная инфляция в России, то можно расстроиться, но, по крайне мере, этот способ сбережения денег максимально консервативен и гарантирует доходность благодаря системе страхования вкладов. То есть в случае банкротства кредитной организации Агентство страхования вкладов вернет все вложенные средства в размере до 1,4 млн рублей.

Облигации

Самый близкий к формату банковского депозита и наименее рискованный способ заработать. Подходит и для небольшого стартового капитала, ведь в большинстве случаев цена одной облигации около 1000 рублей, есть даже меньше.

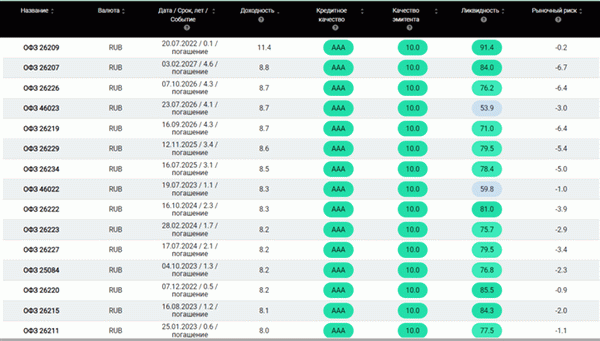

Облигации федерального займа (ОФЗ) сейчас котируются с доходностью 8-8,8 %.

Также эксперты предлагают присмотреться к облигациям надежных эмитентов: «ЛУКОЙЛа», «Роснефти», «Газпрома», Сбербанка и других.

Пример облигаций российских компаний с доходностью от 9 %

Валюта и драгоценные металлы

Можно поиграть на курсе валют. Ее выгоднее всего купить на брокерском счете через биржу. Затем за эту валюту можно купить иностранные активы или просто удерживать с целью заработка на курсовой разнице.

Однако стоит помнить о том, что из-за нестабильной ситуации в стране можно столкнуться с сюрпризами. Сейчас, допустим, достаточно трудно обналичить валюту (до 9 сентября обналичить можно только доллары или валюту, купленную до 9 марта), а за хранение на валютном счете может взиматься комиссия.

Почему эксперты советуют покупать валюту?

В ближайшие месяцы ожидается рост курса доллара на 30-50 %, а значит, подорожает и золото в рублях, увеличится выручка и прибыль компаний, которые также смогут переориентировать поставки на азиатские рынки, — предполагает инвестиционный консультант из «Альфа-Капитал», автор блога про инвестиции Александр Абрамян.

При продолжающейся стагфляции золото всегда показывало себя защитой от инфляции.

Виталий Исаков, директор по инвестициям УК «Открытие»:

— Покупку золота нельзя отнести в чистом виде к инвестированию, так как оно не приносит денежных потоков. Однако этот инструмент исторически хорошо защищал от инфляции, а также хорошо подходит для диверсификации портфелей из классических акций и облигаций.

Эксперт также отмечает, что физическое золото или биржевое золото, купленное через российские ПИФы, также защищено от санкций.

Недвижимость

На длинном горизонте неплохо показала себя стоимость недвижимости.

Многие российские инвесторы сегодня отрезаны от западных рынков, поэтому в отсутствие более привлекательных альтернатив можно присмотреться к недвижимости.

Олег Сыроваткин, ведущий аналитик отдела глобальных исследований «Открытие Инвестиции», эксперт «Открытие Research».

Эксперты также предупреждают: хотя недвижимость хорошо защищает от инфляции, ее покупка сопряжена с единовременными большими суммами, что плохо подходит для регулярных сбережений.

В отличие от акций, недвижимость уже существенно подорожала с начала года, в то время как денежные потоки (арендные платежи) растут далеко не столь высокими темпами, говорит директор по инвестициям УК «Открытие» Виталий Исаков.

Криптовалюта

Сейчас рынок криптовалюты переживает не лучшие времена, однако эксперты советуют покупать фундаментальные активы в долгосрок (на 2-4 года) на небольшую часть своего инвестиционного депозита с учетом того, что медвежий рынок может продолжиться, поэтому придется усредняться, но опять же — усредняться аккуратно, то есть без спешки.

Станислав Панков, руководитель TTM Academy, эксперт TTM Club:

— Криптовалюты очень волатильны и могут с текущих цен легко ещё упасть на 50-80 % и даже больше. Под фундаментальными активами понимаются такие активы, которые прошли проверку временем, управляются сильной командой, имеют рабочие продукты и признание рынком. Например, BTC, ETH, BNB, TWT, SOL.

Чего стоит боятся

В инвестициях нет гарантий. Помимо просто невыгодности вложений, начиная с февраля инвесторы познали новые способы испарения денег риски: заморозка иностранных активов и валютные ограничения. Вдобавок отечественные банки делают все возможное (вводят высокие комиссии за хранение валюты), чтобы инвесторы хранили свои недружественные валюты (доллары, евро) дома под матрасом.

Олег Сыроваткин, ведущий аналитик отдела глобальных исследований «Открытие Инвестиции», эксперт «Открытие Research»:

— Главным риском на рынке акций РФ сегодня, как, впрочем, и в последние месяцы, остается фактор неопределенности, связанный с продолжением специальной военной операции. Данное обстоятельство сильно ограничивает горизонт инвестирования и создает предпосылки для введения новых санкций в отношении РФ, а значит, и новых ограничений для инвесторов.