Налог на профессиональный доход — часть особого режима, который несколько лет запустили как эксперимент. Он так понравился жителям разных регионов, что достаточно быстро вышел из роли экспериментального и получил статус действующего на постоянной основе.

В тоже время законодательные акты и положения, регулирующие самозанятость, пока ещё находятся в статусе разработки. Налог на профессиональный доход позволил миллионам граждан России получить официальное трудоустройство, но проблем с признанием всё ещё много.

Например, самозанятые могут получить справку о доходах, но её не берут в расчёт многие банки и другие финансовые учреждения. Форму утвердили более 2 лет назад, а проблемы с подтверждением доходов у самозанятых возникают до сих пор.

Главная проблема заключается в том, что самозанятые самостоятельно ведут учёт доходов и не сдают отчётность в налоговую инспекцию. Скорее всего, банки просто не хотят доверять кредитные деньги людям, которые не имеют статуса ИП. Индивидуальные предприниматели регулярно сдают отчётность в налоговую, а каждая операция подтверждается договором и актом выполненных работ.

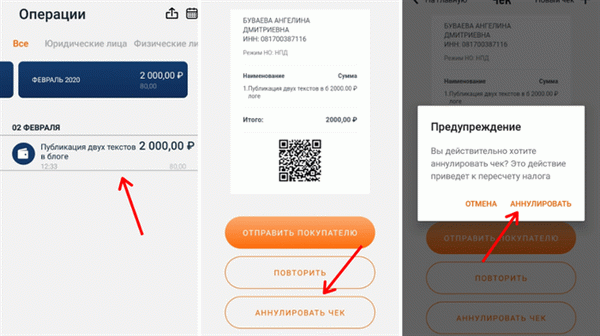

Ещё одна отличительная особенность самозанятых — свобода в уплате налогов. Самозанятые в течение месяца вносят чеки, которые подтверждают выполнение сделок, а в конце расчётного периода обязаны заплатить налог на профессиональный доход.

Оплатить НПД можно с любой банковской карты. Более того, карта может принадлежать не самозанятому, а его родственнику или другу. В этом плане налоговая не накладывает никаких ограничений.

У самозанятых при ведении предпринимательской деятельности возникает много трудностей, но при желании большинство из них можно решить. Главное — следовать принятым законам и не выходить за рамки. Например, сотрудничество самозанятых с юридическими лицами нигде чётко не прописано, поэтому необходимо придерживаться правил в отношении физических лиц.

Нужен ли самозанятым расчётный счёт

Не секрет, что большинство платежей плательщики налога на профессиональный доход получают на банковские карты. У них может быть хоть 10 карт в разных банках. Если деньги от профессиональной деятельности правильно учитываются и по итогам расчётного периода, предприниматель уплачивает налоги, проблем у него не будет.

Фактически государство и налоговая инспекция отдали контроль в руки самозанятых. По итогам месяца они самостоятельно формируют чеки и контролирующие органы рассчитывают, что предприниматели на НПД честно ведут дела. Хотя нельзя исключить, что некоторые из них вносят не все поступления.

При высоких оборотах сумма сборов зависит от полученной прибыли. Например, если самозанятый по итогам месяца заработал 240 000 рублей от сотрудничества с юридическими лицами, ему придётся заплатить государству 14 400 рублей налогов. Это небольшая сумма за спокойствие.

Самозанятые могут получать деньги через электронные платёжные системы, на банковский счёт, наличными или даже криптовалютой. У них не будет проблем, если по итогам месяца все транзакции будут отражены в приложении «Мой налог» или кабинете налогоплательщика.

Порядка, который регулируют процесс перевода безналичных средств между физическими лицами и самозанятыми, а также юридическими лицами и самозанятыми, пока нет. Безналичные расчёты осуществляются в установленном порядке.

Центральный банк Российской Федерации обязал банки не принимать доходы от предпринимательской деятельности на карты физических лиц. Уже были случаи, когда банки блокировали счёта клиентов из-за подозрения в ведении предпринимательской деятельности.

Если клиент не сможет предоставить документы, которые подтверждают происхождение денег, у него начнутся серьёзные проблемы. Если он признает, что средства получены от предпринимательской деятельности, последует штраф от налоговой.

Проблема в том, что плательщики НПД на практике не признаются предпринимателями. Если у них нет зарегистрированного статуса ИП, то они считаются физическими лицами, которые ведут профессиональную деятельность. Соответственно, открыть расчётный счёт не получится.

При сотрудничестве с физическими лицами необходимость в расчётном счёте не возникает, а вот если самозанятый хочет работать с юридическими лицами, им проще оплачивать услуги со своего расчётного счёта на счёт контрагента. В этом случае уже могут возникнуть проблемы с выплатой на карту.

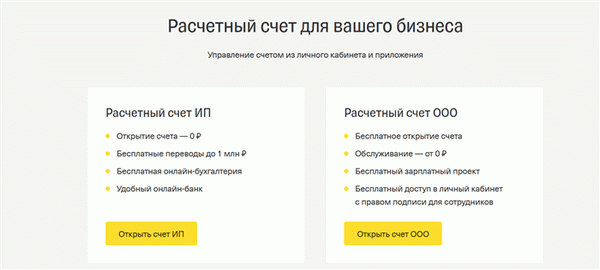

Расчётные счета для самозанятых в 2021 году — все ещё проблема, которую постепенно начинают решать. В некоторых банках есть пакеты услуг для плательщиков налога на профессиональный доход. Они позволяют закрыть вопрос и больше к нему не возвращаться.

Юридическим лицам удобно переводить средства за предоставленные услуги на расчётный счёт предпринимателя. У самозанятых таких счётов в принципе быть не может, потому что для открытия понадобится свидетельство о регистрации в качестве индивидуального предпринимателя (ИП).

Многие фрилансеры регистрируются в качестве индивидуальных предпринимателей, чтобы сотрудничать с крупными организациями, которые не могут переводить деньги на карту. Этот шаг позволит на постоянной основе работать с проектами, которые раньше были недоступны.

Часть самозанятых для решения проблемы регистрируют ИП. Этот вариант подходит тем, кто предоставляет услуги в нескольких нишах одновременно и совмещает офлайн-деятельность с онлайн-услугами. Например, если у предпринимателя есть точка по продаже овощей на рынке с хорошим оборотом и параллельно он разрабатывает сайты на фрилансе, можно совмещать самозанятость с ИП.

Если индивидуальный предприниматель стал самозанятым, он может сохранить расчётный счёт и пользоваться им в прежнем режиме. Самозанятые, которые не видят пользы в регистрации ИП, могут пользоваться счётом для физического лица в любых банках.

Риски при работе через личный счёт

Мы уже говорили, что Центробанк ограничил возможность принимать деньги от предпринимательской деятельности на счёт физического лица. Проблема в том, что по факту самозанятость является предпринимательством только на словах. В законодательных актах нигде не закреплено, что плательщики НПД являются предпринимателями.

Предположим, что у самозанятого два счёта в банке, на которые каждый месяц приходит по 100 000 рублей. Если обороты постоянно увеличиваются и платежи приходят от разных контрагентов, банк может запросить документы, которые должны объяснить суть деятельности.

Самозанятым достаточно предоставить банку справку о доходах, чеки из приложения «Мой налог» и договора с клиентами, если они есть. В теории, этого должно хватить для разблокировки счёта и защиты от проверок в будущем. Но результат зависит от особенностей конкретного банка.

Финансовые учреждения постоянно отслеживают транзакции и могут временно заблокировать счёт даже если на него приходит 30-50 тысяч рублей каждый месяц. Особенно если в примечаниях клиенты пишут о договорах, выполненных услугах или проданных товарах.

Бухгалтеры советуют самозанятым предупреждать банки о том, что они платят налог на профессиональную деятельность, предоставлять документы и озвучить цифру примерного оборота. Но как показывает практика, этого не всегда достаточно для защиты от блокировки счёта.

В теории статус самозанятого должен защищать от проблем с финансовыми учреждениями, но НПД пока находится на этапе развития, несмотря на принятые законодательные акты и популяризацию формата работы в целом. Банки до сих пор не дают займы и ипотеки людям, которые платят налог на профессиональную деятельность.

Карточки физических лиц регулярно блокируют по закону 115-ФЗ «О противодействии отмыванию доходов, полученных преступным путём». На основе этого закона финансовые учреждения могут блокировать счёта до того момента пока у них не будет пакета документов, который подтвердит легальное происхождение средств.

Некоторые самозанятые открывают счета в нескольких банках, выбирают основной для работы с клиентами и в конце месяца распределяют средства между банками или снимают наличные. Такой подход позволит частично защититься от внезапной блокировки, но если транзакции осуществляются в один день или несколько дней подряд, шансы на блокировку повышаются.

Расчётный счёт для самозанятых решил бы множество проблем, но пока что такую услугу никто не предоставляет. Это будет возможно только если законодательные органы внесут изменения в действующие законодательные акты и у банков будут «развязаны руки».

До этого момента у предпринимателей остаётся два варианта. Либо пользоваться личным счётом и оперативно предоставлять документы по запросу банков, либо получить статус ИП. Всё зависит от оборотов и количества клиентов.

Если самозанятость более выгодная в плане налогов и нет желания платить дополнительные сборы, никто не заставляет отказываться от НПД. Но часть клиентов точно уйдёт из-за сложностей с оплатой.

В правилах предоставления услуг некоторых банков есть упоминания о том, что личные счёта физических лиц можно использовать для профессиональной деятельности самозанятых. Это скорее исключение из правил, но такие условия существуют на рынке.

Если у самозанятого была карта в Сбербанке, Тинькофф или любом другом крупном банке, можно после перехода на НПД сообщить об этом поддержке и получить ответ. Это не гарантирует, что в будущем не будет проблем с блокировкой счётов из-за подозрительных операций, но банк будет понимать природу транзакций.

В законодательных актах много коллизий, которые периодически мешают предпринимателям спокойно работать и платить налоги. Например, самозанятый не считается предпринимателем, а ИП — физическое лицо. Физлица не могут открыть расчётный счёт в банке, но наличие свидетельства о регистрации в качестве индивидуального предпринимателя делает это возможным.

Пошаговая инструкция по открытию счёта

Предположим, что самозанятому всё-таки понадобился расчётный счёт, чтобы сотрудничать с юридическими лицами и индивидуальными предпринимателями. Он решает зарегистрировать ИП, открыть расчётный счёт и спокойно работать с разными контрагентами.

В этом случае открыть расчётный счёт можно буквально за несколько минут. Понадобится только свидетельство о регистрации ИП, выписка из реестра предпринимателей и другие документы по запросу банка.

Более того, после регистрации ИП банки сами начнут звонить и предлагать услуги. Предпринимателю лучше принимать решение самостоятельно и не реагировать на «выгодные» предложения менеджеров, которые пытаются улучшить свои показатели.

Процесс по шагам выглядит так:

- Выбрать банк.

- Подать заявку на регистрацию расчётного счёта.

- Прикрепить документы.

- Предоставить дополнительные сведения сотруднику банка.

- Дождать регистрации счёта.

- Отправить реквизиты клиентам.

Контракты с крупными клиентами мотивируют многих самозанятых регистрироваться в качестве индивидуальных предпринимателей, но необходимо действовать крайне осторожно. К примеру, если компания предложила контракт на 500 000 рублей, эта сумма покроет расходы на ведение ИП, но есть нюансы.

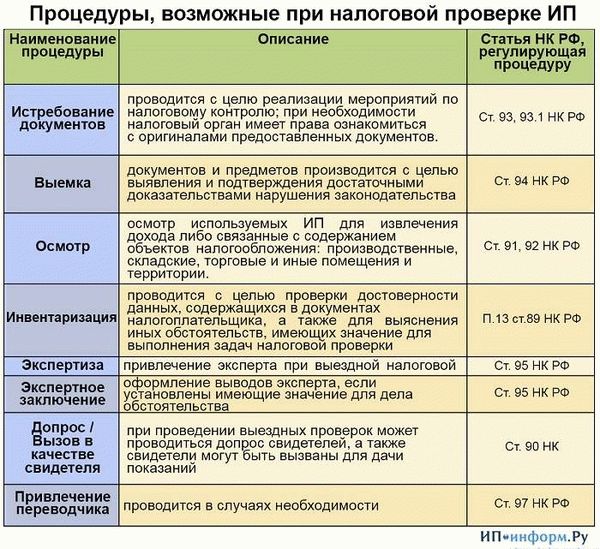

Проблема в том, что через полгода-год контракт закончится и отказаться от ИП будет не так просто. Получить статус индивидуального предпринимателя намного легче, чем отказаться от него. Налоговая в любой момент может прийти с проверкой и надо будет отчитываться чуть ли не по каждому платежу на расчётный счёт.

Предприниматель с расчётным счётом платит:

- за открытие счёта;

- комиссию за обслуживание;

- за использование банкинга;

- за снятие наличных;

- за переводы на свою карту.

Условия в конкретном банке могут отличаться. Например, где-то могут начисляться проценты на остаток, а обслуживание счёта стоит 0 рублей, если оборот по итогам месяца превышает установленный порог.

Советы по открытию расчётного счёта

Каждый предприниматель и самозанятый делает выбор самостоятельно, но полезные советы не помешают даже людям с большим опытом работы с банками. Особенно если они недавно получили статус плательщика НПД или хотят совмещать самозанятость с ИП.

Главное преимущество от наличия расчётного счёта — возможность разделить потоки средств. Например, часть клиентов могут платить деньги на электронные кошельки, а индивидуальные предприниматели и юридические лица — на расчётный счёт в банке.

Наличие расчётного счёта в банке позволяет защититься от дополнительных проверок. Например, если на карту регулярно поступают переводы, не связанные с предпринимательской деятельностью, за них тоже надо будет отчитываться, если деньги от клиентов поступают на ту же карту.

Расчётно-кассовое обслуживание может стать инструментом, который увеличит прибыль предпринимателя благодаря тому, что он сможет сотрудничать с индивидуальными предпринимателями и крупными компаниями. Регистрация в качестве ИП будет выгодна только если доходы от потенциальных сделок покроют расходы на работу с расчётным счётом.

Некоторые банки предлагают самозанятым специальные пакеты. Например, в Райффайзенбанке можно открыть накопительный счёт с возможностью пополнения и снятия денег. Расчётный счёт открывают только если у клиента есть свидетельство о регистрации ИП.

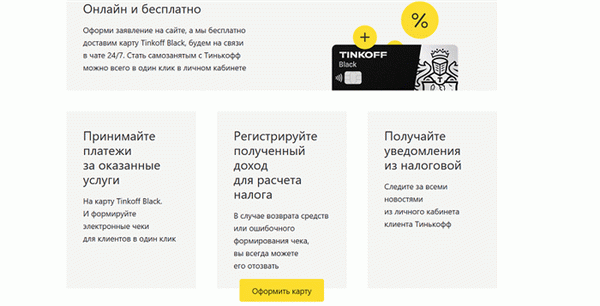

Тинькофф банк помогает клиентам регистрироваться в качестве самозанятых, проверяет статус через налоговую, оплачивает налоги и предлагает инструменты автоматизации при работе с самозанятыми.

Рекомендуем выбирать банк, который хорошо себя показал при работе с самозанятыми. Это в первую очередь Сбербанк и Тинькофф банк. У них много сервисов для плательщиков НПД, поэтому шансы получить блокировку счёта из-за платежей от клиентов, минимальные.

При необходимости можно совмещать статус плательщика налога на профессиональный доход и индивидуального предпринимателя. Но в этом случае понадобится помощь профессионального бухгалтера для управления денежными потоками и ведения отчётности.

Кто такие самозанятые

Понятие «самозанятость» появилось в российском законодательстве в 2017 году. С 2019 года заработал новый специальный налоговый режим — налог на профессиональный доход (НПД).

Профессиональным доходом называют доходы физлиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества.

Самозанятыми считаются предприниматели и физлица, на которых распространяется налог на профессиональный доход. При этом годовой доход ведущего свое дело не должен превышать 2,4 млн рублей. У работающего на себя не должно быть наемных сотрудников.

Пилотный проект по специальному налоговому режиму был запущен с 1 января 2019 года в четырех регионах: Москве, Московской и Калужской областях, Республике Татарстан. Эксперимент, который признали удавшимся, было решено распространить еще на 19 субъектов РФ. С 1 июля текущего года остальные регионы смогут присоединиться к эксперименту, начав применять НПД.

Решение будут принимать региональные власти.

Какой налог платят самозанятые

Налог самозанятому рассчитывается с доходов и назначается в зависимости от того, как он получил деньги: ставка составит 4%, если услуга была оказана физлицу, 6% — если ИП.

Учитывается и оплачивается налог в специальном приложении ФНС «Мой налог». Каждый месяц налоговая до 12 числа направляет через сервис уведомление о сборе за прошлый месяц. Оплатить налог нужно до 25 числа следующего месяца.

В случае если сумма налога не превысит 100 рублей, уведомление не придет. Эту величину приплюсуют к следующему месяцу. Здесь же в приложении формируются чеки.

Нужен ли самозанятому расчетный счет

Многих граждан интересует вопрос, как открыть расчетный счет для самозанятых. Для того, чтобы на него ответить, обратимся к законодательству.

На данный момент открыть расчетный счет может ООО или ИП. Самозанятый не обязан регистрироваться в качестве индивидуального предпринимателя, однако без статуса ИП открыть счет для совершения безналичных денежных операций не получится. Возможно в ближайшее время закон о самозанятых будет доработан.

Деятельность самозанятых регламентируется ФЗ от 27.11.2018 №422-ФЗ. В законе не установлена обязанность открывать расчетные счета, значит, можно этого не делать.

В то же время, расчетный счет для самозанятых граждан в банке удобен, если плату за свои услуги те собираются принимать безналичными платежами, а также на электронные кошельки.

Еще одно большое преимущество подобного счета — возможность совершить привязку к личному кабинету в приложении «Мой налог». Таким образом все данные будут отображаться, налоги рассчитываться и списываться автоматически.

Отдельные банки предлагают бесплатное обслуживание расчетных счетов в течение 1-3 лет с момента открытия. К расчетному счету привязывается карта, которой можно расплачиваться за покупки. Подтверждение своего дохода может потребоваться для получения Шенгенской визы. В этом случае расчетный счет также пригодится.

Принимать безналичные средства самозанятый, конечно, может и на свою банковскую карту. Однако, важно, чтобы деньги поступали не по ее номеру, а по полным реквизитам карты. Также самозанятому нужно будет сформировать чек, иначе платеж не сможет быть учтенным в бухгалтерии юрлица.

Так что, расчетный счет для самозанятых был бы удобнее обеим сторонам.

Самозанятый и ИП: в чем разница

Кем лучше быть: самозанятым или ИП? Если Вы работаете на себя, без наемных сотрудников, Вам подходит самозанятость. Выгодно быть самозанятым репетиторам, электрикам, строителям. Платить регулярные взносы не нужно. Налог будет удерживаться только с фактического заработка. Нет заказов — нет отчислений.

Специальный налоговый режим также подойдет тем, кто сдает свою квартиру в аренду. Теперь, делать это можно официально, отчисляя 4% или 6% с дополнительного заработка.

Если Вы планируете принимать сотрудников, заниматься торговлей, нужно регистрировать ИП. Предприниматели не могут совмещать самозанятость с иными налоговыми режимами (ЕНВД, ОСНО).

Кому подходит новый налоговый режим

Новый налоговый режим подойдет тем, кто ведет свое дело самостоятельно. Перечислим список основных профессионалов, которых в первую очередь касается самозанятость:

- репетиторы;

- кондитеры;

- домашние мастера;

- организаторы грузоперевозок;

- мастера маникюра, парикмахеры, стилисты;

- арендодатели.

ИП может перейти в самозанятые и платить налог по спецрежиму, если при его деятельности соблюдаются следующие условия:

- годовой доход не превышает 2,4 млн рублей;

- нет наемных сотрудников;

- работа ведется в регионах, где запущен режим самозанятых.

После регистрации в приложении самозанятый может вести свою деятельность официально, давать рекламу. При этом ему не придется составлять отчетность, заводить онлайн-кассу, вести бухгалтерию и посещать налоговую.