В бухгалтерском учете счет 99 относится к активно-пассивным, так как по кредиту можно увидеть обобщенную информацию о полученной прибыли, по дебету — все убытки, образовавшиеся в результате отраженных расходов.

Прибыли и убытки образуются с помощью:

- — используется компаниями для отражения доходов и расходов от реализации по основной деятельности; — на нем аккумулируются доходы и расходы от иной деятельности;

- начисляется условный доход/расход от применения налога;

- отражаются штрафные санкции.

В формировании итогов активное участие принимают постоянные и отложенные налоговые обязательства и активы.

Важный момент! Счет 99 является синтетическим. Аналитический учет должен вестись без мелкой детализации, группируя сведения, необходимые для формирования отчета о финансовых результатах.

Субсчета, на которых собирается информация:

- 99.01 «Прибыли и убытки от хозяйственной деятельности».

- 99.02 «Налог на прибыль».

- 99.07 «Прочие прибыли и убытки».

- 99.09 «Чистая прибыль/убыток».

В свою очередь, субсчета подразделяются на более мелкие группировки. Так, 99.02 формируется в результате движений:

- 99.02.01 «Условный расход по налогу на прибыль»;

- 99.02.02 «Условный доход по налогу на прибыль»;

- 99.02.03 «Постоянное налоговое обязательство (актив)»;

- 99.02.04 «Пересчет отложенных налоговых активов и обязательств».

Переход доходов и расходов

Счет 99 – это показатель окончательного финансового результата от деятельности компании, будет ли он отрицательным или положительным, зависит от движений по 90 и 91 счетам.

90 и 91 счета, по правилам бухгалтерского учета, ежемесячно должны закрываться, то есть сальдо обнуляется. Закрываются они с помощью корреспонденции с 99 счета.

Пример использования счета 99

Предприятие получает доходы от сдачи помещений в аренду. Акты и счета-фактуры за арендную плату необходимо выставлять последним днем месяца, что подтверждается письмом Департамента налоговой и таможенной политики Минфина России от 5 июня 2018 г. № 03-07-09/38397.

Поэтому выручка окончательно формируется на конец месяца и должна сразу закрываться для обнуления остатков. Совершаются записи:

- Дт 62.01 «Расчеты с покупателями и заказчиками» Кт 90.01 «Выручка» – начислена арендная плата в размере 5 000 000 рублей;

- Дт 90.03 «Налог на добавленную стоимость» Кт 68.02 «Налог на добавленную стоимость» — начисляется НДС к уплате в размере 18% от суммы выручки 762 711,86 рублей;

- Дт 90.02 «Себестоимость» Кт 20 «Основное производство» — сведена себестоимость арендной платы из произведенных затрат в размере 3 200 000 рублей.

Оборот по дебету 90

Оборот по кредиту 90

Разница между дебетом и кредитом 90

Начислен НДС к уплате

При сопоставлении итогов в отчетный период по субсчету 90.01 получается положительный кредитовый остаток в размере 1 037 288,14 рублей. Проводка закрытия счета:

- Дт 90.01 Кт 99.01 на сумму 1 037 288,14 рублей получена прибыль от реализации услуг.

Если бы в итоге получился убыток, он должен быть закрыт на дебет 99 счета.

Примечание от автора! В отличие от сальдо, обороты по 90 и 91 счетам обнуляются только в конце года, когда происходит реформация баланса, то есть списание с баланса финансового результата.

Как отражается налог на прибыль?

Помимо продаж, необходимое влияние на формирование 99 счета оказывает налог на прибыль. В отличие от бухгалтерского, налоговый учет может принимать или не принимать в целях налогообложения те или иные доходы и расходы. Разницы между учетами называются постоянными и временными.

Справка! Разницы формируют отложенные налоговые активы (ОНА) или отложенные налоговые обязательства (ОНО) в зависимости от того, кто остается должен в результате работы фирмы.

Если получается задолженность предприятия перед ИФНС, то начинают прибывать ОНО, которые учитывается на 77 счете «Отложенные налоговые обязательства».

Полученный в результате подсчетов долг ИФНС перед предприятием призван обеспечивать сведение ОНА. Они учитываются на 09 счете «Отложенные налоговые активы».

Примечание от автора! ОНО и ОНА должны складываться из процента начисленного платежа от временных разниц. Отраслевая ставка может быть разной.

09 и 77 счета корреспондируют с 68.04 «Налог на прибыль», который ежемесячно должен закрываться на 99 счет. Таким способом начисляется налог на прибыль в бухгалтерском учете и переносится на 99 счет для отражения в отчете о финансовых результатах. План проводок:

- Дт 68.04 Кт 77 – начислен налог с ОНО;

- Дт 99 Кт 68.04 – сведен условный расход по налогу на прибыль;

- Дт 09 Кт 68.04 – образовался убыток с ОНА;

- Кт 68.04 Дт 99 – начисляется условный доход от убытков фирмы.

Распределение прибыли в ООО

Распределение прибыли происходит на общем собрании участников организации либо оформляется решение единственного участника — это их исключительные компетенции.

Обычно прибыль распределяют на годовом собрании, где утверждается бухгалтерская отчетность:

- в ООО — с 1 марта по 30 апреля года, следующего за отчетным;

- в АО — с 1 марта по 30 июня.

В ООО не установлен срок принятия решения о выплате дивидендов.

Дивиденды распределяются пропорционально долям участников общества (ст. 28 Закона N 14-ФЗ). Может быть установлен и другой принцип распределения, например, в равной сумме всем участникам общества. Соответствующий порядок должен быть закреплен уставом при согласии всех членов общества.

В программе 1С 8.3 БП есть отдельный документ для начисления дивидендов Зарплата и кадры – Начисление дивидендов .

Распределять дивиденды между участниками общества в общем случае можно, если:

- уставный капитал полностью оплачен;

- у организации нет обязанности выплачивать действительную стоимость доли выбывшего из общества участника;

- отсутствуют признаки несостоятельности (банкротства) либо они не появятся после принятия решения о распределении прибыли;

- размер чистых активов общества не уменьшится после принятия и осуществления решения о распределении прибыли.

Законодательство в отдельных сферах может предусматривать и другие условия, при наличии которых прибыль между участниками не распределяется.

Так, с апреля 2022 года был установлен мораторий в рамках законодательства по банкротству, который налагал запрет на распределение прибыли, в т. ч. на выплату дивидендов. Более подробно об этом читайте в материале: Выплата дивидендов в период моратория – 2022: отвечаем на вопросы

Обязательные отчисления в резервный фонд для акционерных обществ

АО обязаны делать отчисления в резервный фонд, величина которого должна быть не менее 5% от уставного капитала. Пока эта сумма не соберется на счете 82, необходимо ежегодно отчислять не менее 5% чистой прибыли за год.

В ООО также могут проводиться отчисления в резервный фонд, но на добровольной основе. Правила отчислений должны быть прописаны в уставе общества.

Отражение распределения прибыли в учете и 1С

Прибыли и убытки, которые в течение отчетного периода отражаются на счете 99, в конце года при проведении реформации баланса формируют нераспределенную прибыль (непокрытый убыток) текущего года.

Основной нормативный документ бухгалтерского учета, который можно применить в отношении распределения прибыли, — Инструкция к Плану счетов бухгалтерского учета, утв. Приказом Минфина от 31.10.2000 N 94н.

На счете 84 отражаются данные о наличии и движении нераспределенной прибыли (непокрытого убытка) как за отчетный год, так и за предыдущие периоды. Счет активно-пассивный.

| Факт хозяйственной жизни | Проводка | |

| Дебет | Кредит | |

| Сформирована прибыль, подлежащая распределению | 99.01.1 | 84.01 |

| Зафиксирован убыток по результатам отчетного года | 84.02 | 99.01.1 |

| В программе 1С 8.3 БП такие проводки формируются автоматически при Закрытие месяца за декабрь в регламентной операции Реформация баланса. | ||

| Операции по дебету счета 84.01 | ||

| Начисление дивидендов | 84.01 | 70, 75 |

| Создание (пополнение) резервного фонда | 84.01 | 82 |

| Списание убытков со счета 84.02 | ||

| На покрытие убытков направлен резервный капитал | 82 | 84.02 |

| Убыток погашен за счет целевых взносов участников общества | 75.01 | 84.02 |

| Уменьшен уставный капитал общества до величины чистых активов | 80.09 | 84.02 |

| Чистая прибыль направлена на погашение убытков прошлых лет | 84.01 | 84.02 |

Нераспределенная прибыль отчетного года равна чистой прибыли, отраженной в Отчете о финансовых результатах, при условии, что не было выплаты дивидендов, других движений по субсчету 84.01.

На счете 84 отражаются также результаты исправления существенных ошибок прошлых лет, корректирующие проводки, связанные с изменением правил бухгалтерского учета (учетной политики).

Например, переход на ФСБУ 25, ФСБУ 26 и ФСБУ 6 с 2022 года (по запасам ФСБУ 5 — с 2021 года).

Ошибки при использовании прибыли в БУ

Распространенные ошибки бухгалтера:

Собственники своим решением могут предусмотреть фонды потребления и накопления, фонд развития, благотворительный фонд и т. п.

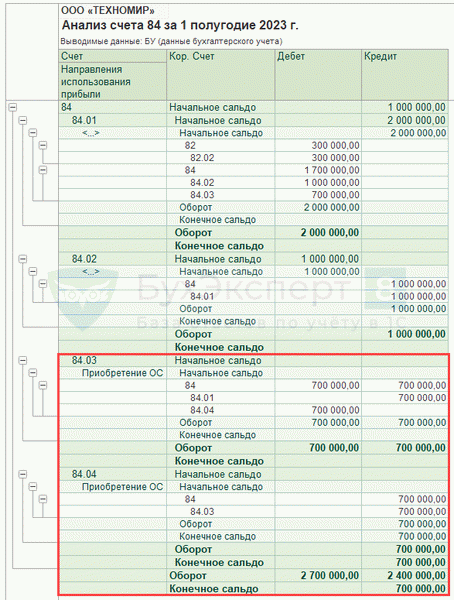

Создание и использование указанных фондов отражайте на субсчетах 84.03 и 84.04. См. пример

Расходы, на которые дали «добро» собственники, являются прочими расходами организации. Даже если в их решении источником финансирования определена «нераспределенная прибыль».

Такие расходы должны учитываться на счете 91 «Прочие доходы и расходы» в обычном порядке (Приложение к Письму Минфина от 06.02.2015 N 07-04-06/5027).

Ошибка — оформлять приобретение ОС в корреспонденции со счетом 84. При покупке ОС «за счет чистой прибыли» проведите оплату, поступление, принятие к учету ОС в обычном порядке.

Дополнительно отразите:

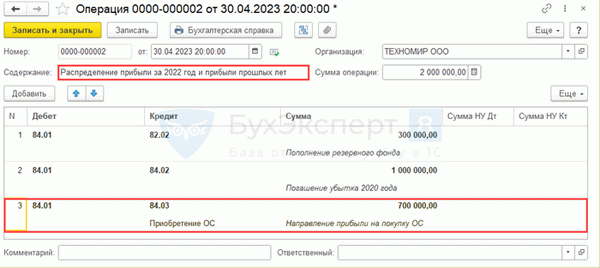

- Решение собственников о приобретении ОС за счет чистой прибыли:

- Дебет 84.01 «Прибыль подлежащая распределению»;

- Кредит 84.03 «Нераспределенная прибыль в обращении»;

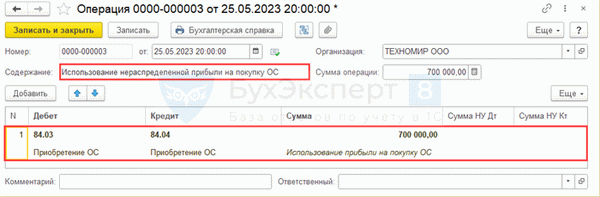

- Дебет 84.03 «Нераспределенная прибыль в обращении»;

- Кредит 84.04 «Нераспределенная прибыль использованная».

Аналогичный подход Минфин рекомендует для всех иных случаев распределения и использования нераспределенной прибыли (Письмо Минфина от 14.11.2012 N 07-02-12/60).

- 300 тыс. руб. — на пополнение резервного фонда;

- 1 млн руб. — на погашение убытков прошлых лет;

- 700 тыс. руб. — на покупку основного средства (ОС).

После приобретения и постановки на учет ОС отразите использование прибыли на покупку ОС еще одной Операцией, введенной вручную .

Проверьте правильность отражения операций, сформировав отчет Анализ счета .