- Где хранятся кредитные данные заемщиков

- Зачем проверять свой кредитный статус

- Что входит в кредитный отчет

- Как узнать код субъекта кредитной истории

- Как посмотреть кредитный отчет с помощью сайта ЦБ

- Как получить кредитную историю в офисе БКИ, с помощью телеграммы, письма

- Другие платные способы получения кредитной истории через посредников

- Как часто обновляется кредитная история

- Кредитная история

- Кредиты на основе вашего рейтинга

- Ещё больше предложений

- Подписка

- Не разглашаем данные

- Вопросы и ответы

- Кратко — что такое КИ

- Где хранится КИ

- Зачем проверять КИ

- Платные и бесплатные способы проверки КИ

- Как проверить КИ через портал Госуслуг

- Как узнать КИ через ЦБ

- Как проверить КИ через посредников

- Можно ли узнать КИ постороннего человека или родственника

- Узнаём, в каком БКИ хранится ваше досье

- Получение сведений о БКИ на сайте Центрального Банка

- Обращение в БКИ и получение кредитного досье

- Быстрое получение кредитной истории на платной основе

- Как работают онлайн-сервисы по предоставлению кредитных историй

- Комментарии: 3

Чтобы узнать свою кредитную историю, необходимо выполнить следующие действия:

- Выбрать способ получения кредитной истории (бесплатно самостоятельно или платно через посредников).

- Если хотите проверить кредитную историю самостоятельно, то нужно узнать, где она хранится. Сделать это можно через сайт ЦБ (для этого понадобится указать код субъекта КИ), либо через Госуслуги (для этого нужно иметь подтвержденный аккаунт в системе).

- Заказать и получить список бюро кредитных истории, где хранится портфолио.

- Отправить запросы в БКИ.

- Получить кредитную историю.

Теперь рассмотрим вопрос получения КИ детальней.

Где хранятся кредитные данные заемщиков

За порядок формирования кредитных отчетов отвечают специально созданные организации — Бюро кредитных историй. Информацию о заемщиках в БКИ предоставляют банки и финансовые организации, предварительно получив на это письменное согласие клиента. Здесь же указываются данные о наличии исполнительных производств, задолженности по алиментам и банкротству.

Финансовые учреждения могут сотрудничать с разными бюро. Наиболее популярные из них:

То есть отчет может храниться одновременно в нескольких бюро. Чтобы узнать в каких БКИ хранится кредитная история конкретного человека, стоит обратиться в Центральный каталог кредитных историй (ЦККИ) с соответствующей заявкой. ЦККИ — это база данных Центробанка РФ.

Зачем проверять свой кредитный статус

Избыточная долговая нагрузка, периодические просрочки и частые запросы на выдачу новых кредитов в банках негативно влияют на кредитный рейтинг. Плохая кредитная история существенно снижает шансы на получение новых займов и увеличивает размер процентной ставки в случае одобрения заявки. Банки предпочитают заемщиков с идеальной репутацией, которые грамотно подходят к оформлению и обслуживанию долга, а также могут официально подтвердить свои доходы.

Но, к сожалению, все больше людей попадают в неприятные жизненные ситуации, в результате которых их кредитная история приравнивается к испорченной. Бывают и такие случаи, когда человек становится жертвой незаконных действий со стороны мошенников — на его имя оформляют карту или кредит, используя паспортные данные и другую персональную информацию.

Проверить кредитную историю следует даже тем заемщикам, которые регулярно платят по долгам. За счет этого клиент банка сможет убедиться в том, что все долговые обязательства погашены и имеют соответствующий статус в БКИ.

Также узнать свою кредитную историю стоит в следующих случаях:

- заемщик хочет взглянуть на себя глазами кредиторов;

- уточнить шансы на получение ипотеки или займа;

- обнаружить ошибки в кредитном отчете и вовремя исправить их;

- узнать о возможных мошенничествах;

- управлять своей репутацией и предпринимать меры по ее улучшению.

Рекомендуем проверять кредитную историю минимум два раза в год. Особенно это касается тех людей, кто активно кредитуются и часто пользуются услугами банков. Таким образом можно контролировать своевременное отображение информации о закрытии займов в БКИ и вовремя урегулировать спорные вопросы в случае их возникновения.

Что входит в кредитный отчет

Кредитные истории состоят из нескольких частей:

- Титульная часть. В ней указаны общие данные о заемщике (ФИО, паспортные данные, ИНН и СНИЛС).

- Основная часть. Здесь содержатся сведения о текущих кредитах и вступивших в силу решениях суда по долгам, о банкротстве, а также скоринговый балл заемщика, если БКИ его рассчитывает.

- Информационная часть (подавал ли человек заявки на получение займов, а также результаты рассмотрения).

- Закрытая часть. Ее видит только заемщик. В ней указаны все, кто когда-либо запрашивал кредитную историю и кто передавал информацию о заемщике.

Кредитный отчет формируется на основании кредитной истории. В законе прописаны составляющие кредитной истории, при этом четких требований, как ее оформлять, нет. Поэтому многие БКИ публикуют на своих сайтах руководства о том, как читать кредитный отчет.

Как узнать код субъекта кредитной истории

В банковской терминологии есть такое понятие, как «код субъекта кредитной истории». Код субъекта КИ — это комбинация цифр или букв, которая позволяет заемщику получить информацию в ЦККИ о том, в каких бюро хранится его история.

Подобный шифр — это своего рода защита данных о клиенте. Код субъекта кредитной истории придумывает сам заемщик в момент оформления первого займа, после чего информация об этом направляется в БКИ.

Часто случается так, что клиент банка забыл или потерял ранее направленный в бюро пароль. В таком случае ему придется создавать новый код субъекта кредитной истории, так как предыдущий не подлежит восстановлению. Сделать это несложно — достаточно обратиться в любое финансовое учреждение или бюро и написать соответствующее заявление.

Но стоит учесть, что такая услуга предоставляется платно и обойдется в 300 рублей.

Также получить информацию о том, в каком бюро хранятся данные, можно и без кода субъекта КИ. Для этого потребуется обратиться в банк или БКИ и предоставить паспорт. Сотрудники сделают запрос в ЦККИ без использования пароля.

Как посмотреть кредитный отчет с помощью сайта ЦБ

Чтобы узнать свою кредитную историю, надо найти место ее хранения. Сделать это можно в сети интернет, воспользовавшись официальным сайтом ЦБ. Запросить список БКИ, где хранятся данные, возможно после заполнения специальной формы. Для этого необходимо совершить следующие действия:

Необходимо отметить, что получить КИ непосредственно через сайт Центрального Банка нельзя. Через него можно только узнать, где хранится кредитный отчет. Запросы в БКИ придется отправлять самостоятельно.

Как получить кредитную историю в офисе БКИ, с помощью телеграммы, письма

Жители крупных городов могут обратиться в отделение БКИ с паспортом и там получить свою кредитную историю, распечатанную на бумаге. Также можно отправить телеграмму на официальный адрес БКИ. В ней нужно указать свое имя, данные паспорта и адрес электронной почты, на который хотите получить отчет.

В этом случае Вашу подпись должен заверить сотрудник почты. БКИ обязано прислать ответ в течение трех рабочих дней с момента получения запроса.

Если перечисленные варианты не подходят, то можно отправить обычное письмо по почте. Но необходимо учитывать, что это самые долгий и трудоемкий вариант. Такой запрос обязательно должен быть заверен нотариусом.

В письме следует указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки писем.

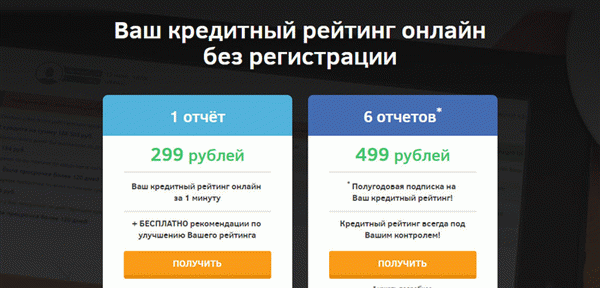

Другие платные способы получения кредитной истории через посредников

Если бесплатные варианты узнать свою кредитную историю не подходят, то можно запросить отчет о исполнении финансовых обязательств через посредников. Такие услуги предоставляются платно, а стоимость будет зависеть от того, какая организация предоставляет информацию.

При обращении к посредникам клиент получает не только сам отчет, но и подробное описание.

Популярные компании, предоставляющие платные услуги формирования кредитного отчета (в режиме онлайн при предоставлении паспорта):

- Эквифакс (ссылка на данный сервис была в начале материала). Стоимость — от 0 рублей. Время формирования — от 5 минут. . Стоимость — 299 рублей. Время ожидания — 5 минут. (ОКБ). Стоимость — 600 рублей с третьей заявки в год. Время получения — до 10 минут. . Стоимость формирования кредитного отчета — 1780 рублей. Время ожидания — 5 минут.

Как часто обновляется кредитная история

КИ — постоянно изменяющийся документ. Помимо того, что туда вносится информация о размере задолженности, внесении очередного платежа и полном погашении кредита, обновления могут происходить по ряду других причин. К ним относятся:

- изменение личных данных субъекта (например, смена фамилии, имени и отчества и паспортных данных);

- изменение условий договора. Речь идет о возможной реструктуризации задолженности или перепродаже долга коллекторам;

- исправление ошибок в КИ, которые возникли не по вине заемщика;

- изменение объема истории из-за того что срок давности КИ истек.

Сколько времени хранится кредитное досье на каждого заемщика? Ранее Центральный Банк обязывал бюро хранить историю в течение 15 лет. Теперь условия мягче — срок равен 10 годам. То есть через 10 лет заемщик с плохой историей может начинать все с нуля.

Но есть нюанс: чтобы КИ аннулировали, в БКИ не должно поступать никаких запросов. Это значит, что в течение 10 лет заемщику не стоит обращаться в банки и другие финансовые организации, иначе отсчет начнется заново.

Кредитная история

Расскажет, сколько вы брали в кредит и как платили. Она поможет:

- Узнать причину отказа в кредите

- Проверить шансы на получение нового кредита

- Убедиться, что на ваше имя не взяли кредит

Кредиты на основе вашего рейтинга

Мы рассчитаем кредитный рейтинг и покажем, какие банки и на каких условиях готовы предложить кредит

клиентов воспользовались

за последнюю неделю

клиентов воспользовались

за последнюю неделю

клиентов воспользовались

за последнюю неделю

Ещё больше предложений

Подписка

Поможет отследить изменения в кредитной истории.

Если появится просрочка или кто-то попытается открыть кредит на ваше имя, вы сразу получите СМС или письмо на электронную почту

Не разглашаем данные

Бюро никогда не передаёт персональные данные посторонним. Доступ к личному кабинету есть только у вас. Вы можете попасть туда по защищенному входу через Госуслуги, Сбер или Тинькофф

Вопросы и ответы

Кредитная история — это информация обо всех кредитных обязательствах: где, когда и сколько вы занимали. В ней прописано, у каких банков вы просили кредит, где в итоге получили, вовремя ли заплатили. Если вы были созаёмщиком или поручителем, это тоже отразится в истории.

На основе кредитной истории формируется кредитный рейтинг. Он показывает, насколько вы надёжный заёмщик.

Кредитная история поможет как минимум в трёх случаях:

- Выяснить, почему отказали в кредите

В кредитной истории могут быть просрочки, слишком частые заявки на кредит или большие долги. Банки обращают на это внимание и могут отказать в кредите.

Если кто-то оформит кредит на ваше имя, вы сможете это увидеть и обратиться в Бюро, пока не стало поздно.

В кредитной истории есть кредитный рейтинг, который показывает, насколько вы надёжный заёмщик. Он помогает понять, каковы ваши шансы на получение кредита.

Есть несколько способов:

- Зайти в личный кабинет Кредистории.

Для этого достаточно иметь учетную запись в Сбере, Тинькофф или на Госуслугах.

Мы работаем в будни с 10 до 20 по адресу: г. Москва, Шлюзовая набережная, д. 4 (м. Павелецкая), бизнес-центр «Россо Рива», вход со стороны Кожевнического проезда. Для получения кредитной истории понадобится только паспорт.

Отправьте его по адресу: 115114, Москва, Шлюзовая набережная, д. 4, офис АО «ОКБ».

Подробнее о том, как получить кредитную историю, читайте на сайте.

Если вы берёте кредиты не часто — достаточно двух раз в год. По закону это можно сделать бесплатно.

Если вы активно пользуетесь кредитами, проверяйте кредисторию по мере необходимости. Например, когда погасили кредит, или до того, как запросили новый. В первом случае вы сможете убедиться, что банк передал данные без ошибок и у вас нет просрочки. В случае с новым кредитом сможете понять, какие у вас шансы его получить.

Если не хотите каждый раз загружать кредитный отчёт, оформите подписку Premium. Мы напишем, когда в кредитной истории появятся новые события.

Кратко — что такое КИ

Кредитная история — это буквально история взаимоотношений заемщика с его кредиторами. Это своеобразное досье, в котором находится информация обо всех кредитах и займах клиента: какие суммы и на какой срок он занимал, насколько своевременно и аккуратно возвращал долг, допускал ли просрочки, были ли у него пени или штрафы, отказывали ли ему раньше в выдаче кредита.

Кредитная история считается хорошей, если заемщик вовремя возвращал занятые им средства, своевременно вносил ежемесячные платежи и не допускал просрочек — а в противном случае она будет считаться плохой. Даже если человек никогда не брал кредитов, его кредитная история может быть отрицательной — например, если у него есть неоплаченные штрафы ГАИ или задержки по выплате алиментов.

Где хранится КИ

Хранением кредитных историй заемщиков занимаются различные бюро кредитных историй (БКИ) — компании, которые составляют, обрабатывают и хранят информацию обо всех людях, которые когда-либо обращались в кредитные организации за выдачей средств. Всего в стране сейчас работают девять БКИ, аккредитованных Центробанком, и еще несколько неаккредитованных, и кредитный отчет по конкретному человеку возможно получить в любом из них или даже сразу в нескольких.

Чтобы узнать, в каком именно БКИ находится ваша кредитная история, необходимо сделать запрос в Центральный каталог кредитных историй — ЦККИ. Это созданная Центробанком база данных, где хранится информация о том, в каком БКИ находится ваше досье. Получить доступ к сведениям каталога кредитных историй можно с помощью портала Госуслуги, на сайте ЦБ, в своем банке.

Зачем проверять КИ

Банки проверяют кредитную историю своих клиентов, чтобы оценить их надежность и понять, можно ли выдать им очередной заем. Также она может быть интересна работодателям клиента, страховым компаниям или компаниям каршеринга. Но в следующих трех ситуациях узнать свою кредитную историю может быть полезно и самому заемщику.

- Перед получением нового кредита. Информация о своей кредитной истории поможет вам оценить свои шансы на одобрение заявки. Если выяснится, что история плохая, то это может быть знаком того, что стоит пересмотреть свои планы и сначала заняться ее исправлением.

- После потери документов. В случае утери паспорта важно проверить, что утраченный документ не попал в неправильные руки и его не использовали мошенники, чтобы взять кредит на ваше имя.

- Чтобы убедиться, что данные вашей КИ переданы верно. Хорошая КИ может быть испорчена из-за технических неполадок — например, случайно приписанных вам просрочек, которые вы не совершали, или различных технических сбоев. Чтобы не допустить этого, необходимо периодически контролировать свою КИ и следить за правильностью представленной в ней информации.

Платные и бесплатные способы проверки КИ

Российские заемщики имеют право дважды в год проверить свою кредитную историю бесплатно. Если лимит бесплатных проверок закончился, то следующие проверки будут уже платными. Если не хочется заниматься проверкой самостоятельно, можно узнать свою КИ через посредников — эта услуга также будет платной.

Как проверить КИ через портал Госуслуг

Чтобы получить кредитную историю при помощи Госуслуг, необходимо:

- иметь подтвержденную учетную запись

- заполнить на портале заявку на получение от ЦККИ данных о тех бюро, в которых хранится ваша кредитная история

- получить список ваших БКИ в личном кабинете

- зарегистрироваться на сайтах нужных БКИ, подтвердить свою учетную запись при помощи «Госуслуг» и отправить запрос на получение отчета о вашем персональном рейтинге

- получить сформированный отчет в личном кабинете

Как узнать КИ через ЦБ

Другой способ — обратиться напрямую в Центробанк, чтобы узнать, в каких именно БКИ хранится ваша история. Для этого вам сначала понадобится узнать код субъекта — специальный идентификатор заемщика, который выглядит как комбинация цифр и латинских либо кириллических букв. Его можно найти в кредитном договоре или уточнить у сотрудников банка, в котором вы брали кредит.

Если эти способы не помогут и найти код не получится, его можно оформить самостоятельно: для этого нужно подать заявление в банк или любое БКИ с просьбой сформировать код. Эта услуга обычно является платной.

После того, как вы узнали код субъекта кредитной истории, необходимо зайти на сайт ЦБ и отправить специальный запрос на получение сведений о БКИ. Затем ЦБ пришлет вам на почту список ваших БКИ, где можно будет узнать кредитную историю по тому же сценарию, который был описан в предыдущем пункте — через регистрацию на сайте БКИ и отправку запроса.

Как проверить КИ через посредников

Третий способ — воспользоваться услугами посредников. Это могут быть банки, брокеры, микрофинансовые организации, некоторые интернет-порталы и др. В целом проверка через посредников выглядит аналогично предыдущим двум способам, просто некоторые действия в ней выполняете не вы, а посредник.

Для проверки КИ обычно нужно зарегистрироваться на сайте посредника, подтвердить свою учетную запись и заполнить анкету с персональными данными. Посредник затем отправит за вас запрос в ЦККИ и после получения ответа составит для вас перечень БКИ, которые хранят вашу информацию. Далее нужно либо самостоятельно связаться с БКИ и запросить необходимую информацию, либо также поручить это посреднику.

Услуги посредников платные и обычно стоят от 300 до 1000 рублей за запрос.

Клиенты Райффайзен Банка могут бесплатно узнать свой кредитный рейтинг — оценку качества кредитной истории. Это позволяет уточнить параметры своей благонадежности в глазах банке без обращения в БКИ и ожидания.

Можно ли узнать КИ постороннего человека или родственника

Кредитная история считается конфиденциальной информацией, поэтому запрашивать сведения о ней может только ее обладатель либо те организации, которым он дал свое согласие на это. Поэтому просто так запросить чужую кредитную историю не получится. Однако существует два случая, в которых это будет возможно:

- если вы представляете юридическое лицо, которому человек дал письменное согласие на проверку его КИ

- если вы являетесь официальным представителем этого человека и у вас есть нотариальная доверенность, дающая вам доступ к подобной информации

Во всех остальных случаях законно узнать КИ другого человека будет нельзя.

Узнаём, в каком БКИ хранится ваше досье

Если вас интересует бесплатная проверка кредитной истории, придется немного потрудиться. Хорошо, если у вас есть доступ к Госуслугам, тогда вы получите перечень БКИ в течение дня по онлайн-запросу. В ином случае нужно будет обращаться к Центральному Каталогу Кредитных Историй (ЦККИ) через сайт Центрального Банка.

Но первый шаг — нужно узнать свой личный код субъекта кредитной истории. Это личный код каждого гражданина, который присваивается ему в момент получения первого кредита. Можно сказать, что это номер человека, который присваивается ему в системе кредитования, и этот номер всегда индивидуальный.

Именно по коду субъекта можно найти Бюро, которое хранит вашу КИ.

- если у вас есть на руках кредитные договора с банками или с МФО, информацию можно найти в них;

- обратиться в банк, в котором вы когда-либо брали кредит. Информация предоставляется строго при наличии паспорта.

Коды субъектов присваивались гражданам, которые брали кредит после 2006 года. Если вы оформили последний кредит раньше, кода у вас нет. В этом случае все так же нужно обратиться в банк, который сформирует вам новый код и передаст данные в БКИ. Услугу можно получить и в стороннем банке или в любом БКИ, но она будет платной.

Получение сведений о БКИ на сайте Центрального Банка

- Зайти в раздел «Кредитные истории», выбрать раздел «Запрос на предоставление сведений о БКИ».

- Нажать кнопку «Субъект», после «Я знаю код субъекта кредитной истории».

- Заполнить форму запроса, согласиться с условиями обработки сведений.

- Отправить запрос и ждать ответа в течение 3-х рабочих дней. Перечень БКИ поступит на указанный гражданином адрес электронной почты.

Получив сведения о БКИ через портал Госуслуг или с помощью сервиса Центрального Банка, можно обращаться непосредственно к БКИ. Теперь вы знаете, где узнать кредитную историю, куда подавать запросы.

Обращение в БКИ и получение кредитного досье

На рынке работают четыре основных Бюро, где сосредоточена основная масса КИ россиян: НБКИ, Эквифакс, ОКБ, Русский Стандарт. Если вы — активный заемщик, может сложиться так, что ваши данные хранятся в нескольких БКИ. Тогда, чтобы получить полную информацию, нужно подавать запрос в каждое Бюро.

Дело в том, что каждый банк работает с 1-3 Бюро, куда и передает информацию о гражданах, редко кто сотрудничает сразу со всеми четырьмя БКИ. Поэтому, если вы были клиентом, например, пяти разных банков и МФО, ваша история может оказаться разбросанной по разным бюро, и для получения полной информации нужно все эти сведения собрать.

Ранее узнать кредитную истории через БКИ бесплатно можно было только раз в год, но с 31 января 2019 года граждане могут воспользоваться таким правом два раза за год.

- Можно проверить кредитную историю онлайн и бесплатно, для этого Эквифакс разработал специальный интернет-сервис. Для получения сведений клиент регистрирует личный кабинет и подтверждает свою личность через портал Госуслуг. Если доступа к Госуслугам нет, подтверждение личности проводится через банковский счет, путем личного обращения в офис БКИ или путем создания личной электронной подписи — все это делается не моментально. Нужно направить запрос и ждать ответа. Отчет Эквифакс пришлет на электронную почту гражданина в течение 5 минут.

- Направить на электронный адрес Эквифакса письмо, закрепленное электронной подписью. То есть у заявителя должна быть такая подпись. Бланк заявления можно скачать с сайта Бюро.

- Скачать образец заявления и заверить его у нотариуса. После отправить письмо на почтовый адрес Эквифакса.

- Отправить БКИ телеграмму, заверенную представителем телеграфа (почты).

- Лично обратиться в офис Бюро, написать заявление и в день обращения получить кредитный отчет.

Как видно, процесс бесплатного получения сведений о КИ довольно сложный. Сначала нужно узнать код субъекта, потом найти нужные БКИ, далее направлять им запросы. Хорошо, если есть возможность использования онлайн-сервиса, но если ее нет, дело еще более затягивается. В итоге можно прийти к выводу, что использовать платные методы гораздо удобнее.

Быстрое получение кредитной истории на платной основе

Изучая информацию о том, как проверить кредитную историю, многие граждане приходят к выводу, что проще использовать платные методы. Не нужно никуда бегать, собирать какие-то документы, узнавать коды субъекта и наименования БКИ. Более того, платные варианты позволяют получить сведения практически моментально и часто полностью дистанционно.

- воспользоваться онлайн-сервисами по заказу КИ, которые предлагают некоторые банки. Например, клиенты Сбербанка и Бинбанка могут заказать отчет в своих интернет-банках. Похожий сервис, но доступный всем клиентам, есть в банке Тинькофф;

- посетить офис банка, в перечне которого есть услуга по предоставлению гражданам кредитных историй. На практике таких компаний не так уж и много. Например, вы можете обратиться в офис банка Ренессанс;

- воспользоваться небанковскими сервисами. На практике этот вариант самый простой. Вы получаете информацию без регистрации, по одному паспорту и почти моментально.

Платная проверка не обязательно дорогая, в сети можно найти сервисы, которые готовы предоставить кредитный отчет буквально за 300-500 рублей. И действительно, порой проще заплатить и сразу получить досье, чем пользоваться долгим бесплатным процессом.

Как работают онлайн-сервисы по предоставлению кредитных историй

Услуга предоставляется предельно просто. Гражданин выбирает сервис, заполняет форму онлайн-заявки, обязательно указывая верные сведения о себе. После этого система обрабатывает запрос и за 5-15 минут получает ваше досье и направляет его на указанную в заявке электронную почту.

Многие платные сервисы не ограничиваются только предоставлением историй кредитования, они оказывают и другие сопутствующие услуги. Например, могут проводить скоринговый анализ гражданина, через них можно сделать заказ справки из ЦККИ обо всех бюро, в которых хранятся данные о клиенте и пр.

Если вы ищите, как проверить кредитную историю в интернете бесплатно, то сделать это можно только через официальные БКИ и только при условии наличия регистрации на портале Госуслуг. Более никаких бесплатных удаленных методов нет.

Если в полученном досье вы обнаружили ложную информацию, обязательно оспорьте ее. Чтобы исправить кредитную историю и удалить из нее неверные сведения, нужно обратиться в БКИ, где располагается досье, и написать соответствующее заявление. Оно будет рассмотрено в течение 30 дней.

Если выяснится, что информация действительно ложна, она будет удалена.

Комментарии: 3

- Татьяна01.07.2022 в 08:14

Спасибо! Очень подробно, понятно и точно прописан каждый шаг. И я поняла что это сложный, долгий процесс. Надо хорошо подумать и принять решение о том, как исправить ошибку в БИК.

Здравствуйте вот прочитала что можно узнать через госуслуги но дак вот все это вранье я пыталась узнать мне они не предоставили ничего и визде куда бы не обращалась предлогают заплатить от 299 до 580.

Наталья, здравствуйте. На портале «Госуслуги» доступна информация о бюро кредитных историй, в которых хранится КИ гражданина. Чтобы получить отчет, необходимо перейти на сайт каждого бюро и запросить свою КИ. Проверить свою кредитную историю вы можете 2 раза в год бесплатно. Комиссии, о которых вы говорите, взимаются за дополнительные услуги.