У каждой облигации есть номинальная стоимость и рыночная цена.

Номинальная стоимость определяется при размещении. Большинство облигаций имеют номинал 1000 рублей.

Рыночная цена определяется на бирже в процессе торгов и котируется не в рублях, а в процентах от номинала облигации. Она может быть, как выше, так и ниже номинала.

Показывает, какую доходность получит инвестор, продержав облигацию до погашения.

Дата, при наступлении которой эмитент возвращает номинальную стоимость облигации держателю.

Это регулярный процентный платеж по облигации. Размер и даты выплаты купонов, как правило, известны заранее. Размер купона определяется в процентах от номинала.

Часто задаваемые вопросы

Фондовый рынок — это рынок, на котором происходят сделки по покупке и продаже ценных бумаг (акций, облигаций, производных финансовых инструментов и т.д.). Смысл рынка — в обращении ценных бумаг между участниками: у кого есть свободные деньги — тот покупает ценные бумаги с целью получить в дальнейшем доход; кому нужны деньги — тот продаёт ценные бумаги.

Не стоит путать фондовый рынок с фондовой биржей — площадкой для совершения сделок по ценным бумагам, где встречаются продавец и покупатель.

Еврооблигации — это облигации, номинированные в иностранной валюте. Они, как и все остальные, делятся на государственные и корпоративные. В настоящее время они доступны для инвестирования, в том числе и физическим лицам.

Доходность еврооблигаций формируется из разницы между ценой покупки и продажи облигаций и из суммы купонного дохода, накопленного за период владения облигацией.

Облигация — это эмиссионная ценная долговая бумага, владелец которой получает доход от её продажи по номинальной цене (в случае покупки с дисконтом) и купонный доход (процент от номинальной стоимости). Также доход может быть получен из разницы между ценой покупки и продажи. Фактически, приобретая облигации, вы даёте корпорации или государству в долг, а они отдают его вам с процентами.

Надёжность облигаций обусловлена тем, что в случае неисполнения обязательств эмитент признаётся банкротом, поэтому выплаты по облигациям всегда в приоритете.

Облигации федерального займа (ОФЗ) — рублёвые долговые ценные бумаги Российской Федерации, выпускаемые Министерством Финансов РФ. Приобретая ОФЗ, фактически вы даёте в долг максимально надёжному заёмщику — государству. Облигации выпускаются на ограниченный срок, в течение которого инвестор получает купонный доход — регулярные процентные выплаты.

Размер и даты погашения купонов известны заранее, благодаря этому ОФЗ являются одним из самых популярных и простых инструментов для вложения средств. ОФЗ имеют наибольшую надёжность среди всех российских ценных бумаг. Облигации могут купить любые физические лица и бизнес-субъекты из числа резидентов и нерезидентов РФ.

За счёт невысокого номинала (1000 рублей) перечень возможных покупателей значительно расширяется.

Доход от облигации складывается из двух компонентов.

- Изменение стоимости облигации по отношению к номиналу за определённый период времени. Владелец может купить облигацию с дисконтом, а затем продать по номиналу или рыночной цене. Также он может купить облигации по одной цене, а продать по более высокой (рыночная цена облигации тем выше, чем ближе срок её погашения).

- Регулярный фиксированный (купонный) доход — периодически выплачиваемые владельцу облигации проценты.

Очень важно правильно распределить капитал. Мы рекомендуем сочетать несколько инструментов в вашем инвестиционном портфеле: например, вложения в акции, облигации и валюты. Выбрать инструменты в портфель поможет наш интеллектуальный подборщик.

В зависимости от сроков и первоначальной суммы система спрогнозирует потенциальную доходность по портфелю, подберёт оптимальные финансовые инструменты и рассчитает рекомендуемый объём сделок.

Также можно воспользоваться помощью профессионального эксперта, который поможет вам подобрать индивидуальный портфель облигаций и ответит на все интересующие вопросы, связанные с облигациями.

Купонный доход — это часть выгоды по облигации, которая рассчитывается пропорционально количеству дней, прошедших с момента выпуска купонной облигации, или с даты выплаты предыдущего купонного дохода. Купонный доход выплачивается с оговорённой периодичностью. В отличие от банковского депозита, даже при досрочном погашении облигации, этот доход не теряется.

Внести деньги на брокерский счёт можно двумя способами.

- Осуществить перевод средств на ваш брокерский счёт наличными в кассе «БКС Банка».

- Осуществить безналичный перевод денег на брокерский счёт со счёта любого банка (в случае «БКС Банка» без комиссии).

Рекомендуемая для старта сумма — от 50 000 рублей. Реквизиты вашего брокерского счёта указаны в уведомлении, которое вы получите в БКС после заключения договора, а также в личном кабинете «БКС Онлайн».

Новости рынка

Покупка на ИИС

+13% при покупке облигаций на индивидуальный счет*

Индивидуальный инвестиционный счёт — вид брокерского счёта, владелец которого может получать не только доход от инвестиций в облигации, но и гарантированные налоговые льготы от государства

Поможет вам выбрать еврооблигации и грамотно сформировать портфель, исходя из ваших целей и предпочтений.

Пополните брокерский счет

С карты любого банка в приложении «БКС Мир инвестиций»

Безналичным переводом по реквизитам со счета любого банка

В мобильном приложении БКС банка

- Москва, 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд

- пн-пт: с 10:00 до 20:00

- Открыть счет

- Демо-счет

- Пополнить / вывести средства

- Направить обращение

- Задать вопрос

- Установить торговую платформу

- Связаться со службой поддержки

- Подать голосовое поручение

- Почитать FAQ

- Статьи

- Документы

- Инсайдерская информация

- Сведения для инсайдеров

- Персональные данные

- Уведомления о рисках

- Раскрытие информации

- Налогообложение

- Выплата дивидендов

- Договор оферты партнерам

- Офисы и филиалы

- Карта Брокер

- Карта Брокер Премиум

- ИИС+ОФЗ

- Валютная стратегия

- Легкие инвестиции

- Структурные продукты

- Трейдинг для новичков

- Инвестиции

- Международные рынки

- Единый брокерский счёт

- Финансовая стратегия

- Двойная стратегия

- Инвестиционные стратегии

- Страховые продукты

- Возврат налогов

- Что такое ИИС

© 1995—2022. ООО «Компания БКС»

Облигации представляют собой структурированный продукт, привязанный к обязательствам компаний — ОАО АФК «Система» (XS0783242877), ПАО «Сбербанк» (XS0799357354), «Газпромбанк» (АО) (XS1040726587), АО Альфа-Банк (XS0832412505).

Номинальная стоимость ценной бумаги, стоимость может измениться в зависимости от рыночной ситуации.

Ставка не учитывает расходов на уплату брокерской и депозитарной комиссии, уплату налогов и иных расходов. Более подробно с тарифами и иными расходами вы можете ознакомиться в Регламенте оказания услуг на рынке ценных бумаг ООО «Компания БКС» и приложениях к нему.

«Нота №4» — структурированные облигации БрокерКредитСервис Стракчэрд Продактс ПиЭлСи (BrokerCreditService Structured Products Plc). Процентная ставка 14% годовых в долларах США выплачивается каждые 3 месяца. ISIN — XS1327118284. С проспектом ценных бумаг вы можете ознакомиться по ссылке.

Облигации представляют собой структурированный продукт, привязанный к цене акций. Даты возможных выплат купонного дохода: 11 марта, 11 июня, 11 сентября и 11 декабря каждого года, начиная с 11 марта 2016 года и до плановой даты погашения включительно.

Ставка не учитывает расходов на уплату брокерской и депозитарной комиссии, уплату налогов и иных расходов. Более подробно с тарифами и иными расходами вы можете ознакомиться в Регламенте оказания услуг на рынке ценных бумаг ООО «Компания БКС» и Приложениях к нему.

Выплата ставки происходит только, если стоимость всех базисных активов будет выше порогового уровня в дату оценки для целей выплаты купонного дохода, в случае снижения стоимости хотя бы одного базисного актива (далее – БА) ниже порогового уровня, ставка не выплачивается. При погашении облигаций осуществляется возврат номинальной стоимости в случае, если не произошло снижения стоимости хотя бы одного БА ниже порогового уровня. В случае снижения стоимости выплаты происходят пропорционально снижению стоимости БА, стоимость которого упала больше, чем стоимость остальных.

Выплаченные купоны за предыдущие купонные периоды сохраняются.

Облигации относятся к категории облигаций с доходностью, привязанной к цене акций. Выплата основной суммы и процентов зависит от изменения стоимости акций.

Инвестирование в облигации сопряжено с риском полной или частичной потери суммы инвестиций, а также неполучения дохода по облигациям. Инвестирование в облигации предполагает принятие инвестором риска неблагоприятного изменения стоимости акций — базовых активов облигаций, а также риска наступления событий в отношении БА, предусмотренных Проспектом и Резюме проспекта ценной бумаги, с которым можно ознакомиться на www.gawling.com и на сайте Московской Биржи.

Для принятия решения об инвестировании в Облигации инвесторам рекомендуется внимательно ознакомиться с полным текстом Проспекта.

Перед тем, как принять решение, инвесторы должны проанализировать риски, описанные в «Уведомлении о рисках, связанных с приобретением иностранных облигаций», утвержденном ЗАО «ФБ ММВБ» (Распоряжение № 382-р от 26.03.2015), риски, описанные в Проспекте (со стр. 56), а также в «Декларации о рисках, связанных с приобретением иностранных ценных бумаг ООО «Компания БКС».

«Нота №3» — структурированные кредитные облигации (нота) БрокерКредитСервис Стракчэрд Продактс ПиЭлСи (BrokerCreditService Structured Products Plc). Процентная ставка 4,75% годовых в долларах США выплачивается 12 июля и 12 января каждого года или в ближайший/следующий рабочий день, начиная с 12 июля 2016 года и до плановой даты погашения включительно. Плановая дата погашения 12 июля 2019 года.

ISIN — XS1327117633. С проспектом ценных бумаг можно ознакомиться по ссылке. Облигации представляют собой структурированный продукт, привязанный к обязательствам трех банков — Внешэкономбанк, «Газпромбанк» (АО), ПАО «Сбербанк».

Номинальная стоимость ценной бумаги, стоимость может измениться в зависимости от рыночной ситуации.

Ставка не учитывает расходов на уплату брокерской и депозитарной комиссии, уплату налогов и иных расходов. Более подробно с тарифами и иными расходами вы можете ознакомиться в Регламенте оказания услуг на рынке ценных бумаг ООО «Компания БКС» и приложениях к нему.

Перед приобретением иностранных ценных бумаг, ознакомьтесь с Декларацией о рисках, связанных с приобретением иностранных ценных бумаг (Приложение №14 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС»).

* Только физическим лицам — налоговым резидентам РФ, получающим доход, облагаемый НДФЛ по ставке 13% (ст. 219.1 Налогового кодекса РФ),при условии заключения договора на открытие и ведение индивидуального инвестиционного счета (ИИС), выбора налогового вычета на внесенные клиентом денежные средства на ИИС. Налоговый вычет предоставляется налоговым органом по окончании налогового периода минимальный срок инвестирования — 3 года.

Более подробно — Приложение 15 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Услугу по открытию и ведению индивидуального инвестиционного счета оказывает ООО «Компания БКС».

52 000 рублей максимальная сумма, которая может быть возвращена Федеральной налоговой службой физическому лицу — налоговому резиденту РФ, которым в соответствующем периоде был получен доход, облагаемый НДФЛ, на сумму не менее 400 000 рублей, при внесении на индивидуальный инвестиционный счет суммы в размере не менее 400 000 рублей, в соответствии со статьей 219.1 Налогового кодекса РФ.

Как устроен выпуск облигаций

Рассмотрим этот процесс на примере Государственной компании «Российские автомобильные дороги». Это компания, которая занимается развитием дорог: их проектированием, строительством и реконструкцией. По сути, она является монополистом на рынке — реализует государственные проекты и работает над созданием инфраструктуры страны.

Правительство поддерживает компанию, выделяя финансирование, а к некоторым из своих проектов она привлекает частных инвесторов. Инвесторы видят, что у компании все хорошо: она надежная и системно значимая. Значит, риски того, что она в ближайшее время закроется, достаточно низки.

И вот «Российские автомобильные дороги» объявляют о том, что запускают крупный проект — будут ремонтировать очередной участок ключевой трассы в одном из регионов. Чтобы выпустить облигации на сумму этого проекта, компании предстоит пройти пять этапов.

- Принять решение о выпуске облигаций. Решение принимает совет директоров или общее собрание участников юридического лица. В решении компания должна прописать предполагаемое количество облигаций, размер их номинала, порядок погашения, способ продажи, купон и сроки размещения.

- Утвердить решение о выпуске бумаг. В течение полугода компания принимает решение о выпуске. Чтобы зафиксировать параметры выпуска облигаций и далее их зарегистрировать, в решении о выпуске облигаций указывают: вид, количество, форму, номинальную стоимость одной облигации, права владельца облигации, условия и порядок размещения, порядок погашения.

- Зарегистрировать выпуск облигаций. «Российским автомобильным дорогам» предстоит подготовить пакет документов для государственной регистрации. Среди них — заявление, анкета, документ об уплате госпошлины и другие. Государственная регистрация выпуска облигаций сопровождается регистрацией проспекта ценных бумаг. Но могут быть исключения: например, когда размещение облигаций происходит только среди квалифицированных инвесторов или сумма привлекаемых денежных средств за год составляет менее одного миллиарда рублей.

- Разместить облигации на рынке. Чтобы выпустить облигации на рынке, компании иногда нужно обращаться к услугам посредников — андеррайтеров. Андеррайтеры — это финансовые институты, которые помогают разместить облигации для компаний. Компания договаривается с ними об условиях, а андеррайтеры связываются с брокерами.

Андеррайтеры выдают брокерам условия: минимальная сумма для участия, срок размещения, до которого можно подать поручение на сделку. Затем брокеры передают информацию инвесторам, которые могут подать заявку на желаемую сумму облигаций. К дате закрытия книги заявок на счету инвестора должны быть деньги, указанные в поручении на сделку.

Если облигаций достаточно для всех инвесторов, то заявка исполняется на 100%, и все получают запрошенное количество облигаций. Если же облигаций на всех инвесторов не хватило, то брокер распределяет ценные бумаги среди инвесторов пропорционально количеству бумаг, указанному в поручении.

Как устанавливается цена на облигацию

Компания может установить цену на облигации двумя способами — с помощью аукциона по цене или задать фиксированную стоимость.

Аукцион по цене. Компания проводит предварительный сбор заявок от инвесторов с указанием их цены за облигацию. После сбора заявок компания-эмитент определяет единую цену выкупа облигаций. Инвесторы, подавшие заявки по цене не ниже итоговой, становятся владельцами облигаций.

Фиксированная стоимость по купону, или букбилдинг. Компания-эмитент открывает книгу заявок на приобретение облигаций на определенный срок. Если предложений от инвесторов больше, чем изначальный объем заимствований, компания снижает доходность по облигациям.

Так она получает возможность занять деньги дешевле, чем предполагалось ранее. Цена размещения снижается.

Например, компания размещает 100 облигаций с диапазоном доходности от 5 до 10%. Инвестор решил подать заявку на приобретение десяти облигаций с доходностью 10%. Всего компания получает 20 заявок с желанием купить десять облигаций и доходностью 10%.

Тогда компания постепенно снижает доходность с 10% и смотрит, когда спрос инвесторов уравняется с предложением эмитента.

Как купить облигацию при размещении

Можно придерживаться двух базовых правил, чтобы купить облигации сразу при выпуске.

- Выбрать выпуск ценных бумаг, который вас интересует. Для этого нужно следить за новостями компаний-эмитентов на сайте или в отраслевых СМИ.

- Выбрать надежного и удобного брокера.Некоторые инвесторы ценят мобильность и хотят работать со смартфона, другие привыкли следить за показателями с компьютера. Лучше смотреть на все факторы вместе: удобство, стоимость обслуживания и комиссии. Как правило, брокер сам оповещает клиентов о том, что компания планирует выпустить облигации. Он может направить уведомление в приложении или на электронную почту. Режим покупки выглядит у разных брокеров по-разному.

- Подать поручение брокеру на покупку ценных бумаг на размещении. Это можно сделать как онлайн, так и подав специальное поручение.

Некоторые инвесторы ценят мобильность и хотят работать со смартфона, другие привыкли следить за показателями с компьютера. Лучше смотреть на все факторы вместе: удобство, стоимость обслуживания и комиссии.

Как правило, брокер сам оповещает клиентов о том, что компания планирует выпустить облигации. Он может направить уведомление в приложении или на электронную почту. Режим покупки выглядит у разных брокеров по-разному.

Облигации надежных эмитентов, как правило, активно торгуются на бирже и их можно продать сразу после покупки при размещении. Но такая возможность есть далеко не всегда. Для ряда облигаций вторичный рынок отсутствует, их придется держать до погашения.

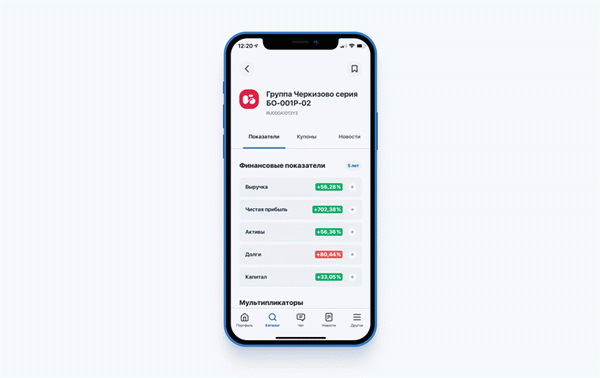

Поэтому перед покупкой важно оценить надежность эмитента — изучить финансовые показатели: выручку, чистую прибыль, активы и долговую нагрузку.

Например, в приложении Газпромбанк Инвестиции доступна динамика финансовых показателей, чтобы инвесторам было проще принимать решения.

Облигации — это менее рискованное вложение по сравнению с акциями, поэтому многие инвесторы покупают их, чтобы снизить риски своего портфеля. Покупка долговых бумаг при первичном размещении обычно выгоднее, чем инвестирование с помощью вторичного рынка.

Один из способов заработать на облигациях больше, чем на банковском вкладе — купить облигации на ИИС, выбрать тип вычета А, если есть официальный доход, и ежегодно получать дополнительно еще и налоговый вычет при условии пополнения счета.

Кратко

- Один из вариантов получить деньги на развитие — это выпустить облигации. Выпустить облигации для бизнеса иногда выгоднее, чем брать кредит в банке.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг.

Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.