- Абсолютные показатели

- Относительные коэффициенты

- Пример расчета

- Анализ финансовой устойчивости предприятия: зачем проводится

- Этап 1. Анализ абсолютных показателей финансовой устойчивости организации

- Этап 2. Оценка типа финансовой устойчивости компании

- Пример расчета показателей финансовой устойчивости

- Финансовый рычаг и рентабельность капитала

- Финансовый рычаг и оценка бизнеса

- Источник данных

- Основные показатели

- Коэффициент автономии

- Коэффициент соотношения собственных и заемных средств

- Коэффициент финансовой устойчивости

- Коэффициент маневренности собственного капитала

- Коэффициент краткосрочной задолженности

- Степень платежеспособности организации

Финансовая устойчивость компании – это такое состояние ее ресурсов, при котором развитие деятельности осуществляется преимущественно благодаря наличию собственных средств, при этом сохраняется платежеспособность организации.

Финансовая устойчивость позволяет определить, зависит ли предприятие от чужих денег (кредитов, задолженностей и т.д.), а также сможет ли быстро рассчитаться с долгами. Она определяется действием множества факторов:

- конкурентоспособности;

- наличия имущества;

- спроса на производимую продукцию;

- величины кредитных денег и т.д.

Анализ устойчивости на конкретную дату показывает, насколько эффективно компания управляет собственными и заемными средствами. Плохая финансовая устойчивость может стать причиной недостатка денег для выполнения текущих обязательств. Излишние остатки свободных денежных активов в свою очередь могут привести к перенасыщению материально-производственными запасами.

Анализ финустойчивости позволяет найти «золотую середину» и рационально использовать ресурсы для обеспечения нормальной коммерческой деятельности. Он производится путем расчета специальных коэффициентов, а также определения типа устойчивости.

Абсолютные показатели

Выделяют абсолютные и относительные индикаторы финустойчивости компаний. Первые выражают уровень обеспеченности активов источниками их возникновения и дают возможность узнать тип финустойчивости организации.

ОСсоб = Ксоб – ВА, где:

— ОСсоб – собственные оборотные средства;

— Ксоб – собственный капитал (III раздел баланса);

— ВА – внеоборотные активы (I раздел баланса).

СДС = Ксоб – ВА + КЗдолг,

где КЗдолг – долгосрочные кредиты/ займы (IV раздел баланса).

ИЗобщ = СДС + КЗкр,

где КЗкр – краткосрочные кредиты/займы.

Вычислив данные показатели, можно определить тип устойчивости организации:

- Если все индикаторы больше нуля, компания имеет абсолютную финустойчивость. То есть все ее запасы обеспечены своими оборотными ресурсами, необходимости в займах нет.

- Если ОСсоб меньше нуля, а два других показателя больше, можно говорить о нормальной финустойчивости. Это значит, что компания эффективно пользуется своими и привлеченными средствами.

- Если больше нуля только последний индикатор, состояние компании признается неустойчивым, организация вынуждена использовать дополнительные источники финансирования, она может оказаться неплатежеспособной.

- Если все показатели меньше нуля, ситуация считается кризисной. Для дальнейшего функционирования требуется срочное вмешательство.

Для проведения более глубокого анализа организации используют также относительные показатели устойчивости.

Относительные коэффициенты

Основными коэффициентами данной группы являются:

Демонстрирует долю собственных ресурсов в общих активах компании.

где А – активы предприятия.

Допустимым считается значение показателя, находящееся в пределах от 0,5 до 0,7.

Данная цифра свидетельствует, достаточно ли у фирмы собственного капитала.

Ккап = (ОБдолг + ОБкрат) / Ксоб, где:

— ОБдолг – долгосрочные обязательства;

— ОБкрат – краткосрочные обязательства.

Величина данного коэффициента сильно зависит от сферы деятельности компании, поэтому не «загоняется» в определенные рамки. Однако желательно, чтобы она была меньше 1,5.

Показывает, какая доля запасов покрывается оборотными средствами.

Кобз = ОСсоб / Зап, где:

— ОСсоб – собственные оборотные средства;

Желательно, чтобы запасы обеспечивались оборотными средствами не менее чем на 50%.

Кроме того, часто рассчитывают следующие цифры:

- – разница между собственным капиталом и внеоборотными активами делится на оборотные активы;

- коэффициент маневренности – разница между собственным капиталом и внеоборотными активами делится на собственный капитал;

- коэффициент финансового рычага – частное между заемным и собственным капиталом.

Пример расчета

Для наглядности продемонстрируем пример расчета показателей финансовой устойчивости.

Анализ финансовой устойчивости предприятия: зачем проводится

Цель анализа финансовой устойчивости сводится к трем моментам:

- узнать, насколько компания зависима от заемных источников;

- понять, способна ли она тянуть такую долговую нагрузку;

- определить, какие перспективы ее ждут, если в структуре капитала ничего не изменится.

Оценка проводится с помощью:

- абсолютных величин. Это собственные оборотные средства и чистые активы;

- относительных показателей. Это несколько коэффициентов, в основе которых находится соотношение между составляющими пассива и актива (читайте также про систему управления активами компании);

- классификационного подхода. Предполагает существование четырех типов финансовой устойчивости компании – от абсолютной независимости до кризисного состояния.

В статье рассмотрим каждое из трех направлений. Сначала в теории, затем подкрепим практикой. Для нее понадобится бухгалтерский баланс и отчет о финансовых результатах. Воспользуемся данными ОАО «Тульская кондитерская фабрика «Ясная Поляна» (ОАО «Ясная Поляна») за 2020 г.

Этап 1. Анализ абсолютных показателей финансовой устойчивости организации

Познакомимся с расчетом двух величин. Речь про:

- чистые активы;

- собственные оборотные средства.

Чистые активы – это активы, очищенные от обязательств. Величина показывает, какая часть имущества компании приобретена за счет собственных источников. Чем выше значение, тем лучше.

Вот упрощенная формула для их вычисления:

- А – активы (строка 1600 баланса);

- О – обязательства (сумма строк 1400 и 1500 баланса).

Из формулы следует, что чистые активы и собственный капитал (СК) равны друг другу. Это так, потому что балансовое равенство выглядит так: А = СК + О.

А это более сложный подход. Регламентирован приказом Минфина РФ от 28.08.2014 г. № 84н. Вот формула на его основе:

ЧА = (А – ДЗУК) – (О – ДБП)

- ДЗУК – дебиторская задолженность учредителей по вкладам в уставный капитал (отдельной строки в балансе нет, сумму можно найти в оборотно-сальдовой ведомости как дебетовый остаток по счету 75);

- ДБП – доходы будущих периодов в связи с поступлением госпомощи и безвозмездным получением имущества (строка 1530 баланса).

Отметим: ДЗУК и ДБП – часто отсутствуют. Поэтому обычно применяется первый вариант расчета.

Что можно уяснить на основе ЧА? Два момента.

Первый. Увеличиваются ли собственные источники имущества.

Если чистые активы год от года растут, значит, так и происходит. Причем подобный рост активов – самый благодатный. Увеличение собственного капитала не закапывает предприятие в долговую яму и не приводит к повышению процентных расходов по кредитам и займам.

Второй. Не нужно ли компании уменьшать уставный капитал или даже ликвидироваться.

Законы «Об АО» и «Об ООО» обязывают организации ежегодно считать ЧА и сравнивать их с уставным капиталом. Если они окажутся меньше, тогда последний нужно снижать так, чтобы стал не выше ЧА.

Бывают ситуации, когда уменьшать уставный капитал некуда. Например, он и так был на минимально допустимом уровне (10 тыс. руб.

для ООО и непубличных АО, 100 тыс. руб. для ПАО).

Или ЧА оказались отрицательными. Подобное происходит, когда у компании накоплен огромный непокрытый убыток. То есть несколько лет подряд ее расходы оказывались выше доходов.

Или так вышло по итогам одного года, но превышение первых над вторыми было многократным.

В любом из этих случаев общество должно объявить о своей ликвидации. Это требование из п. 4 ст. 30 и п. 6 ст. 35 Законов «Об ООО» и «Об АО» соответственно.

Второй абсолютный показатель для оценки финансовой устойчивости – собственные оборотные средства (СОС). У него есть другие названия. К примеру, собственный оборотный или чистый оборотный капитал.

Смысл в чем-то схож с ЧА, ведь это оборотные активы за минусом обязательств. СОС отражают, какая часть оборота финансируется за счет собственных источников организации. Чем больше величина, тем меньше компания зависит от внешних заимствований, значит, выше ее финансовая устойчивость.

Вычисляются по одной из двух формул:

СОС1 = ОА – О

СОС2 = СК – ВА

- ОА – оборотные активы (строка 1200 баланса);

- СК – собственный капитал (строка 1300 баланса);

- ВА – внеоборотные активы (строка 1100 баланса).

Расчет по любой из них даст один и тот же результат. Причина – в балансовом равенстве. Выше приводили его сокращенную версию. Вот более расширенная: ВА + ОА = СК + О.

СОС бывают отрицательными. Означает, что текущие активы компании сформированы только за счет обязательств. Это крайне негативное явление.

На значении данного показателя строятся оценка типа финансовой устойчивости, а также расчет нескольких коэффициентов. Об этом расскажем в следующих частях статьи. А пока обратимся к практике. Посчитаем в таблице 1 ЧА и СОС для ОАО «Ясная Поляна».

Таблица 1. Считаем абсолютные показатели финансовой устойчивости

Показатель, млн руб.

– дебиторская задолженность по вкладам в уставный капитал

– доходы будущих периодов

= (3 268,0 – 0,0) – (536,7 + 664,3 – 0,0)

= (2 550,8 – 0,0) – (345,6 + 608,3 – 0,0)

– собственные оборотные средства

= 1 165,5 – 536,7 – 664,3

= 362,2 – 345,6 – 608,3

Оба показателя за 2020 году резко снизились.

По ЧА сокращение хоть и значимо – почти 23%, но не критично. Величина положительная и в разы больше уставного капитала. Последний равняется 5,2 млн руб. И это в 300 раз меньше ЧА.

Главная причина уменьшения показателя – выплата дивидендов акционерам в сумме около 600 млн руб. И это при том, что чистая прибыль в 2020-м составила лишь 130 млн руб.

Это показывает: удовлетворение интересов собственников всегда ухудшает финансовое состояние бизнеса. Ведь в таком случае деньги выводятся из оборота и перестают работать на компанию. С другой стороны, дивиденды повышают привлекательность организации для потенциальных инвесторов. В случае выпуска дополнительных акций спрос на них будет выше.

Ситуация с СОС хуже, чем с ЧА. Они были отрицательными уже на конец 2019-го. На 31.12.2020 г. ушли в еще больший минус, сократившись почти в 17 раз. Основная причина: уменьшение оборотных активов в 3 раза при том, что обязательства стали ниже лишь в 1,3.

За счет чего обеднел оборот? Основную роль сыграли два фактора:

- сокращение дебиторской задолженности почти в 5 раз на 513 млн руб.;

- погашение другой компанией предоставленного ей краткосрочного займа на 368 млн руб.

Оба момента стоит расценивать как положительные. Только вот денежный остаток на 31.12.2020 г. увеличился лишь на 93 млн руб. Выше написали, почему так. По крайней мере 600 млн руб. потратили на выплату дивидендов.

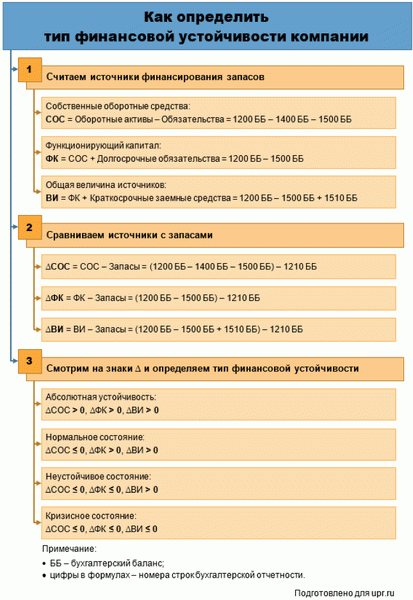

Этап 2. Оценка типа финансовой устойчивости компании

В экономическом анализе есть подход, который делит организации на четыре группы по типу финансовой устойчивости. Перечислили их в таблице 2.

Таблица 2. Типы финансовой устойчивости и их характеристика

Запасы компании сформированы за счет собственных оборотных средств. Это маркер высокой финансовой независимости от кредиторов. Вероятность банкротства минимальна, так как обязательств по сравнению с активами немного

Собственных оборотных средств не хватает для покрытия запасов. Однако организация привлекает долгосрочные обязательства и этим выправляет ситуацию. Когда текущие активы финансируются за счет долгов со сроком погашения свыше года, то это оптимальный вариант.

За этот период запасы обернутся несколько раз. Значит, получится безболезненно закрыть обязательства

Собственных оборотных средств и долгосрочных обязательств недостаточно для финансирования запасов. Приходится брать краткосрочные заемные средства. Из-за этого ситуация становится напряженной в плане возврата долга.

Ведь если оборачиваемость запасов длиннее по времени, чем срок кредита, то первые еще не успеют принести доход и деньги, когда наступит дата погашения обязательств

Ситуацию не спасают ни долгосрочные обязательства, ни краткосрочные кредиты и займы. Их либо нет, либо величина недостаточна. Поэтому финансирование запасов происходит за счет кредиторской задолженности, в том числе просроченной. Вероятность банкротства, как неспособности рассчитаться вовремя, возрастает кратно

Как узнать, к какому типу относится организация? Реализовать следующие этапы:

- посчитать три источника финансирования запасов;

- сравнить каждый из них с величиной последнего;

- посмотреть на знаки трех полученных значений.

Смотрите на схеме 1, как считаются величины источников и какие знаки соответствуют конкретному типу финансовой устойчивости.

Определим тип финансовой устойчивости для ОАО «Ясная Поляна».

Первый источник формирования запасов – СОС – посчитали выше. На обе анализируемые даты значения оказались отрицательными. Значит, финансовая устойчивость общества точно не является абсолютной. Какой именно – посмотрим по данным таблицы 3.

Таблица 3. Определяем тип финансовой устойчивости

Показатель, млн руб.

Величина источников формирования запасов:

– собственные оборотные средства (СОС)

– функционирующий капитал (ФК)

– общая величина источников (ВИ)

Величина для сравнения:

Разница между источниками и запасами:

Тип финансовой устойчивости

За 2020-й ситуация сменилась с нормальной на кризисную. На 31.12.2020 на формирование запасов не хватало ни долгосрочных обязательств, ни краткосрочных кредитов и займов. При таком раскладе они финансируются за счет кредиторки.

Это самый рискованный вариант с точки зрения просрочки с оплатой. Последняя – первый шаг к банкротству компании. По Закону «О несостоятельности (банкротстве)» процедура может инициироваться для организаций, которые не платят по долгам три месяца и более. При этом размер их просроченных обязательств должен превышать 300 тыс. руб.

Пример расчета показателей финансовой устойчивости

Предположим, у нас есть пассив баланса, который выглядит вот так:

Тогда расчет показателей финансовой устойчивости даст следующие результаты:

Финансовый рычаг и рентабельность капитала

Показатель финансового рычага играет важную роль в анализе рентабельности собственного капитала. Чем больше финансовый рычаг, тем меньше собственного капитала потребуется компании , чтобы получить те же финансовые результаты. Поэтому отношение прибыли к собственному капиталу будет расти.

В частности, учет финансового рычага заложен в формулу «ДюПон», позволяющую проследить влияние различных факторов на рентабельность собственного капитала.

С другой стороны, с увеличением финансового рычага растет и нестабильность рентабельности для акционеров— при изменении доходов расходы на оплату долга остаются неизменными, и рычаг начинает действовать уже на падение прибыли, ускоряя его так же, как до этого увеличивал рентабельность.

Финансовый рычаг и оценка бизнеса

В оценке бизнеса показатель D/E используют для расчета требуемой ставки дисконтирования. Он применяется как составляющая часть формулы определения покрытой беты компании. Чем выше финансовый рычаг, тем больше будет бета , а следовательно, выше будет стоимость собственного капитала.

Кроме того, доли собственного и заемного капитала используют для расчета средневзвешенной стоимости капитала, WACC.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник данных

Анализ проводится с использованием данных финансовой отчетности компании, в частности – бухгалтерского баланса. Источником информации также может являться управленческая отчетность. В ходе анализа используются абсолютные и относительные показатели, а вычисленные значения коэффициентов сравниваются с базовыми (усредненными или нормативными) величинами.

Проанализировав бухгалтерскую отчетность фирмы, можно получить понимание общей картины ее финансовой устойчивости. При его проведении обращают внимание на то, какие у фирмы источники финансирования, как выглядит структура активов, а также как они изменяются с течением времени. Информация, содержащаяся в балансе, может использоваться для анализа и внутренними, и внешними пользователями.

Среди внешних пользователей выделяют кредиторов, инвесторов, клиентов, налоговые органы и других заинтересованных лиц. В категорию внутренних пользователей входит руководство организации, собственники, совет директоров, руководители подразделений.

Основополагающие критерии определения стабильности финансового положения фирмы – устойчивый рост прибыли и капитала, сохранение и повышение ее платежеспособности. Чем устойчивее финансовое положение, тем больше гарантий, что бизнес останется успешным.

Основные показатели

Стабильность положения организации оценивают при помощи абсолютных (основных) и относительных показателей.

Абсолютные показатели дают представление, в каком состоянии находятся финансовые запасы организации, и каким источниками для их покрытия она располагает.

Среди основных показателей выделяют следующие три:

- собственные оборотные средства (СОС);

- собственные и долгосрочные заемные источники (СДИ);

- итоговая сумма источников формирования запасов (ОВИ).

При проведении анализа при помощи данных коэффициентов рассчитывается абсолютное изменение значений показателя за выбранный период, а также темп изменения. На основании значений трех показателей определяется тип финансовой устойчивости организации.

Относительные показатели позволяют оценить степень, в которой различные факторы определяют финансовое положение компании. В частности, появляется возможность понять уровень важности внешних финансовых источников.

При этом важно помнить, что анализ финансовой устойчивости не сводится к простому вычислению значений коэффициентов и последующему соотнесению их с нормативными или базовыми показателями. Итогом проведения анализа должно стать обоснованное заключение по нынешнему состоянию дел компании, которое станет основой для принятия решений по поддержанию или улучшению ситуации. В данном контексте расчет коэффициентов – лишь шаг комплексного процесса, а не итог.

Коэффициент автономии

С помощью коэффициента автономии, показывающего долю собственного капитала в активах компании, можно определить уровень ее зависимости от заемных средств.

Формула расчета данного показателя выглядит следующим образом:

или

Значение = 0,5 считается нормативным, то есть приемлемым, при котором компания способна рассчитываться по всем имеющимся обязательствам, используя лишь собственные резервы. Оптимальный показатель лежит в диапазоне от 0,6 до 0,7. Увеличение доли собственных средств – явный признак того, что у компании снижается уровень зависимости от займов, а существенные финансовые риски отсутствуют.

Этот коэффициент представляет большой интерес, как для самой компании, так и для кредиторов. Чем выше доля, которую занимают собственные средства в капитале, тем более высокой является потенциальная привлекательность компании для кредиторов. Причина – большая степень вероятности, что заемщик будет способен рассчитаться со своими долгами, используя имеющиеся резервы.

Коэффициент соотношения собственных и заемных средств

Представляет собой пропорцию, в которой соотносятся привлеченные и собственные средства компании. Иными словами, по нему можно судить, сколько единиц заемного капитала приходится на каждую единицу собственного.

Коэффициент вычисляется по формуле:

или

Нормативным коэффициент считается, если его значение составляет 0,5. Если показатель лежит в диапазоне от 0,5 до 0,7, то можно говорить о финансовой независимости компании, и данное соотношение является оптимальным. Если показатель приобретает значение выше 0,7, то организация находится в неустойчивом состоянии, присутствует риск банкротства из-за сильного преобладания заемного капитала над собственным.

Нормальной ситуация с высокими значениями показателя может быть только для организаций, в которые денежные средства поступают довольно быстро и регулярно. Величина, значение и колебания данного показателя являются объектом повышенного интереса со стороны кредиторов, инвесторов и банков.

Коэффициент финансовой устойчивости

По значению коэффициента финансовой устойчивости можно сделать вывод, финансирование какой доли активов осуществляется из надежных и стабильных источников, и на основе этого оценить, в какой мере компания зависит от средств заемщиков. Надежными источниками считаются те, которые используются компанией больше года.

Данный показатель рассчитывается по следующей формуле:

или

Для данного показателя нормативное значение находится в промежутке между 0,8 и 0,9. Если значение коэффициента выше нормы, на предприятии наблюдается рост независимости от заемных средств, компания успешно распоряжается собственными средствами и остается платежеспособной. Если значение коэффициента ниже нормативного, финансовая независимость компании снижается, повышается риск банкротства.

Значение показателя ниже 0,75 должно стать тревожным сигналом для организации, поскольку она может попасть в зависимость от кредиторов.

Коэффициент маневренности собственного капитала

По коэффициенту маневренности можно определить, насколько организация независима в плане наличия в ее распоряжении собственных оборотных средств. Вычислив коэффициент маневренности, можно выяснить, какая часть своих средств используется компанией для того, чтобы поддерживать свою деятельность.

Для вычисления коэффициента маневренности используется формула:

или

Формула расчета показателя может также принимать другие виды. Например, если у организации имеются долгосрочные обязательства, то формула будет выглядеть иначе:

или

Третья вариация формулы для вывода показателя с учетом альтернативного варианта оценки собственных оборотных средств будет принимать вид:

или

Как интерпретировать полученные результаты вычислений? Если показатель не превышает 0,3, то организация считается финансово зависимой, присутствует риск неплатежеспособности. Если показатель находится на отметке 0,5, то маневренность собственного капитала соответствует нормативному значению. Хорошим можно считать показатель от 0,6 – высокое значение говорит о том, что финансовое состояние компании хорошее, она является платежеспособной.

Коэффициент краткосрочной задолженности

Позволяет оценить, какова часть краткосрочных обязательств организации в итоговой сумме обязательств.

Для расчета используется следующая формула:

или

Нормативного значения в данном случае нет, а логика интерпретации довольно проста: чем ниже значение коэффициента, тем в более привлекательном финансовом состоянии находится предприятие. Соответственно, при положительной динамике изменения показателя повышается зависимость организации от краткосрочных обязательств, ее финансовая устойчивость снижается.

Степень платежеспособности организации

Степень платежеспособности – коэффициент, позволяющий организации оценить свою способность оплачивать имеющиеся обязательства. В зависимости от того, в какой диапазон попадают значения показателя, можно делать выводы о степени, в которой бизнес зависим (или независим) от средств кредиторов.

Коэффициент платежеспособности вычисляется по формуле:

или

Для описанного выше показателя нормативное значение находится в интервале между 0,5 и 0,7. Если значение коэффициента меньше 0,5, то организацию можно считать зависимой от различных источников финансирования. Если же значение показателя выше нормативного, уровень платежеспособности компании достаточно высок.

Если показатель не превышает 0,5, это уже достаточное основание, чтобы считать организацию зависимой от различных источников. Диапазон от 0,5 до 0,7 характерен для нормативного значения показателя. Если же полученный результат вычислений выше нормативного значения, то уровень платежеспособности компании оценивается как высокий.