- Что такое АУСН: кто и где может применять, сроки, отчетность

- Для кого новый режим налогообложения

- Как и в какие сроки платить налоги

- Преимущества «+»

- Недостатки «-«

- Как настроить и использовать новый режим АУСН в 1С:УНФ

- Начало работы

- Календарь налогов и отчетности

- Начисление заработной платы

- Оплата налога

- АУСН — что это?

- Кто может перейти на АУСН?

- Как поменяется отчётность с АУСН?

- Нужна помощь с налоговыми вопросами? Оставьте заявку! Ответим на вопросы и подключим на выгодный тариф.

- А что будет со взносами?

- Налоговые проверки бизнесов на АУСН

- Право на пенсию для ИП на АУСН

- Как рассчитывается налог на АУСН

- Зачем бизнесам на АУСН бухгалтер?

- Кому нельзя применять АУСН: полный перечень

- Чем новый налоговый режим отличается от УСН

- Как будут проверять плательщиков АУСН

- Вы узнаете

- Что нового придумали для упрощенцев

- Что выгоднее: УСН или АУСН

- Чем отличается АУСН от УСН и в чем сходства

- Как перейти на АУСН и обратно

- Особенности нового налогового спецрежима

- Страховые взносы

- НДФЛ за сотрудников

- Отчётность

- Автоматизация

- Ограничения

Что такое АУСН: кто и где может применять, сроки, отчетность

Для кого новый режим налогообложения

Рассчитан на компании и ИП с численностью сотрудников не более 5 человек и годовым доходом не более 60 млн. рублей. Сейчас на специальный режим смогут перейти только вновь зарегистрированные компании и ИП, а с 2026 года — все остальные.

Как и в какие сроки платить налоги

Налоговый период по АУСН составляет календарный месяц, оплатить налог необходимо до 25 числа следующего за отчетным месяца. Налог посчитает инспекция ФНС и пришлет уведомление в личный кабинет налогоплательщика до 15 числа.

Что придется сдавать:

• декларацию по ввозному НДС, если компания или ИП импортирует товар из стран ЕАЭС;

• бухгалтерскую отчетность — для организаций;

• форму СЗВ-ТД на работников;

• форму СЗВ-СТАЖ на сотрудников, которые в отчетном году были в неоплачиваемом отпуске или в отпуске по уходу за ребенком от 1,5 до 3 лет или работали в районах Крайнего Севера и приравненных к ним местностях.

Полную информацию о новом режиме можно прочитать на сайте ИТС.

Преимущества «+»

Компания на АУСН освобождается от налоговой отчетности и уплаты страховых взносов как непосредственно за предпринимателя, так и за сотрудников. Исключение составят взносы на травматизм. Налог самим считать не нужно, его посчитает ФНС, также не нужно сдавать декларации и отчетность по работникам и платить взносы.

Бизнес на АУСН освобождается от налоговых выездных проверок.

Недостатки «-«

Ставка налога по объекту налогообложения «доходы» составит 8%, по объекту «доходы минус расходы» — 20% . Есть ограничения по видам деятельности. Расчетный счет можно открыть только в уполномоченном банке. Вновь созданные компании и ИП смогут перейти на АУСН с 1 июля, остальным придется ждать 1 января 2026 года,

Как настроить и использовать новый режим АУСН в 1С:УНФ

В 1С:УНФ с версии 1.6.27.257 есть возможность выбрать для компании или ИП новый режим АУСН, рассчитать и оплатить налог.

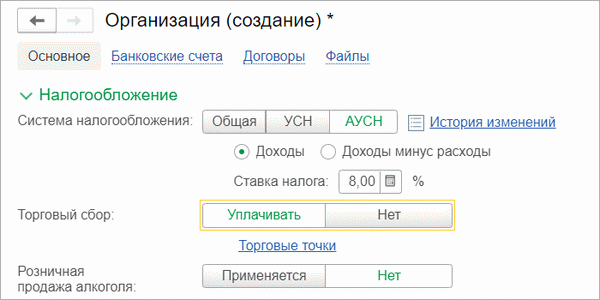

Начало работы

В блоке «Налогообложение» справочника «Организации» можно выбрать новый режим АУСН и объект налогообложения «Доходы» или «Доходы-Расходы».

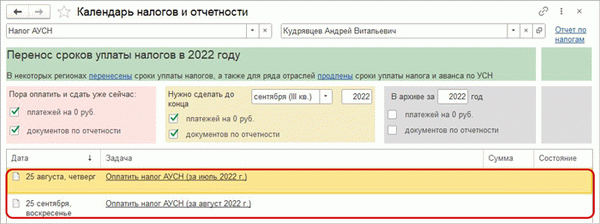

Календарь налогов и отчетности

В календарь налогов и отчетности добавлены задачи по оплате налогов АУСН. При расчете налога по сотрудникам учтены тарифы АУСН: только оплата взноса от несчастных случаев на производстве и профзаболеваний.

Начисление заработной платы

Происходит расчет только НДФЛ, взносы не рассчитываются т.к. компании на АУСН освобождены от уплаты страховых взносов кроме фиксированных взносов на травматизм.

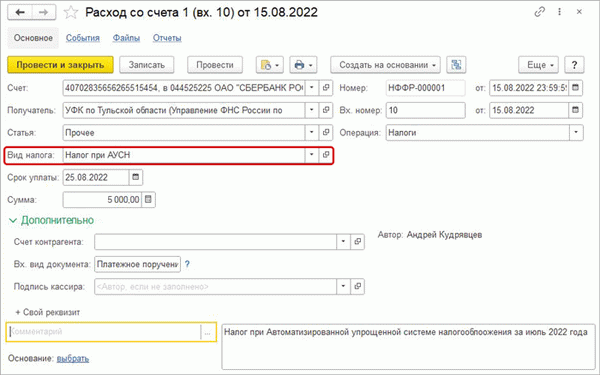

Оплата налога

Для оплаты налога в расходе со счета можно указать налог при АУСН. Выписка по КБК загружается на нужный вид налога и операцию.

Итоги

Новый режим подойдет небольшому бизнесу с работниками. В этом случае можно экономить на страховых взносах.

Не нужно думать о расчете налога, за вас это сделает ФНС.

Важно учесть, что ставка налога выше, чем на обычной УСН, что значительно может увеличить налог при миллионных оборотах.

Перед применением обязательно посчитайте сумму налога на всех режимах, которые доступны вашему бизнесу, и выберите оптимальный. А для автоматизации малого бизнеса используйте 1С:Управление нашей фирмой.

АУСН — что это?

Автоматизированная упрощённая система налогообложения — именно так расшифровывается новый налоговый режим. Он считается экспериментальным и будет действовать с 1 июля 2022 года до 31 декабря 2027 года включительно в Москве, Московской и Калужской областях, а также в Республике Татарстан.

Применение АУСН предполагает выбор объекта налогообложения:

- можно выбрать «Доходы» со ставкой 8%;

- или «Доходы минус расходы» со ставкой 20% и минимальным налогом 3% от доходов.

Для сравнения бизнесы на УСН «Доходы» платят от 1% до 6% в зависимости от региона (8% если превышены лимиты по доходам и сотрудникам). И от 5% до 15% на УСН «Доходы минус расходы» (20% если превышены лимиты по доходам и сотрудникам).

Кто может перейти на АУСН?

Выбрать АУСН в качестве системы налогообложения могут вновь зарегистрированные организации и ИП, которые подходят под условия:

- объём доходов за год не превышает 60 000 000 ₽;

- остаточная стоимость основных средств не больше 150 000 000 ₽;

- нет филиалов и обособленных подразделений;

- средняя численность сотрудников в штате не превышает 5 человек (включая по договору ГПХ);

- расчётные счёта есть только в уполномоченных банках;

- зарплата выплачивается через банк, расчётов в наличной форме нет;

- не планируют применять параллельно другой налоговый режим;

- не применяют систему единого налогового платежа (ЕНП).

Для перехода на АУСН есть 2 стандартных способа:

1) подать заявление вместе с документами на регистрацию;

2) подать заявление уже после регистрации в личном кабинете налогоплательщика в течение 30 календарных дней с даты регистрации.

Если компания или ИП зарегистрированы до 1 июля 2022 года, то подать заявление можно до 31 декабря 2022 года, и уже с 1 января начать применять новый налоговый режим.

Как поменяется отчётность с АУСН?

На АУСН не нужно сдавать:

- декларацию по УСН;

- РСВ;

- 4-ФСС;

- 6-НДФЛ;

- СЗВ-М по сотрудникам с трудовым договором;

- СЗВ-СТАЖ по сотрудникам с трудовым договором;

- расчёт по взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Ещё не нужно вести книгу учёта доходов и расходов и подавать заявление о подтверждении и справку-подтверждение основного вида экономической деятельности.

Отчёты, которые надо сдавать на АУСН:

- декларацию по НДС (если были выставлены счета-фактуры с НДС, есть НДС от импорта или НДС налогового агента);

- декларация по налогу на прибыль (в случаях выплаты дивидендов и работы налоговым агентом);

- бухгалтерская отчётность (для организаций);

- отчётность в Росстат (при попадании в выборку или проведения статистического наблюдения);

- СЗВ-ТД;

- СЗВ-М, если есть сотрудники по договору ГПХ;

- СЗВ-СТАЖ, если есть сотрудники по договору ГПХ и если работник был в неоплачиваемом отпуске, отпуске по уходу за ребёнком, работал в районах Крайнего севера.

Выходит, что кадровые отчёты всё равно остаются, и полностью избавиться от них не получится. Ещё бизнесы избавили от части налоговых отчётов, при этом обязанность по ведению учёта остаётся. Выходит, что обезбол сработал неполностью: от части головной боли избавили, но собирать документы, вести бухучёт и сдавать отчёты всё ещё нужно.

Нужна помощь с налоговыми вопросами? Оставьте заявку! Ответим на вопросы и подключим на выгодный тариф.

А что будет со взносами?

Организациям на АУСН не нужно уплачивать обязательные взносы на пенсионное и медицинское страхование. Обязательными остаются взносы на травматизм. Тариф фиксированный, не зависит от количества сотрудников и ежегодно пересматривается. Сейчас он составляет 2040 ₽ в год.

ИП на АУСН платить фиксированные страховые взносы за себя не нужно.

Налоговые проверки бизнесов на АУСН

Выездных проверок для применяющих АУСН не будет. Но раз в год в течение 3 месяцев будет проводиться камеральная проверка за прошлый налоговый год, начиная с 1 февраля следующего календарного года.

При реорганизации и ликвидации также проводится камеральная проверка. При этом ликвидация компании не может завершиться раньше окончания проверки. Для ИП такого ограничения нет.

Право на пенсию для ИП на АУСН

Пенсия индивидуальных предпринимателей формируется также, как и у обычных работников. Только ИП платит взносы за себя сам, а за сотрудников — работодатель.

Для ИП на УСН размер страховых взносов в 2022 году составляет 43 221 ₽: 34 455 ₽ на пенсионное страхование и 8 766₽ на медицинское страхование. С доходов свыше 300 000 ₽ дополнительно уплачивается 1% от суммы превышения.

Как мы писали выше, ИП на АУСН освобождены от уплаты страховых взносов, при этом на пенсию ни предпринимателя, ни его сотрудников это не повлияет.

В страховой стаж ИП войдёт каждый календарный год применения АУСН, как если бы он платил за себя страховые взносы. Если АУСН применялся неполный календарный год, то размер взносов будет определяться пропорционально количеству календарных месяцев и дней этого года.

У работников также будет идти стаж и продолжат начисляться пенсионные баллы.

Как рассчитывается налог на АУСН

При выборе АУСН налоговым периодом становится календарный месяц. Следовательно, налог будет рассчитываться ежемесячно.

Все расходы предпринимателя должны быть в безналичной форме. Если что-то оплачивалось наличкой, то сумму нужно провести через кассу (ККТ).

Доходы и расходы отражаются в учёте по дате их поступления. Все данные хранятся в личном кабинете налогоплательщика, куда поступает информация об операциях по кассе и банковскому счёту. Если какие-то доходы и расходы прошли мимо них, данные нужно внести самостоятельно.

Налоговая производит расчёт налога автоматически по данным ККТ и сведениям из банка. После она сообщает налогоплательщику сумму к уплате и реквизиты для перевода средств.

Сумма налога к уплате будет известна в течение 15 дней после окончания налогового периода. Оплатить его нужно до 25 числа.

Зачем бизнесам на АУСН бухгалтер?

Для человека, который не разбирается в бухгалтерии, да и не планирует это делать, можно перейти на АУСН уже сейчас и понадеяться, что это снимет хотя бы часть головной боли.

Всё же отсутствие ошибок никто не гарантирует. Следить за операциями в личном кабинете должен руководитель или бухгалтер. А значит ответственность за сумму налога тоже лежит на ком-то из них.

Поэтому, несмотря на все инновации, мы считаем, что бухгалтер, как профессия, в ближайшие 3 года точно не вымрет.

Во-первых, работа на АУСН связана со многими ограничениями. И когда система сможет беспроблемно считать налог для большинства бизнесов, пройдёт не один год.

Во-вторых, при различных раскладах новая система налогообложения может быть дороже той, что есть сейчас. Например, у вас мало расходов на зарплату, и вам не особо выгодна отмена страховых взносов, при том что их заменили повышенной ставкой налога. В этом случае смысла переходить на АУСН никакого нет.

В-третьих, не все владельцы бизнеса хотят, чтобы кто-то за них решал, сколько они должны платить. Тем более, если это делает ФНС. Одно дело, когда налог считает ваш личный бухгалтер, а другое дело — налоговая. Да и спорить мало кому с ней хочется.

В-четвёртых, на действующих схемах возможна оптимизация налогов. На АУСН вариантов оптимизации нет вообще.

Ну и в-пятых, несмотря на всю автоматизированность и трепет перед технологиями, от восстания машин никто не застрахован. Вспомнить хотя бы случай с блокировкой счёта по вине налогового робота. Раз информация для расчёта налога будет подтягиваться автоматически, вероятность неверного сбора данных или какого-либо сбоя также существует.

И эти ошибки могут дорого стоить владельцам бизнеса.

Так что, несмотря на всю шумиху вокруг и разговоры о светлом будущем в два клика, профессия бухгалтера не только не исчезнет, но и, быть может, получит новый виток. Например, станет больше консультирующих бухгалтеров, которые перепрофилируются в бухов-адвокатов и начнут защищать права своих клиентов не в зале суда, а в письмах к ИФНС.

Кому нельзя применять АУСН: полный перечень

Некоторые компании и предприниматели применять новый налоговый режим не имеют права. Список ограничений довольной большой.

- Организации и ИП, которые стоят на учете в налоговой в регионе, не участвующим в эксперименте, то есть в любом, кроме Москвы, Московской и Калужской областях и Татарстана.

- Банки и небанковские кредитные организации.

- Страховые компании и НПФ.

- Инвестиционные фонды и профучастники рынка ценных бумаг.

- Ломбарды.

- Компании и ИП, производящие подакцизные товары, а также осуществляющие добычу и реализацию полезных ископаемых.

- Компании и ИП, у которых бизнес связан с азартными играми.

- Нотариусы, адвокаты, медиаторы, арбитражные управляющие, оценщики, патентные поверенные.

- Участники соглашений о разделе продукции.

- Казенные и бюджетные учреждения, а также иностранные компании.

- Частные агентства занятости с деятельностью по предоставлению труда работников.

- Компании и ИП на иных режимах налогообложения.

- Участники договора простого товарищества, инвестиционного товарищества, верительного управления имуществом или концессионного соглашения.

- Компании и ИП, работающие по агентским договорам.

- Компании и ИП при сделках с ценными бумагами.

- Унитарные предприятия, НКО и КФХ.

- Компании и ИП с сотрудниками, которым положена досрочная пенсия.

- Компании и ИП с сотрудниками-нерезидентами РФ.

- Компании и ИП, которые делают выплаты, облагаемые НДФЛ по ставкам 9%, 30%, 35%; которые начисляют доход в натуральной форме и в виде матвыгод.

- Компании и ИП, которые платят зарплату наличными.

- Компании и ИП, которые перешли на единый налоговый платеж.

Чем новый налоговый режим отличается от УСН

Новый налоговый режим похож на обычную упрощенку. Там также можно выбирать объект налогообложения: доходы или доходы минус расходы. Вот сравнение основных параметров.

Доходы — 6%, Доходы минус расходы — 15%

8% или 20% соответственно при более высокой прибыли или увеличении штата

Доходы минус расходы — 20%

Как можно уменьшить взносы

При уплате налогов по схеме «Доходы» уменьшаются страховые взносы, торговый сбор

Снижается торговый сбор

Надо вести книгу учета доходов и расходов

Надо вести учет доходов и расходов в онлайн-кабинете

Налог считает компания или ИП

Налог считает ФНС по данным от банка, ККТ и из личного кабинета плательщика

Выбирать, какой налоговой режим выбрать, нужно исходя из обстоятельств конкретного бизнеса.

ИП работает в одиночку в Москве на режиме «УСН Доходы». За 2022 год он заработает 250 тысяч рублей. Размер налога составит: 250*6%=15 тысяч рублей.

При этом налог ИП вправе уменьшить на всю сумму страховых взносов «за себя». Таким образом, нужно будет уплатить только страховые взносы, поскольку они больше налога. Итоговый платеж составит 43 211 рублей (34 445 + 8 766).

На АУСН размер налогового платежа составит 20 тысяч рублей (250*8%). В этом случае новый налоговый режим оказывается выгоднее.

У ИП доход за год 3 млн рублей. Налог по УСН составит 180 тысяч рублей. Страховые взносы — 58 211 рублей. Размер налога можно сократить на взносы, к уплате получится 121 789 рублей.

При АУСН заплатить придется 240 000 рублей. В этом случае выгоднее остаться на «старой» упрощенке.

Как будут проверять плательщиков АУСН

Выездных налоговых проверок для тех, кто будет применять новый режим, не будет. Кроме того, их освободят от проверок по взносам на производственный травматизм. При этом останутся камеральные проверки. Проводить их будут за весь год применения АУСН. Максимальный срок проверки — три месяца.

Если компания, которая применяет новый налоговый режим, решит провести процедуру ликвидации и запись об этом появится в ЕГРЮЛ, ей также будет обеспечена камеральная проверка. И пока она не закончится, ликвидация не может завершиться.

Что лучше, обычная «упрощенка», АУСН или патент — можно решить исходя из специфики бизнеса. Но в любом случае необходимо контролировать продажи и прибыль.

«Учет в тетрадке» часто приводит к ошибкам и росту затрат. Вы сможете сократить издержки, если автоматизируете процессы. Для этого подойдет МойСклад — облачный сервис для управления продажами. Кассовое приложение, товароучетная система, CRM и все необходимые формы документов в комплекте.

Вы узнаете

Что нового придумали для упрощенцев

АУСН — специальный налоговый режим «Автоматизированная упрощенная система налогообложения». Регулируется отдельным законом — от 25.02.2022 № 17-ФЗ.

- Москва,

- Московская область,

- Калужская область,

- Республика Татарстан.

Когда: с 1 июля 2022 по 31 декабря 2027.

Сразу скажем, что АУСН значительно облегчает участь работодателей: не нужно подавать НДФЛ-отчетность и отчетность по взносам. Платить агентский НДФЛ и взносы в ФНС тоже не требуется. Это не значит, что работники будут ущемлены в своих правах: НДФЛ — перечислит банк, а взносы — профинансирует государство.

Но социальные и имущественные вычеты через такого упрощенца не получить. Работникам придется подавать на эти вычеты в налоговую самостоятельно.

Переводить налог на новой системе придется чаще, так как налоговый период значительно сократили. Но все расчеты за вас проведет налоговая служба. Задачу «перечислить налог» можно поручить обслуживающему банку.

Выездных проверок для новых упрощенцев нет. Камеральные, встречные и ККТ-проверки — в силе. Закрыть ИП / ликвидировать компанию не получится, пока налоговая не завершила камералку.

Общий оргмомент: взаимодействовать с обслуживающим банком нужно чаще. Причем работать можно только с определенными банками, которые ФНС включила в перечень уполномоченных кредитных организаций. Попасть в перечень уполномоченных могут только те банки, которые соответствуют особым требованиям ФНС, могут обмениваться с ней информацией по специальным протоколам.

Также важно «дружить» с ККТ и Личным кабинетом на сайте ФНС.

Что выгоднее: УСН или АУСН

Нужно считать по каждому конкретному бизнесу.

Основные вводные: на АУСН взносов нет, за исключением взносов в ФСС за работников (по 170 рублей в месяц). Зато установлены повышенные ставки налога. С учетом этого выгода на взносах может оказаться незначительной.

Дополнительно бизнес может экономить на бухгалтерском обслуживании и бухгалтерских программах, так как убрали отчеты, в том числе декларацию по УСН.

Если вы проходите через все кордоны новой системы, актуально разобраться, чем же она будет отличаться от классической УСН. Смотрите нашу сравнительную таблицу.

Чем отличается АУСН от УСН и в чем сходства

Результаты расчета с платежными реквизитами налоговая сообщает упрощенцу через ЛК ЮЛ / ИП не позднее 15 числа по итогам истекшего налогового периода.

Упрощенец может уполномочить обслуживающий банк перечислять налог (платеж будет без комиссии!). Тогда налоговая будет уведомлять о сумме налога не только самого упрощенца, но и его банк

Декларировать ничего не нужно.

У ФНС три источника информации:

- ваш обслуживающий банк,

- ваша онлайн-ККТ,

- ваш Личный кабинет на сайте ФНС.

Сведения о доходах — расходах ИФНС получает от самого упрощенца: благодаря онлайн-ККТ и через ЛК ЮЛ / ИП.

Банк, в котором обслуживается упрощенец, передает в налоговую сведения об операциях по счету — полученных и перечисленных средствах. Только для начала банк нужно уполномочить на это, а у банка должен быть налажен инфообмен с ФНС.

Перечень уполномоченных банков налоговая разместила на промостранице, которая посвящена режиму АУСН.

Иметь счета в не уполномоченных банках нельзя!

О том, что банк уполномочили, упрощенец уведомляет налоговую через ЛК ЮЛ / ИП или через сам обслуживающий банк

Книгу учета доходов и расходов заменит ЛК ЮЛ / ИП. А именно:

- суммы, которые пробили через ККТ, попадают в ЛК и непосредственно в ИФНС в режиме реального времени;

- банк информирует налоговую об операциях по счету не позднее дня, следующего за днем проведения операции. Своему клиенту-автоупрощенцу банк дает возможность подтвердить информацию, которую отослал в ИФНС. Срок подтверждения информации клиентом — не позднее 7 числа месяца по итогам того месяца, когда были операции. Можно просить исправить данные, если с цифрами что-то не так. Тогда банк передаст в инспекцию уточненную информацию;

- доходы, которые не пробили по кассе и которые не проходили через банк, упрощенец вносит сам в ЛК ЮЛ / ИП, по 5 число по итогам того налогового периода, в котором получил доходы.

Если расходы идут не через банк, а наличными, их нужно пробивать по ККТ. Так они тоже попадут в ЛК

В течение года — три авансовых платежа по сроку:

- 25 апреля,

- 25 июля,

- 25 октября.

- 31 марта — у компаний;

- 30 апреля — у ИП.

Если выходной — срок переносим на ближайший рабочий день

По сроку 25 число второго месяца по итогам истекшего налогового периода.

Например, налог, рассчитанный за январь, нужно уплатить не позднее 25 марта. Налог за июль — 25 сентября.

Про перенос срока, если дедлайн выпадает на выходной, в законе ничего не сказано

Автоупрощенец по умолчанию соглашается, что считать, удерживать и уплачивать агентский НДФЛ будет банк.

Чтобы банк правильно посчитал НДФЛ, компания / ИП передает ему по каждому физлицу суммы и виды доходов, суммы стандартных вычетов.

Подавать 6-НДФЛ не нужно — соответствующую информацию в налоговую тоже предоставляет банк.

А вот вести учет доходов физлиц, а также учет исчисленных и удержанных налогов, предоставленных стандартных вычетов — надо, в налоговых регистрах. Данные для этого нужно брать из ЛК ЮЛ / ИП. Они поступят туда из налоговой.

- Взносы в ФНС. Общая базовая ставка по всем видам страхования — 30%. Пониженный тариф для малого и среднего бизнеса с части выплат, которая выше МРОТ, — 15%.

- Взносы в ФСС по установленному фондом тарифу. Минимум 0,2%, но возможны скидки-надбавки.

Взносы в ФНС не платят. Это касается не только взносов за работников, но и в случае с ИП — взносов на его личное страхование. Даже если доходы превысили 300 тыс. рублей, с превышения ничего платить не нужно.

Взносы в ФСС составяляют фиксированную сумму — 2040 руб. Показатель будут ежегодно индексировать с учетом роста средней зарплаты по стране. При этом платить нужно ежемесячно по 1/12 (170 руб.), по сроку 15 число по итогам каждого месяца.

Соответствующие нормы внесли в Закон о «несчастных» взносах.

- Расчет по страховым взносам (РСВ) в налоговую.

- Форму 4-ФСС в соцстрах.

- Персотчеты СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ в ПФР

РСВ и 4-ФСС подавать не нужно. Вместо РСВ за работников надо передавать в банк по каждому физлицу суммы и коды выплат, облагаемых взносами и не подлежащих обложению. Взносы для работников в фонды профинансирует государство, поэтому и нужны эти данные.

Из персотчетов в ПФР нужно подавать только СЗВ-ТД. Отчеты СЗВ-М и СЗВ-СТАЖ не нужны, за некоторыми исключениями, которые прописаны в Законе о персучете от 01.04.96 № 27-ФЗ (подп. 3 п. 2.2 и подп. 11 п. 2 ст. 11). Например, на АУСН подают:

- СЗВ-СТАЖ — на тех, кто занят в сельском хозяйстве, на сотрудников в отпуске по уходу за ребенком от 1,5 до 3 лет.

- СЗВ-М — на физлиц, с которыми заключили гражданско-правовой договор на выполнение работ, услуг

Даже если вы участвуете в эксперименте АУСН, нужно вести учет кадров и их доходов. Делать это в экселевском файле или тетрадке рискованно — можно напутать с учетными данными, формулами. Доверьте автоматизацию бухгалтерского учета СБИС. В одном сервисе:

- отчетность в госорганы;

- электронный документооборот с контрагентами;

- финансовая аналитика бизнеса.

Как перейти на АУСН и обратно

Если новая система вам подходит, вот еще одна таблица — поможет стать новым упрощенцем.

Особенности нового налогового спецрежима

Страховые взносы

ИП и организации не платят страховые взносы за себя и большинство взносов за сотрудников. За сотрудников остался только взнос за травматизм — 2040 рублей за весь штат. При этом у предпринимателя и его работников идёт страховой пенсионный стаж, а работники, как обычно, могут рассчитывать на соцпакет.

Страховые взносы не отменены, а зафиксированы до конца эксперимента на отметке 0% или 0 рублей.

НДФЛ за сотрудников

За сотрудников нужно платить НДФЛ. Для этого в банк необходимо передать сведения — реестры с данными по сотрудникам и их доходам. Если налогоплательщик передал данные, то банк сам списывает НДФЛ в пользу государства.

Если налогоплательщик не передал данные в банк, то он может передать их в ИФНС через личный кабинет на сайте ФНС. Для большей автоматизации хорошим решением будет использование зарплатного проекта.

Отчётность

Организации и ИП освобождены от сдачи налоговой декларации и некоторой отчётности за сотрудников. Плательщики автоматизированной УСН не сдают:

ежегодную налоговую декларацию;

6-НДФЛ — отчёт об уплате НДФЛ за сотрудников;

СЗВ-М и СЗВ-СТАЖ — отчёты за работников, нанятых по трудовым договорам;

4-ФСС — отчёт по взносам на травматизм по трудовым договорам;

РСВ — ежеквартальный отчёт по страховым взносам.

При этом плательщики автоматизированной УСН сдают:

СЗВ-ТД за каждого сотрудника;

СЗВ-М и СЗВ-СТАЖ, если в отчётном году были сотрудники на ГПХ, в отпуске по уходу за ребёнком, работающие на Крайнем Севере;

бухгалтерскую отчётность сдают только организации.

Автоматизация

Она состоит в том, что налогоплательщику не нужно самостоятельно считать налог на прибыль, за него это сделает ИФНС. Налогоплательщик отвечает только за правильность передаваемых в банк данных. Банк учитывает операции, которые проходят по расчётному счёту, и кассовые операции.

Далее он сортирует операции таким образом, чтобы ИФНС было понятно, с каких операций брать налог, а какие, наоборот, уменьшают налогооблагаемую базу. После сортировки банк передаёт данные в ИФНС, а она начисляет налог.

Важно правильно указать назначение платежа для каждой операции. До 7 числа каждого месяца налогоплательщик может проверить операции и откорректировать их, например исправить назначение платежа, если контрагент его не указал или указал неверно.

Ограничения

ИП или организация могут нанять не более пяти работников по трудовым или гражданско-правовым договорам. Годовой доход, который учитывается при определении налогооблагаемой базы, не должен превышать 60 млн рублей. Остаточная стоимость основных средств не должна превышать 150 млн рублей.

С АУСН нельзя уходить на другие режимы в середине года. При этом ИП или организация могут быть автоматически переведены на ОСНО, как только перестанут соответствовать утверждённым параметрам.

На работу можно нанимать только резидентов РФ. Перечислять зарплату работникам можно только в безналичной форме на карты. Удобнее всего это делать через банк с помощью зарплатного проекта.

Расчётный счёт можно открыть только в банке из специального перечня. Альфа-Банк входит в этот перечень.

На экспериментальный режим смогут перейти нотариусы, адвокаты, оценщики, арбитражные управляющие, страховые организации, банки, микрофинансовые организации, иностранные организации, ломбарды, инвестиционные фонды, внебюджетные пенсионные фонды, казино, товарищества, крестьянско-фермерские хозяйства и представители некоторых других сфер деятельности.

Полный список ограничений состоит из 33 пунктов и прописан в статье 3 Федерального закона № 17-ФЗ от 25 февраля 2022 года.