- Способы получить ипотеку в декрете

- Где взять ипотеку в декрете

- Можно ли использовать материнский капитал

- Другие варианты кредитования на покупку недвижимости

- Можно ли получить ипотеку, находясь в декрете?

- Как повысить шансы на одобрение?

- Как оплачивать ипотеку после ухода в декрет?

- Как повысить шансы на получение кредита, находясь в декретном отпуске?

- Документы для оформления ипотеки

- Как получить одобрение по займу

- Ипотека для многодетной матери в декрете

- Ипотека в декретном отпуске под материнский капитал

- Налоговый вычет по ипотеке в декрете

- Дают ли ипотеку в декрете?

- Варианты оформления ипотеки в декретном отпуске

- Возможно ли оформление ипотеки мужу, если жена в декрете?

- Как взять ипотечный кредит в декретном отпуске?

- Дают ли ипотеку в декрете под материнский капитал?

- Дают ли ипотеку в декрете под залог другой недвижимости?

- Ипотека матери одиночке в декретном отпуске

- В какие банки можно обратиться за ипотекой в декретном отпуске?

- Нюансы

- Варианты дополнительных источников дохода

- Оформление ипотеки до выхода в декрет

- Оформить ипотеку на мужа, а себя указать иждивенцем

- Список банков, куда можно обратиться декретнице

Дают ли ипотеку в декретном отпуске? Конечно, прямого запрета на оформление ипотеки девушкам в декрете нет. Основанием отказа становится лишь отношение кредитора к этой категории заемщиков. Есть своего рода черный список клиентов, которым очень редко одобряется ипотека, сюда относятся бывшие должники, безработные, пенсионеры, молодые люди до 25 лет и женщины в декретном отпуске.

Вероятность того, что заемщица выйдет на просрочку, крайне велика, и банку вовсе не хочется так рисковать. Поэтому при возможности постарайтесь взять ссуду еще до выхода в отпуск по уходу за ребенком. Попросите начальство не говорить о вашем скором уходе, когда будут звонить из банка, потому что сомневаетесь, возможна ли ипотека в декретном отпуске.

В анкете и в личной беседе с кредитным менеджером не сообщайте о своих планах уйти в декрет.

Теоретически ипотека женщине в декретном отпуске доступна, но на небольшую сумму и в лояльном к своим клиентам банке. На практике им приходится сталкиваться с множественными отказами, которые отражаются в банковской истории и портят рейтинг заемщика. Есть ряд способов повысить шансы на оформление заветного кредита, их мы и рассмотрим в следующем разделе.

Способы получить ипотеку в декрете

Итак, мы выяснили, что небольшая вероятность получить жилищный кредит у декретницы все-таки есть. Как взять ипотеку находясь в декретном отпуске:

- Попросите на работе оформить справку по образцу банка, чтобы вам не указывали выплаты как декретные. Если бухгалтерия впишет отчисления в качестве зарплаты, банк сможет принять его к рассмотрению и одобрить ссуду. Оформляют ли ипотеку в декретном отпуске таким способом? Да, но есть вероятность занесения в стоп-лист банка, если уловка откроется.

- Предоставьте документы о наличии дополнительного заработка. Это может быть подработка по совместительству или небольшой бизнес на дому. При расчете платежеспособности принимаются во внимание все денежные поступления (алименты, пенсии, пособия, доходы от инвестиций и пр.). Возьмите справки о наличии у вас права на социальные гарантии или выписки с банковских счетов и приложите их к ипотечной заявке.

- Подайте заявку в банк, где открыта ваша зарплатная карточка. Таким заемщикам получить кредит гораздо проще, чем клиентам «с улицы», ведь кредитор может легко отследить все финансовые поступления на расчетный счет. Желательно, чтобы ваши декретные покрывали прожиточный минимум на себя и ребенка. Доход супруга можно использовать в качестве финансовой поддержки для расчета большей суммы ипотечного кредита.

- Заявите в банке о желании приобрести страхование жизни и здоровья, это большой плюс при рассмотрении ипотеки. Большинство банков практикуют понижение ставки при наличии полиса. Иногда оформление страховки даже выгоднее, чем платить на 1-2% больше весь срок кредита. К тому же, не нужно вносить всю сумму сразу, страховые компании предлагают оформить полис в рассрочку. При наступлении страхового события ипотечный долг за вас закроет страховщик.

- Увеличьте размер первоначального взноса. Чем больше своих денег вы внесете, тем выше вероятность одобрения ипотеки. Их можно одолжить или попросить родственников взять потребительский кредит.

- Ипотека в декретном отпуске возможна при условии привлечения созаемщиков. Супруг в обязательном порядке будет им являться, но вы можете попросить о помощи и других родственников, например родителей. Некоторые банки позволяют привлекать до 5-ти платежеспособных созаемщиков, дохода которых хватит на погашение желаемой суммы кредита. Нужно понимать, что роль созаемщика не ограничивается подписанием договора с банком, в случае неуплаты ему придется погасить долг вместо вас.

- Проверьте свою кредитную историю. Если вы еще ни разу не брали кредиты в банках, нужно сначала оформить 2-3 товарных займа и вовремя их вернуть, тогда у вас сформируется положительный кредитный рейтинг. Вероятность оформления ипотеки при наличии хорошей банковской истории выше.

- Избавьтесь от имеющихся долгов перед другими банками, закройте все кредитные карты. Если у вас есть кредитки, которыми вы не пользуетесь, банк будет рассчитывать платеж по ним, как если бы вы полностью израсходовали денежный лимит. Держать их на всякий случай нет никакого смысла.

Оформить приобретаемую недвижимость вы можете в свою собственность или поделить между созаемщиками. Кредиторы позволяют использовать тот и другой вариант. Супруг автоматически становится совладельцем жилья, потому как приобретается оно в браке.

Если все перечисленные способы не помогли, попробуйте оформить ипотеку на супруга. От него банк потребует соответствие всем тем же условиям: достаточная платежеспособность, хорошая кредитная история и «белая» зарплата. Вы будете его созаемщиком в обязательном порядке, поэтому лучше собрать все возможные подтверждения дополнительного дохода.

Где взять ипотеку в декрете

Первым делом рассмотрите варианты ипотеки без обязательного подтверждения дохода. Таких банков немного, но они могут принять положительное решение по вашей заявке и без справок о доходе. Как правило, ипотека с минимумом документов выдается под повышенную процентную ставку, поэтому предварительно рассчитайте будущий платеж в кредитном калькуляторе.

При выборе банка учитывайте и обязательные взносы, к примеру, страхование залога и зависимость процентной ставки от различных факторов. Они способны серьезно повлиять на окончательную стоимость кредита, поэтому лучше сначала получить подробную консультацию по условиям займа у ипотечного менеджера. Жилищные кредиты выдаются на длительный срок, пренебрегать выяснением условий выплаты не стоит, даже если вам нигде больше не одобряют ипотеку.

Какие крупные банки предусмотрели ипотечный заем по двум документам в 2019 году:

- Сбербанк выдает ипотеку от 300 тысяч до 15 млн. рублей по паспорту и второму документу, удостоверяющему личность. Процентная ставка от 10,2%, срок выплаты до 30 лет. Можно привлечь созаемщика для увеличения суммы займа. Однако первоначальный взнос на приобретаемое жилье начинается от 50%.

- Россельхозбанк. Процентная ставка от 11,4% годовых, срок кредитования до 25 лет. Получить здесь можно до 8 млн. рублей. Подтверждать доход не обязательно, о чем и говорится в условиях программы. Но первый взнос должен быть не меньше 40% от стоимости приобретаемого жилья.

- ВТБ тоже не остался в стороне. Здесь можно оформить ипотеку без учета дохода от 600 тысяч до 30 млн. рублей. Процентная ставка от 9,95%, первоначальный взнос от 30% стоимости жилья. Внести первую часть оплаты квартиры маткапиталом по данной программе нельзя.

Обращайте внимание не только на постоянные ипотечные программы банков, но и временные акции. К примеру, в периоды спада многие финансовые организации снижают требования к заемщикам и выдают ипотеку по двум документам. Крупные банки, как правило, очень внимательно проверяют кредитные заявки, но процентные ставки здесь невелики.

Небольшие кредитные учреждения достаточно лояльно относятся к заемщикам и даже выдают ипотеку клиентам с плохой кредитной историей, но процент в них может быть выше на 5-10%. В пересчете на длительный срок получается приличная сумма переплаты.

Можно ли использовать материнский капитал

Ипотека в декретном отпуске под материнский капитал – обычная практика для банков. Именно в этот период родители получают сертификат и желают как можно быстрее пустить его в дело. Если вы решили подать заявку с маткапиталом в качестве первого взноса по ипотеке, вам нужно узнать, какие документы от вас потребуются и отправить анкету на рассмотрение.

После этого останется только ожидать решения банка.

Дадут ли ипотеку матери в декретном отпуске при наличии у нее маткапитала? Зависит от тех же условий, что и при обычном кредитовании. Никаких послаблений и льгот женщина в декрете не получит. Ее анкету будут рассматривать на общих основаниях, и, может быть, даже более строго, ведь вскоре она перестанет получать декретные выплаты.

Высока вероятность оформить ипотеку под маткапитал, если после погашения долга государственной субсидией вам останется вернуть банку небольшую сумму. К примеру, вы покупаете квартиру за 600 тысяч рублей. Банк выдает вам ипотеку на 10 лет под 14% годовых в размере полной стоимости жилья, а вы обращаетесь в ПФР с просьбой направить сертификат на погашение долга.

Когда средства в размере 453 026 рублей поступят, ваша задолженность составит 146 тысяч рублей, ежемесячный платеж будет всего 2200 рублей.

Другие варианты кредитования на покупку недвижимости

Если для покупки недвижимости вам нужно добавить небольшую сумму, можно получить простой потребительский кредит. Тогда вопрос, как взять ипотеку находясь в декретном отпуске, отпадает автоматически. Заем наличными по двум документам выдают многие банки:

- Тинькофф;

- Хоум Кредит;

- Почта Банк;

- Ренессанс Кредитование и др.

Еще один отличный вариант кредитования для женщины в декрете – оформить ссуду под залог имеющейся недвижимости. Если у вас есть в собственности квартира, земельный участок или другой объект, вы можете заложить его банку на период выплаты займа. Этот способ хорош тем, что позволяет получить крупную сумму на длительный срок без необходимости отчитываться о расходовании денег.

К тому же, процентная ставка кредита под залог не намного выше, и вам не придется беспокоиться, можно ли оформить ипотеку в декретном отпуске. К примеру, в Сбербанке такой кредит выдается под 13%. Заложить можно недвижимость родителей или супруга, но тогда они должны выступить поручителями или залогодателями.

После полной выплаты вы снимете обременение с недвижимости и сможете ею распоряжаться без ограничений. Но при неуплате долга банк имеет право реализовать ее через суд в счет погашения задолженности.

Можно ли получить ипотеку, находясь в декрете?

Можно, но для этого придется дополнительно подтвердить наличие у семьи достаточного уровня доходов. При оценке платежеспособности клиента банк может рассмотреть следующие источники заработка:

Доход от предпринимательской деятельности. Подтверждается заверенной налоговой декларацией за последний отчетный период;

Доход от оказания профессиональных услуг (для самозанятых). Для подтверждения необходимо предоставить справку о доходах, которую можно сформировать в приложении «Мой налог»;

Дивиденды по акциям. Эти поступления отражаются в справке 2-НДФЛ;

Арендная плата. Полученный доход от сдачи имущества в аренду должен быть отражен в налоговой декларации.

Как повысить шансы на одобрение?

В данном случае положительное решение по заявке может быть принято при соблюдении одного или нескольких условий:

высокий первоначальный взнос, в том числе оплаченный за счет средств материнского капитала;

наличие подтвержденного дохода. Находясь в декрете, женщина (или мужчина) может работать официально при условии неполного рабочего дня. При этом за гражданином сохраняется право на получение пособия по уходу за ребенком. Можно выйти на прежнее место работы или устроиться в другую организацию (оформляется как работа по совместительству).

Плюсом будет наличие дополнительных источников заработка, например, доход от сдачи недвижимости в аренду или дивиденды по акциям;

привлечение платежеспособных созаемщиков с высоким заработком. Это поможет увеличить шансы на успех в том случае, если дохода основного заемщика недостаточно для одобрения необходимой суммы;

хорошая кредитная история. Конечно, при отсутствии достаточного уровня доходов ипотеку не удастся получить даже заемщику с безупречной репутацией. Это, скорее, дополнительное обстоятельство, которое будет говорить в пользу спорного клиента.

Как оплачивать ипотеку после ухода в декрет?

Если текущего дохода не хватает для выполнения финансовых обязательств, заёмщик может оформить кредитные каникулы. В данном случае возможно 2 варианта отсрочки — частичная оплата ежемесячного взноса или полное приостановление платежей. Данная льгота предоставляется только один раз в отношении одного ипотечного договора.

Срок кредитных каникул не должен превышать 6 месяцев.

После ухода в декретный отпуск заемщик может воспользоваться одним из следующих оснований для получения отсрочки:

снижение среднемесячного дохода более чем на 30%;

появление ребенка (трактуется как увеличение количества иждивенцев) и одновременное снижение дохода более чем на 20%, в результате чего платеж по ипотеке стал превышать 40% от месячного дохода.

Полный перечень ситуаций, при наступлении которых появляется право на получение кредитных каникул, есть в законе.

Как повысить шансы на получение кредита, находясь в декретном отпуске?

Одним из основных фактов, влияющих на решение банка, является уровень доходов потенциального клиента. Поэтому в ситуации, когда заработной платы супруга недостаточно, привлечение платежеспособных созаемщиков может помочь в одобрении кредита.

Документы для оформления ипотеки

Чтобы узнать, одобрит ли банк кредит на жилье женщине в декретном отпуске, необходимо собрать и предоставить следующие документы:

паспорт гражданина РФ;

трудовую книжку или выписку из ПФР, которая подтверждает занятость;

справку об основных и дополнительных доходах;

договор на строительство жилого дома или покупку готового жилья.

При расчете суммы ипотечного кредита учитываются траты, которые относятся к содержанию детей и выплатам по другим финансовым обязательствам. При недостатке материального обеспечения вероятность отказа повышается.

Как получить одобрение по займу

Перед тем как выбрать банки, которые дают ипотеку женщине во время декретного отпуска, оцените условия программ: величину процентной ставки, размер первоначального взноса, можно ли досрочно погасить или рефинансировать кредит. Финансовые учреждения предлагают различные варианты жилищного займа. Например, в Росбанк Дом можно оформить кредит по программе «Семейная ипотека» с минимальным размером процентной ставки от 3,5% на приобретение как готового, так и строящегося жилья.

Взять целевой заем может как отец, так и мать, у которых родился первый иили последующий ребенок в период с 01.01.2018 по 31.12.2022 включительно.

Заявку на получение кредита следует направить в выбранное финансовое учреждение. После предварительного одобрения и выбора условий сотрудничества подготовленный пакет документов отправляют персональному менеджеру. Доступен также вариант передачи бумаг в электронном виде в личном кабинете на сайте банка.

После выдачи финального решения и подбора объекта недвижимости проводится финансовая сделка.

Будущей маме не стоит пытаться обманывать банк, скрывая беременность и преувеличивая собственные доходы. Для получения ипотеки матери в декрете потребуется представить официальные документы, подтверждающие заявленные данные. Любое скрытие правдивых фактов может расцениваться как попытка обмануть кредитора, что приводит к расторжению договора.

Ипотека для многодетной матери в декрете

Многодетные семьи могут получить кредит по сниженной процентной ставке под 6% годовых по программе «Семейная ипотека» и субсидию на выплату части долга. По госпрограмме можно рассчитывать на сумму 450 тысяч рублей. Денежные средства в виде субсидии предоставляется многодетной матери или отцу однократно.

Если на момент получения денег остаток основного долга по ипотеке остается больше суммы компенсации, то государство выплатит только 450 тысяч. Если меньше, то оставшаяся часть сгорит или пойдет на погашение процентов по кредиту.

Ипотека в декретном отпуске под материнский капитал

Женщина в декрете имеет право оформить жилищный кредит, где в качестве первого взноса будет учитываться сертификат на маткапитал. Заявка на одобрение рассматривается банком на общих основаниях. Решение, дадут ли ипотеку матери при наличии материнского капитала, зависит от подтверждения материального положения.

Если женщина во время декрета имеет доход от предпринимательской деятельности, налоговые вычеты, получает проценты по вкладам и другие социальные выплаты, то вероятность выдачи кредита повышается.

Налоговый вычет по ипотеке в декрете

При покупке квартиры во время отпуска по рождению и уходу за ребенком женщина может получить возврат процентов по ипотечному кредиту. Для этого должно выполняется одно из условий:

На момент приобретения недвижимости женщина работала и в ушла декрет в течение года.

Она официально сдает жилплощадь в аренду.

Оформила статус ИП и платит налоги.

Получить налоговый вычет без дополнительных проблем можно после того, как женщина выйдет на работу. Также вернуть деньги с покупки квартиры и по процентам может супруг, если у него есть официальное трудоустройство.

Дают ли ипотеку в декрете?

В первую очередь стоит ознакомиться с нормами действующего законодательства. Правила выдачи жилищного кредита и особенности сотрудничества с финансовой организации регламентирует ФЗ №102 от 16 июля 1998 года «Об ипотеке». Здесь определены особенности оформления сделки, нюансы распоряжения имуществом, условия сотрудничества, закрытие обязательств и прочие нюансы.

Однако в нормативно-правовом акте не зафиксирован запрет на предоставление жилищного кредита женщинам, находящимся в декретном отпуске. Фактически получается, что оформление ипотеки в декрете может быть осуществлено.

Однако на практике банки неохотно сотрудничают с лицами, находящимися в отпуске по беременности и родам или уходу за ребенком. Это связано с тем, что финансовое положение молодых матерей в декрете остаётся нестабильным. Пока ребенку меньше 1,5 лет, женщине будут предоставлять пособие в размере 40% от заработной платы.

Молодая мать может ухаживать за ребенком до достижения им 3 лет. Однако после 1,5 года величина пособия резко уменьшается. Поэтому большинство банков предпочитает дождаться, пока потенциальный заемщик ипотеки продолжит официальную трудовую деятельность.

Многое зависит от величины дохода, присутствия имущества в собственности и иных источников получения прибыли. Если женщина продемонстрирует, что сможет производить платежи по ипотеке в декрете в течение всего периода закрытия обязательств, банк способен пойти на уступки. Решение по каждой заявке выносят индивидуально.

Варианты оформления ипотеки в декретном отпуске

Грамотный подход к выполнению процедуры может существенно повысить шансы одобрения ипотеки в декрете. Для этого необходимо воспользоваться следующими методами:

- Привлечение созаемщиков и поручителей. В эту категорию входят лица, готовые взять на себя выполнение обязательств перед банком, если основной получатель денежных средств нарушает условия договора. Разница между поручителями и созаемщиками по ипотеке состоит в том, что вторые не только несут ответственность, но и в последующем могут претендовать на часть собственности. Если клиент откажется погашать ипотеку в декрете, банк в первую очередь выдвинет требования к заемщикам. Их доход учитывают при расчете максимально доступной суммы. Однако число созаемщиков ограничено. В рамках одного договора можно привлечь не больше 3 лиц, входящих в эту категорию. Чем больше созаемщиков и поручителей, тем меньше рисков в ипотеке в декрете для банка.

- Предоставление дополнительного залога. Передача имущества в обременение необходима для того, чтобы банк смог компенсировать свои расходы за счет реализации объекта, если гражданин откажется закрывать обязательства по договору самостоятельно. Обычно в качестве залога выступает приобретаемая квартира. Если клиент хочет повысить лояльность финансовой организации, он может оформить закладную на дополнительный объект. Однако в качестве обеспечения по ипотечному кредиту рассматривают только ликвидное имущество. Это могут быть квартиры, дома и комнаты, уже находящиеся в собственности. Компания может принять в качестве обеспечения по ипотеке в декрете транспортное средство, дачу.

- Подтверждение присутствия дополнительных источников дохода. На практике женщина, находящаяся в декрете, может получать денежные средства не только от работодателя, но и со сдачи квартиры в аренду, оказания каких-либо услуг или выполнения работ. Если деятельность стабильно приносит прибыль, стоит сообщить об этом банку. Однако финансовая организация примет во внимание только подтверждённые источники дохода.

- Оформление ОГРН. Если до декрета женщина работала учителем, она может продолжить частную практику на дому или заняться репетиторством. Чтобы банк учел этот источник дохода, предстоит получить разрешение на ведение подобной деятельности. Заполняя заявку на ипотеку в декрете, необходимо предоставить декларацию за отчетный налоговый период. Это повысит ваши шансы на вынесение положительного решения.

- Предоставление большого первоначального взноса. Банки хотят быть уверены, что у заёмщика есть денежные средства для расчёта по обязательствам. Поэтому компании просят предоставлять первоначальный взнос. Чем больший платёж лицо произведет самостоятельно, тем выше шансы на одобрение заявки на оформление ипотечного кредита в декретном отпуске. Если женщина хочет получить ипотеку в декрете, необходимо самостоятельно оплатить от 20% до 50% от стоимости квартиры.

- Дополнительные способы повышения вероятности одобрения заявки на ипотеку в декрете. Женщины могут воспользоваться действующими госпрограммами. Так, допустимо оформление семейной ипотеки под 6%. Услуга доступна лицам, в семье которых родился ребёнок в период с 2018 по 2022 год. Дополнительно могут присутствовать и региональные программы. Готовясь к оформлению ипотеки в декрете, необходимо собрать полный пакет документов и справок. Чем больше информации предоставят заемщику, тем лучше компания будет понимать, с кем ей предстоит иметь дело. Если организация увидит, что женщина сможет беспрепятственно производить платежи, вероятность положительного решения повысится. Необходимо следить за правдивостью информации. Важно честно отвечать на вопросы кредитного менеджера, а также следить за тем, чтобы сведения в анкете и в документах не расходились. В иной ситуации компания отклонит обращение клиента без предварительного рассмотрения.

Возможно ли оформление ипотеки мужу, если жена в декрете?

Если супруги состоят в официальных отношениях, и получателем жилищного кредита является муж, жена в обязательном порядке станет созаемщиком. Теоретически у компании отсутствуют предубеждения против семей, в которых один из супругов находится в декрете. На практике этот факт способен повлиять на вынесение итогового решения.

Семья может повысить вероятность одобрения заявки ипотека в декрете. В первую очередь стоит указать в качестве финансово ответственного заемщика мужа, который ведёт официальную трудовую деятельность. Однако в этом случае к мужчине проявят более пристальное внимание.

В частности, банковская организация оценит доход гражданина и его кредитную историю. Если заработная плата позволяет беспрепятственно закрывать обязательства, компания одобрит заявку.

Если у жены в декрете присутствует дополнительный доход, можно указать информацию о нём в заявке на ипотеку. В этом случае шанс на получение денежных средств в декретном отпуске повысится. Альтернативой выступает использование ипотеки по двум документам.

Предоставляя предложение, банк требует только паспорт и дополнительное удостоверение личности. Упоминать факт нахождения супруги в декрете не обязательно. Однако условия использования такой услуги будут более суровыми.

Клиенту предстоит самостоятельно оплатить свыше 40% от стоимости жилья. Кроме того, ставка по предложению в среднем на 1% выше стандартной.

Как взять ипотечный кредит в декретном отпуске?

Оформление ипотеки в декрете ничем не отличается от классической процедуры получения кредита. Чтобы воспользоваться услугой, необходимо:

- Ознакомиться со списком предложений банков и выбрать наиболее подходящее. Необходимо оценивать не только процентную ставку, но и доступный лимит, срок возврата денежных средств, присутствие платежей за открытие счёта, выдвигаемые требования.

- Обратиться в понравившуюся организацию, заполнив анкету-заявление. Осуществить процедуру можно во время самостоятельного посещения отделения организации или через интернет. У всех банков присутствуют официальные сайты с онлайн формой для подачи заявки на ипотечный кредит.

- Дождаться вынесения решения. Необходимо помнить о том, что вердикт будет предварительным.

- Если банк дал предварительное одобрение на ипотеку в декрете, необходимо подготовить пакет документов и лично посетить финансовую организацию. Представители компании повторно проверят документацию. Если данные в документах не расходятся со сведениями, указанными в заявке, клиент получит окончательное одобрение. С этого момента можно заняться выбором жилья.

- Подобрать подходящую недвижимость, связаться с её владельцем и сообщить о желании покупки квартиры в ипотеку. Если владелец недвижимости согласен на подобное, необходимо заключить предварительную сделку купли-продажи, оценить недвижимость, пригласив специалиста, а также собрать бумаги на квартиру.

- Передать документы на помещение финансовой организации. Банк проверит жилье на соответствие установленным требованиям. Приобрести на деньги финансовой организации можно только ликвидное помещение.

- Подписать договор купли-продажи и кредитное соглашение, а также предоставить первоначальный взнос по ипотеке в декрете. На него необходимо оформить доверенность. Бумага требуется для того, чтобы банк смог перечислить деньги продавцу.

- Переоформить помещение, подготовить закладную и оформить страховку при ипотеке.

Дают ли ипотеку в декрете под материнский капитал?

Выдача материнского капитала осуществляется в соответствии с положениями ФЗ №256 от 29 декабря 2006 года. Денежные средства можно использовать для погашения основного долга по ипотеке или направить на первоначальный взнос. Если женщина находится в декрете, она также может взять ипотеку с материнским капиталом.

Однако использование господдержки не гарантирует стопроцентную вероятность одобрения заявки. Чтобы ипотеку в декрете предоставили, необходимо иметь возможность продолжать осуществлять стабильный расчёт в течение всего периода закрытия обязательств. Чтобы удостовериться в этом, банк проверяет платежеспособность клиента и благонадежность.

Дают ли ипотеку в декрете под залог другой недвижимости?

Присутствие дополнительного обеспечения повышает вероятность вынесения положительного решения по заявке. Для банка это дополнительная гарантия, поэтому компании лояльно относятся к заемщикам, желающим взять ипотеку в декрете под залог другой недвижимости. Во внимание принимают стоимость помещения.

Обычно банк готов выдать не больше 70% от цены обеспечения. Кроме того, необходимо провести оценку недвижимости.

Имущество под залог должно обладать высокой ликвидностью. Объект, который женщина хочет предоставить в качестве залога по ипотеке в декрете, не должен попадать под снос или быть признан аварийным. Дополнительно учитывают год постройки, её местоположение, транспортная доступность, наличие коммуникаций.

Ипотека матери одиночке в декретном отпуске

Если у женщины отсутствует официальный супруг, вероятность одобрения заявки существенно снижается. Дело в том, что муж или жена становятся обязательными созаемщиками. На них накладывают ответственность по выполнению обязательств. Поэтому получить ипотеку матери-одиночке в декрете без мужа крайне проблематично.

Повысить вероятность одобрения заявки на ипотеку в декрете матери-одиночке можно следующими способами:

- осуществив привлечения дополнительных созаемщиков и поручителей;

- предоставить дополнительное обеспечение;

- подтвердить присутствие дополнительного дохода.

Банки обязательно оценят финансовое положение женщины. Рассчитывать на одобрение заявки можно только в том случае, если платеж по ипотеке не превышает 50% от совокупного ежемесячного дохода.

В какие банки можно обратиться за ипотекой в декретном отпуске?

Не все финансовые организации готовы сотрудничать с лицами, находящимися в декрете. Однако найти подходящее ипотечное предложение на рынке всё же можно. Перед использованием услуги необходимо внимательно ознакомиться с примерными условиями предоставления денежных средств.

Внимание! Условия действительны на момент написания статьи, для уточнения актуальной информации обратитесь к консультанту.

Нюансы

Если женщина находится в декрете, в первую очередь за ипотекой стоит обратиться в банк, через который лицо получало заработную плату до выхода в декрет. Такие компании лояльнее относятся к заявителям. У организации присутствуют сведения о доходе обратившегося гражданина.

В результате компания может заранее оценить, присутствует ли у заявителя возможность своевременно производить расчёт.

Если ипотека была оформлена до декрета, можно получить ипотечные каникулы.

Необходимо помнить о том, что в общем случае нахождение в декрете не дает женщине никаких послаблений и льгот. Рассмотрение заявки на ипотеку будет осуществляться на общих условиях. Компании относятся к таким заемщикам строго, поскольку для банка сотрудничество с молодой матерью связано с дополнительными рисками.

Но если у женщины хватает денежных средств для своевременного внесения платежей по ипотеке и обеспечения себя и ребёнка, банк может принять положительное решение.

Высшее экономическое образование. Экономист-менеджер. Отвечает за качество текста и взаимодействие с экспертами. Следит за всеми изменениями в законодательстве связанными с ипотечными кредитами, изучает публикации в СМИ. По любым вопросам пишите на dmitrochenko@v-ipoteke.ru

Варианты дополнительных источников дохода

Можно взять ипотеку в декретном отпуске, предоставив банку сведения об альтернативных источниках дохода. Многие кредиторы охотно учитывают дополнительный заработок, подтвержденный документально. Необходимо предъявить договор с заказчиком, чеки о переводе средств за оказание услуг, выписку из банка, договор аренды и др.

Некоторые банки готовы идти на уступки и принимают подтверждение о доходах в виде чеков, банковских вписок и т.п.

К дополнительному доходу относится:

- Сдача в аренду недвижимости.

- Оказание услуг — репетиторство, разработка сайтов, дизайнерские услуги и др.

- Частная практика — некоторые профессии позволяют работать на дому (юридические консультации, аудит и др.). При оформлении ипотеки к пакету документов прилагается разрешение на частную практику и налоговая декларация.

- Пассивный доход, к примеру, прибыль от депозита или доли в ПИФе.

Оформление ипотеки до выхода в декрет

Оформление ипотеки до выхода в декрет

Некоторые женщины стараются оформить ипотеку до официального выхода в декрет. Важно успеть получить одобрение заявки до 30 недель беременности (срок ухода в отпуск по беременности и родам).

Когда женщина ушла в декрет, банк не может изменить условия договора. После заключения сделки кредитора не интересует источник дохода, если платежи поступают своевременно.

В данном случае лучше подстраховаться и уточнить, возможны ли кредитные каникулы в случае финансовых проблем.

При подаче заявки на ссуду не рекомендуется скрывать от менеджера грядущее пополнение в семье. Если на этапе погашения долга возникли проблемы с финансами, лучше не ждать просрочек и штрафов, а обратиться в банк и попробовать решить проблему.

Оформить ипотеку на мужа, а себя указать иждивенцем

Если женщина не уверена, что банк одобрит заявку, либо уже последовал отказ, можно приобщить к процессу супруга. Муж оформляет ипотеку на себя, а жена в декрете становится созаемщиком. При этом супруги имеют равные права на приобретаемую недвижимость.

При подаче документов жена указывается в качестве иждивенца. Мужчина должен иметь высокий доход (выше среднего в регионе, где планируется взятие кредита). Банку нужна гарантия, что заемщик в состоянии вносить ежемесячные платежи.

Максимальный размер ежемесячного платежа не должен превышать половину дохода мужа. К примеру, супруг зарабатывает 55 000 р. Значит отдавать банку можно не более 27 500 р.

Иногда банки все же отказывают в предоставлении займа семьям, в которых есть иждивенцы. Но есть финансовые организации, которые не берут во внимание иждивенцев. К ним относятся ВТБ, Райффайзен банк. Условия могут быть не самые лучшие (высокая процентная ставка или стартовый взнос), но шанс на получение ипотеки повышается.

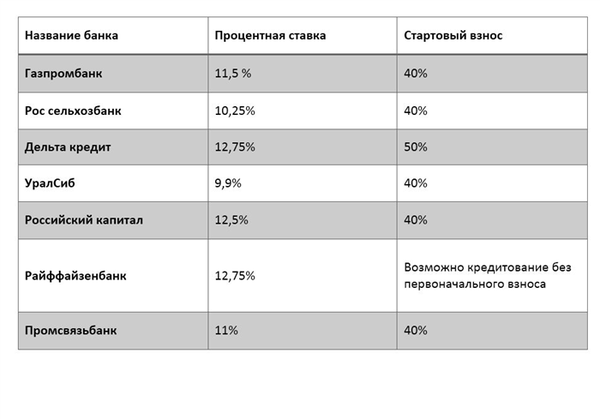

Список банков, куда можно обратиться декретнице

Перед взятием ипотеки рекомендуется изучить условия разных финансовых организаций. Нужно выбирать надежный банк с хорошей репутацией.

В таблице указаны финансовые организации с лояльными условиями к заемщикам, в том числе мамам в декрете.

Список банков

Гораздо выше шансы на одобрение ипотеки в банке, через который выплачивается заработная плата. Финансовые организации намного лояльнее относятся к зарплатным клиентам, нежели к заемщикам «со стороны».