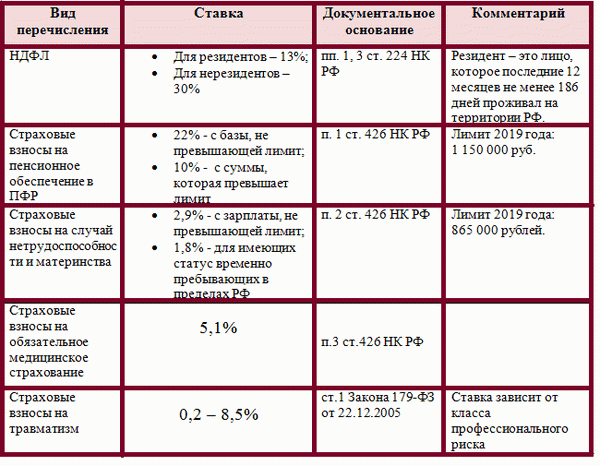

- Подоходный налог

- Какие еще взносы выплачиваются

- Дополнительные (косвенные) налоги

- Куда и на что идут налоги в государстве

- Федеральный бюджет в 2020 г.

- Почему не хватает денег на социальные выплаты и прочее?

- Вот как эти деньги будут распределены в 2021 году

- Основные направления расходов госбюджета

- Доходы и расходы бюджета в 2020 году

- Как устроена федерация

- Как это работает в России

- На что живет федеральный бюджет

- Регионы-доноры

Прежде чем обсудить тему, куда и на что расходуются наши с вами «кровно» заработанные, уточним, сколько же на самом деле в 2020 году выплачивается налогов, и какие они.

Налоговая инспекция внимательно следит за тем, чтобы компании вовремя и в полном объеме платили налоги. Если этого не происходит, то предусматривается штраф (например, за занижение дохода 20% от неуплаченной суммы согласно ст. 123 НК РФ).

Подоходный налог

- НДФЛ высчитывается работодателем из зарплаты сотрудника ежемесячно. По этой причине на руки все получают сумму, меньшую от той, которая оговаривалась при подписании трудового договора.

- В 2020 году расчет налога остался таким же как и в прошлом, 2018.

- Высчитывается он просто. Если есть право на вычет у сотрудника, например, детский, то его высчитывают из зарплаты, а затем умножают на цифру налога.

- в 2020 году 13% — подоходный налог (НДФЛ) назначен для резидентов, специалистов высокой квалификации которые работают в РФ по патенту и для иностранцев из ЕАЭС.

- 30% — подоходный налог для нерезидентов.

Какие еще взносы выплачиваются

Абсолютно все компании и работодатели обязаны платить страховые взносы в ФНС, тариф которых установлен ст. 426 — 429 НК. Высчитываются они также с выплат, начисляемым работникам, а еще тем, кто работает по гражданско — правовым договорам.

- Общий взнос составляет 30%.

- Некоторые компании оплачивают заниженные страховые взносы, если это предусмотрено законодательством.

- В 2020 году несть изменения, и многие компании и предприниматели лишены льгот.

- В ФСС также перечисляются страховые взносы от несчастных случаев на производстве и профессиональных болезней. В нынешнем году изменений нет.

- Платятся взносы не позднее 15 числа каждого месяца.

Налог на роскошь в 2020 году решено не вводить (только поправки — если есть машина с мощностью выше 410 лошадиных сил, то взимаются дополнительные средства).

Дополнительные (косвенные) налоги

- НДС — налог на добавленную стоимость выплачивают все компании, которые производят какие — то товары или оказывают любые услуги. Конечная цена для обычного покупателя уже включает данный сбор, составляющий 7% — для продтоваров, 9% — непродовольственных, 50% — водка и более 25% — бензин.

- Один раз в год платятся в ФНС земельный, транспортный и имущественный налоги.

- С 2020 года введены еще 3 — экологический, туристический и налог на самозанятых граждан.

По данным PricewaterhouseCoopers россиянин в среднем выплачивал 47,4% (данные на 2016 год) государству, а в МГУ была выведена более точная сумма — 48%. То есть половина доходов отдается государству. Куда она расходуется?

Куда и на что идут налоги в государстве

НДФЛ остается в том же регионе, где работает сотрудник, то есть где официально зарегистрирован работодатель. Из общей суммы 85% подоходного налога под свое ведомство получают региональные власти, а только 15% остается на месте и распределяется на нужды.

По закону эти деньги должны уходить на ремонты, строительство дорог и поддержание их в нормальном состоянии, ремонт школ, на нужды ЖКХ, пожарную безопасность, общественный порядок.

Пенсионный, Социальный Фонды и Медицинское Страхование организованы так: все средства собираются в одном месте, а оттуда распределяются на пенсии, социальные выплаты и медицинское обслуживание.

НДС идет весь в Федеральный бюджет. Распределяются средства правительством (составляется ежегодно бюджет) на такие отрасли:

- полиция;

- содержание госаппарата;

- армия;

- образование;

- наука и прочие важные отрасли для всего государства.

Налоги нужны для того, чтобы государство имело возможность реализовывать социальные цели, к которым относятся качество жизни граждан, здоровья, уровня образованности и благосостояния.

Когда мы отдаем часть своих доходов в бюджет, то принимаем участие в создании благоприятной жизни. По сути мы инвестируем в строительство дорог, образование, национальную безопасность и программы с бедностью.

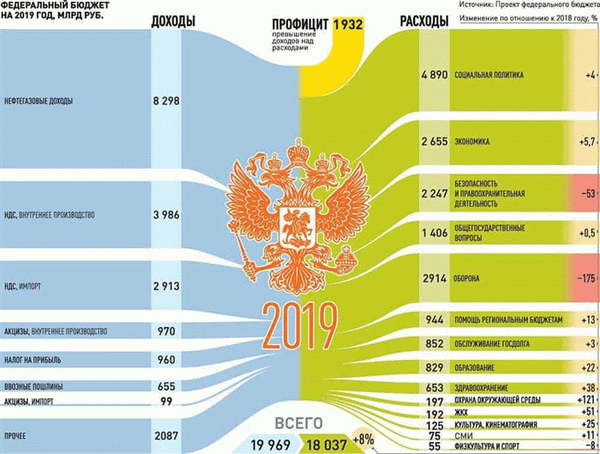

Федеральный бюджет в 2020 г.

Государственный бюджет — основной экономический документ (проект), который принимается правительством РФ, чтобы представить ход экономического развития на предстоящий год. Он состоит из нескольких частей — открытой и закрытой.

Рассматривая открытую часть бюджета, мы можем увидеть структуру расходов на разные сферы жизни граждан. А уж по ним нетрудно проанализировать, улучшиться или ухудшиться уровень зарплат, пенсионного обеспечения и общий социальный уровень.

- 63,4$ — цена за баррель нефти (марка Юралс).

- 63,9 руб. — стоимость 1$ США.

- 4,3% — уровень инфляции.

- 19,948 трлн. руб. — часть бюджета доходная. В нынешнем году она больше на 4,766 трлн. руб., чем в 2018.

- 18,063 трлн. руб. — расходная часть. В сравнении с прошлым годом она больше почти на 1,5 трлн. руб.

- 1,885 трлн. руб. — профицит, что составляет 1,8 %ВВП. Также профицитным был 2011 г. Затем все года были дефицитными.

- 1,3% — рост за 2020 г. Обоснован, в основном, за счет взимаемых налогов, в том числе увеличения НДС с 18% до 20%.

- 3 трлн. руб. уходят на секретные расходы и повышенно секретные в общем бюджете.

- 35,1 млрд. будет выделено на науку.

- 12,6 млрд. — на культуру.

- 512 млрд. руб. — выделяется на улучшение демокграфической ситуации (рост численности населения, повышение продолжительности жизни).

- 70 млрд. — помощь онкобольным.

- За 1 л бензина — около 50 руб.

- Больше 65% направлено на Нацоборону (закрытая часть).

- 11280 руб. федеральный МРОТ.

- 453026- материнский капитал, который проиндексирован не будет, как и в 2018 г.

Министерство финансов предупреждает, что ожидается высокая волатильность финансового рынка РФ. Это связано с новыми санкциями США по отношению к России, а также с колебаниями зарубежных рынков.

Дефицит бюджетов в регионах составит 0,1%, а федеральное субсидирование будет снижено.

Государственный долг продолжает расти и увеличится с 16,209 триллиона рублей (15,3% ВВП) до 18,138 триллиона (16,4% ВВП). При этом сумма дотаций на выравнивание бюджетной обеспеченности будет повышаться.

Если подсчитать все налоги, то подоходный составляет 20% или одну пятую от общей суммы, больше только добыча полезных ископаемых — 23%.

Почему не хватает денег на социальные выплаты и прочее?

Картина в целом такая: около 80% регионов получают больше федеральных денег, чем отдают в бюджет. Причины есть такие.

- Слабая развитость бизнеса, спад общественного производства.

- Хотя тенденция улучшается больше в 2020 году, ФНС методом агрессивного планирования борется с компаниями — «однодневками», уклоняющихся от уплаты налогов.

- Бюджет абсолютно полностью зависит от нефтегазовой отрасли, которая уже и дала (единственная) больший доход в 2020 на 18,9%. Можно еще добавить один основной источник доходов России — таможенные пошлины. Они вместе составляют половину федерального бюджета, остальное — НДС.

- Возросшие затраты на оборону.

- Рост «теневого» сектора экономики.

Регионам выдается дотация на выравнивание бюджета, но она не перекрывает расходов, а государственный долг растет. Львиная доля его (70%) — долг коммерческих структур. А долги в госбюджет с каждым годом отдавать все сложней.

Вот как эти деньги будут распределены в 2021 году

Все отчисления, получаемые от налогоплательщика, должны быть заложены в бюджет. Примером может служить работа в Москве и соответствующие отчисления.

Официальная зарплата за месяц составляет 30000 рублей. Налоговых вычетов нет, по этой причине гражданин будет получать 26100 рублей на руки, а за год в бюджет работодатель перечислит 46800 рублей. Соответственно на основе одного налогоплательщика можно сформировать таблицу.

| Сфера | Пример | Единичные годовые отчисления с одного плательщика и распределение | Совокупность необходимого бюджета на указанную сферу, млн |

| Транспортная | Ремонтная работа и замена эскалаторов, создание маршрутной сети | 8136.9 | 288 473.5 |

| Социальная | Различные социальные программы, а также дополнительная помощь | 7805.3 | 276 717.1 |

| Образовательная | Художественные выставки, проведение выпускных, олимпиады | 7746.9 | 274 647.1 |

| Жилищно-коммунальная | Капремонт дополнительного характера, ремонт и обновление коммуникаций, уборка дорог, в том числе от снега | 6705.3 | 237 718 |

| Медицинская | Проведение бесплатных обследований, вакцинаций и улучшение скорой помощи бесплатного характера | 5143.5 | 182 349.8 |

| Экономическая и с/х | Ярмарки, поддержка хозяйств и предприятий | 5089 | 180 416.4 |

| Работа правительства и чиновников | Заработная плата и страховка госаппарата Москвы | 2693.8 | 95 503.1 |

| Культурная | Проведение культурных мероприятий и поддержка музеев, театров, библиотек | 1321.6 | 46 854.3 |

| Спортивная | Проведение соревнований и массовых спортивных мероприятий | 834.9 | 29 600.1 |

| МЧС, полиция и аналогичные структуры | Борьба с ЧС, пожарами и другими происшествиями | 581 | 20 596.5 |

| СМИ | Создание вещательных региональных каналов | 328.8 | 11 658.3 |

| Экологическая | Создание приемных пунктов металла и проведение массовых мероприятий по озеленению | 210.2 | 7 451.3 |

| Оборонная | Содержание полигонов | 26.3 | 933 |

| Дотационная | Выдача местным бюджетам необходимых средств | 21.8 | 774.4 |

Еще одной сферой считается выдача денег в федеральный бюджет от региона, то есть 154.5 рублей (общая сумма в 5476.6 млн) отчисляется в федеральные органы.

Основные направления расходов госбюджета

Итак, куда уходят все виды налоговых сборов в нашей стране. Согласно 69 статье Бюджетного кодекса РФ, основными расходными статьями являются:

- Социальное обеспечение населения.

- Обслуживание госдолга.

- Межбюджетные трансферты (сюда входят субсидии, дотации и прочие перечисления, которые идут из федерального бюджета в бюджет субъектов страны).

- Инвестиции в проекты, которые инициируют коммерческие предприятия.

- Закупка товаров, работ и услуг для государственных и муниципальных нужд.

- Субсидии физическим лицам, предпринимателям и юридическим лицам.

- Перечисления по судебным искам к субъектам РФ, муниципальным образованиям или самой федерации с целью возмещения вреда, причиненного представителями вышеназванных структур физическим или юридическим лицам.

В регионах могут быть свои статьи расходов:

- Создание и поддержание коммунальной инфраструктуры.

- Обеспечение топливом.

- Строительство и содержание жилищного фонда.

- Улучшение жилищных условий малоимущих граждан.

- Обеспечение досуга жителей и т.п.

Доходы и расходы бюджета в 2020 году

Статьи, на которые планируется направить деньги налогоплательщиков, и фактическое исполнение этих расходов может посмотреть любой желающий на официальном сайте Минфина. Документ называется «Бюджет для граждан».

Также можно оценить и бюджет своего региона.

- Подпишись на мой канал в Телеграме . .

На официальном сайте регионального центра можно также найти раздел «Бюджет для граждан» или «Бюджет для граждан города …». Документ доступен для скачивания в формате PDF.

Давайте посмотрим, какие доходы были опубликованы Минфином за 2020 год и сравним их с планируемыми расходами.

- Налог на добычу полезных ископаемых – 5 979, 3 млрд рублей

- Вывозные таможенные пошлины – 1 726, 1 млрд

- Акциз на нефтяное сырье – 329, 1 млрд

- Налог на дополнительный доход от добычи углеводородного сырья – 95,9 млрд

- НДС – 7 492, 4 млрд

- Налог на прибыль организаций – 1 210, 3 млрд

- Акцизы – 1 085, 7 млрд

- Ввозные таможенные пошлины – 656, 3 млрд

- Прочие – 2 462, 4 млрд

- Социальная политика – 5 004,1 млрд рублей

- Национальная оборона – 3 087 млрд

- Национальная экономика – 2 658,4 млрд

- Национальная безопасность и правоохранительная деятельность – 2 430,4 млрд

- Общегосударственные вопросы – 1 557,4 млрд

- Здравоохранение – 1 027,9 млрд

- Межбюджетные трансферты – 1 010,2 млрд

- Образование – 912,5 млрд

- Обслуживание государственного и муниципального долга – 897 млрд

- Охрана окружающей среды – 343,8 млрд

- Жилищно-коммунальное хозяйство – 260,8 млрд

- Культура, кинематография – 144,4 млрд

- Средства массовой информации – 94,8 млрд

- Физическая культура и спорт – 74,7 млрд

Отчет об исполнении федерального бюджета за 2020 год тоже есть в открытом доступе. Ознакомиться с ним можно здесь https://minfin.gov.ru/common/upload/library/2021/03/main/Ispolnenie_2020_god.pdf

В плане расходов значилась цифра 19 503,3 млрд рублей, но по итогам их вышло больше на 4 339,2 млрд. Наибольших затрат потребовали:

- межбюджетные трансферты (39 %);

- закупки товаров, работ и услуг для обеспечения госнужд (18 %);

- выплаты персоналу государственных и муниципальных органов власти и госучреждений (14 %).

Выделенные средства были направлены на реализацию 43 государственных программ по нескольким направлениям:

- Новое качество жизни.

- Инновационное развитие и модернизация экономики.

- Обеспечение национальной безопасности.

- Сбалансированное региональное развитие.

- Эффективное государство.

Как устроена федерация

Основная проблема в управлении большой страной — информация. Если все решения принимаются централизованно, то у центра должна быть информация о том, как живет и чего хочет население на всей территории. И пока мы не оказались в цифровой утопии (или антиутопии), собирать такую информацию централизованно очень и очень дорого.

А без информации вы рискуете недополучить налоги, потому что не знаете реальные доходы на территориях. Другая проблема — вы рискуете недопроизвести общественные блага (так экономисты называют услуги населению от государства), вызвав тем самым недовольство граждан.

Ответ на эту проблему — федеративная система государства: создание субнационального (регионального) уровня власти, принимающего решения на меньшей территории. Такая система более эффективна просто потому, что у региональной власти больше информации о подконтрольной территории. Они знают, сколько можно собрать налогов и что нужно взамен предоставить населению.

Это одна из основных причин существования федеративных систем, сформулированная Фридрихом Хайеком еще в 1945 году.

Кроме доступности информации федеративные системы хороши еще вот чем: люди могут «голосовать ногами» — уезжать с территорий, где им не нравится соотношение уплаченных ими налогов и полученных общественных благ, эту идею выдвинул Чарлз Тибу в 1956 году. Плюс к этому, выбирая регион для жизни, люди с одинаковыми предпочтениями будут жить на одной территории. Если вы хотите получать очень хорошее государственное образование и готовы за это платить высокие налоги, то вы выберете территорию вместе с такими же людьми.

Те, кто не готов платить высокие налоги, но готов вести детей в частную школу, выберут другой регион. Но для этого необходимо разнообразие в налоговой нагрузке на разных территориях, то есть регионы должны иметь возможность устанавливать собственные налоги и их величину, а также выбирать уровень предоставления общественных благ. Ну а люди должны обращать внимание на уплаченные налоги и полученные взамен блага от государства.

Иначе выгоды от федерализма будут недополучены. Но это в теории.

Как это работает в России

У нас существует три уровня власти: федеральная (министерства, аппарат правительства, президент и администрация президента), региональная (губернаторы, главы республик и автономных областей), местная (мэры городов, главы муниципальных районов). И между ними распределены права и обязанности. Обратимся к тем, которые относятся к налогообложению.

Права на получение налогов и изменение налоговых ставок установлены Бюджетным кодексом. В изменении налоговых ставок региональный и местный уровни власти ограничены. Чтобы получить больше налоговых доходов, власти вынуждены проводить политику, способствующую увеличению базы, с которой собирается налог.

Это создает стимулы властям к экономическому развитию подконтрольных территорий.

Например, в росте доходов населения в первую очередь заинтересованы региональный и местный уровень власти. Поскольку поступления от НДФЛ (налога на доходы физических лиц, те самые 13%) делятся между региональным бюджетом (70%) и местным бюджетом (30%). Хотя налог федеральный, о чем знают бухгалтеры из Налогового кодекса, его поступления питают бюджеты региона и города.

И уклонение от уплаты этого вида налога (серая зарплата) больнее всего бьет по региональному бюджету. Федеральные власти с этих доходов ничего не получают. Так стоит ли ждать от них мер, способствующих увеличению доходов населения, если это никак не отразится на поступлении в федеральный бюджет?

Другой важный для регионального бюджета вид налоговых поступлений — налог на прибыль организаций. Его платят только компании, получившие положительную прибыль, и большая его часть поступает также в региональный бюджет (85%), а оставшееся в федеральный бюджет (15%). Уклонение и от этого вида налога приносит недополучение доходов именно регионального бюджета.

НДФЛ и налог на прибыль составляют больше половины доходов регионального и местного бюджетов. Поэтому если в регионе и городе плохие дороги, здравоохранение, образование, то, возможно, региональным властям просто не на что их строить, потому что зарплаты «серые», а бизнес «не получает прибыли».

На что живет федеральный бюджет

Больше половины доходов федерального бюджета составляют нефтегазовые доходы (даже в бюджетной классификации вот так отдельно выделяются), они состоят из НДПИ (налог на добычу полезных ископаемых) и вывозных пошлин (от экспорта нефти и газа). Поэтому в России так беспокоятся о цене на нефть и газ: от высоких цен выигрывают не только добывающие компании, но и федеральная власть. Экономические исследования показывают, что наличие возможности получать нефтегазовую ренту искажает стимулы власти (в научной литературе есть даже специальный термин — ресурсное проклятие).

В таких условиях не работает «голосование ногами»: от того, что вы уедете (или перестанете платить налоги), федеральный бюджет не станет получать меньше денег. Один из способов борьбы с искаженными стимулами — вводить правила распределения нефтегазовых доходов (так называемые бюджетные правила), то есть ограничивать самих себя в расходных аппетитах. В России бюджетные правила используют, благодаря им был сформирован Фонд национального благосостояния.

Но, как мы утром выходного дня переводим будильник, чтобы поспать подольше, так и федеральные власти отменяют или корректируют бюджетные правила, чтобы потратить побольше. Из налоговых доходов для федерального бюджета значимыми являются поступления НДС (налог на добавленную стоимость) со всей страны. Это тот самый налог, который мы платим при каждой покупке, его сумму указывают в чеке.

Распределение доходов по уровням бюджета помогает отвечать на вопрос, кто кого кормит. Например, поступления НДС из Москвы, наибольшие среди регионов, кормят Россию потому, что решения по их расходованию принимают не власти г. Москвы, а федеральные.

С другой стороны, налог на прибыль крупных корпораций платится по месту нахождения головного офиса, что приводит к концентрации поступлений от налога на прибыль в Москве, даже если корпорация работает по всей России. И в этом смысле Россия кормит бюджет города Москвы. Но если говорить о перераспределении доходов, неизбежно возникает тема межбюджетных трансфертов.

Межбюджетные трансферты — это деньги, которые по сути просто так переходят из федерального бюджета в региональный. Есть и трансферты внутри регионов: от региональной власти в местные бюджеты (но этот вопрос мы не будем затрагивать). Трансферты бывают трех видов: дотации — совсем без условий расходов, субсидии — их можно тратить только на определенные федеральной властью расходы, субвенции — только на ограниченный список расходов и пропорционально получаемой группе населения.

Система распределения трансфертов неравномерна: есть регионы, доходы которых на 60–80% состоят из трансфертов. То есть их налоговые доходы несопоставимы с тем, сколько они получают из федерального центра. Логично, что в таких регионах нет стимулов развивать налоговую базу, гораздо выгоднее это время потратить в кабинетах Москвы, уговаривая федеральных чиновников на дополнительные трансферты.

Регионы-доноры

К обеспеченным регионам часто применяют понятие «регионы-доноры», подразумевая, что они из своего кармана достают деньги и передают бедным регионам. Это некорректно. Регионы-доноры, по определению, — регионы, которые не получают дотации на выравнивание бюджетной обеспеченности.

Но они вполне могут получать и получают другие виды дотаций и субсидий.

Можно ли говорить, что население таких обеспеченных регионов, как Санкт-Петербург, Москва, Татарстан, «кормит» бедные регионы, живущие на трансферты? Отчасти, и в очень ограниченных масштабах: в «общий котел» идет неравномерно уплаченный регионами НДС, 15% уплаченного налога на прибыль и некоторые акцизы, которые в абсолютном выражении больше у более богатых регионов. Но все-таки система трансфертов призвана распределить нефтегазовые доходы федерального центра в большей степени, чем забрать деньги у «богатых» регионов и отдать «бедным».

Можно ли говорить, что обеспеченные регионы недополучают трансферты, потому что у них есть собственные средства? Да. При распределении трансфертов федеральная власть учитывает возможности регионов «прокормить» себя, поэтому преимущественно помогает тем, кто без трансфертов не справится. Такая система искажает стимулы региональных властей: если при увеличении налоговых поступлений (которого глава региона добился, привлекая бизнес, настраивая условия для его развития) федеральный центр снижает поступление трансфертов на ту же сумму, то зачем стараться?