Иногда работники используют свою машину в рабочих целях — с согласия или ведома работодателя. А работодатель возмещает сотруднику расходы за использование и износ авто. Порядок компенсации за авто сотруднику определяется соглашением сторон трудового договора: такое соглашение заключают только в письменной форме (ст. 188 ТК РФ).

Стороны вправе предусмотреть возмещение расходов за использование личного имущества (авто, оборудование и пр.) в отдельном пункте трудового договора или же заключить дополнительное соглашение к нему. В соглашении договариваются об условиях и размере компенсации. Еще надо прописать, что за время, когда работник находится в отпуске, командировке или на больничном, компенсация не выплачивается.

Расходы на использование авто возмещают, если по должностным обязанностям сотрудника характер работы связан с постоянными служебными разъездами. Чтобы получить деньги за разъезды, работник подает руководству заявление и указывает, как часто и для исполнения каких обязанностей использует свою машину. К заявлению надо приложить копию свидетельства о регистрации ТС (оригинал тоже придется показать).

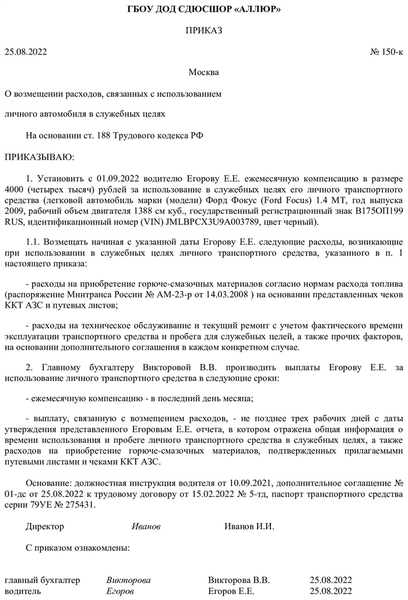

Основанием для выплат станет приказ руководителя, в котором установят размер и порядок выплаты возмещения.

Как определить размер выплат

Размер компенсационных выплат стороны определяют самостоятельно и прописывают в трудовом договоре или дополнительном соглашении. Но работодатели руководствуются общими нормами компенсации за использование личного автомобиля в 2022 году (ПП РФ № 92 от 08.02.2002):

- для легковых авто с объемом двигателя до 2000 см³ — 1200 рублей;

- для легковых авто с объемом двигателя более 2000 см³ — 1500 рублей.

Федеральным госслужащим ежемесячную компенсацию рассчитывают по другим нормативам (п. 1, 4 Правил, утвержденных ПП РФ № 563 от 02.07.2013):

- для легковых авто с объемом двигателя до 2000 см³ — 2400 рублей;

- для легковых авто с объемом двигателя более 2000 см³ — 3000 рублей.

Учет служебных поездок ведут в путевых листах. Работник предоставляет все необходимые документы, которые подтверждают расходы (письма МНС № 04-2-06/419@ от 02.06.2004, № 14-05-07/6 от 13.04.2007). А ГСМ возмещают по фактическим затратам: для их подтверждения в бухгалтерию сдают чеки, квитанции, счета (п.

2, 5 Правил из ПП РФ № 563, письмо ФНС № БС-3-11/8304@ от 13.11.2018).

При утрате или повреждении авто по вине работодателя, работнику возместят материальный ущерб (ст. 235 ТК РФ).

Использование авто по договору аренды

Работодатели арендуют автомобили работника с экипажем или без экипажа (ст. 632, 642 ГК РФ). При аренде с экипажем машиной управляет и занимается ее техническим обслуживанием сам работник. Аренда без экипажа подразумевает управление и техобслуживание на других лиц.

Эксперты КонсультантПлюс разобрали, как оформить компенсацию за использование личного авто. Используйте эти инструкции бесплатно.

С сотрудником заключают договор аренды и отражают в нем все особенности сделки — стоимость аренды, оценку услуг по управлению авто. Обычно расходы на эксплуатацию арендованного транспорта несет арендатор. Если машину арендуют без экипажа, то арендатор сам оплачивает содержание и страхование, в том числе и страхование собственной ответственности (ст.

636, 646 ГК РФ).

В полисе ОСАГО надо указать количество лиц, которые допущены к управлению транспортного средства (п. 2 ст. 15 40-ФЗ от 25.04.2002).

Владельцу возмещают расходы по эксплуатации машины, если это предусмотрено договором аренды и подкреплено документами: чеками и квитанциями, счетами и счетами-фактурами, копиями путевых листов. Ключевое требование — возможность определить по документам регулярность использования, маршрут движения и время использования арендованного транспорта (письма Минтранса № 03-01/21740-ИС от 28.09.2018, УФНС по г. Москве № 20-12/041966.1 от 30.04.2008, апелляционные определения Московского городского суда по делу № 33-9639/2017 от 10.04.2017, № 33-12103/2018 от 12.04.2018).

Начислять ли НДФЛ и страховые взносы

Компенсация и расходы на топливо не облагаются подоходным налогом и страховыми взносами (письмо Минфина № 03-04-06/94977 от 06.12.2019). Все виды компенсационных выплат, которые связаны с выполнением трудовых обязанностей, не облагаются НДФЛ (п. 1 ст.

217 НК РФ). Налогообложению не подлежит вся сумма возмещения, установленная соглашением работника и работодателя, но ее надо подтвердить документами — свидетельством о регистрации ТС, расчетами компенсаций, платежными чеками и квитанциями.

Страховыми взносами возмещаемые суммы тоже не облагаются — в размере, определенном соглашением сторон, но только в пределах установленных норм (пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 125-ФЗ от 24.07.1998, письмо Минфина № 03-15-06/69146 от 23.10.2017).

Как отразить в бухучете

В бухгалтерском учете обязательно проводят начисление компенсации за использование личного автомобиля — проводки такие:

- Дт 20 Кт 73;

- Дт 26 Кт 73;

- Дт 44 Кт 73.

Затраты признают управленческими расходами по обычным видам деятельности в том отчетном периоде, в котором выплатили возмещение работнику (п. 5, 6, 7, 16, 18 ПБУ 10/99).

В трудовом договоре с сотрудником прописано использование его собственной машины в служебных целях и определен порядок возмещения затрат. Размер компенсационных выплат определяют по ежемесячному износу автомобиля — 1500 рублей. Учитывают и расходы на эксплуатацию и ГСМ. Работник ежемесячно подтверждает расходы всеми необходимыми документами.

По итогам отчетного месяца сотрудник предоставил чеки и квитанции. Бухгалтер рассчитал компенсационную выплату, она составила 10 000 рублей. Деньги перечислят на банковский счет сотрудника в следующем месяце.

Объем двигателя ТС — 2000 см³. Для начисления налога на прибыль доходы и расходы признают методом начисления. Для целей бухучета расходы в виде компенсационных выплат признали в размере 9000 рублей.

Эту сумму и заплатят сотруднику по соглашению сторон. А в целях налогообложения расходы учитывают в размере 1200 рублей по нормам ПП РФ № 92. В результате в учете образуется постоянная разница на сумму превышения и постоянный налоговый расход (п.

4, 7 ПБУ 18/02).

В бухучете компенсационные выплаты признают в полной сумме на дату начисления, в налоговом учете — в пределах правительственных нормативов на дату выплаты. Поскольку возмещение перечисляют в следующем месяце после ее начисления, в учете образуется вычитаемая временная разница и признается отложенный налоговый актив (п. 11, 14 ПБУ 18/02).

Временную разницу и отложенный налоговый актив погашают на дату выплаты возмещения работнику.

В таблице показали порядок отражения компенсации за использование личного транспорта: проводки в бухгалтерском учете.

На дату начисления возмещения работнику

Дт 20, 26, 44 Кт 73

Отражение компенсационных выплат за использование личного ТС в рабочих целях

Отражение постоянного налогового расхода с разницы между бухгалтерским и налоговым учетом.

Вопрос

Что должен включать расчет компенсации за использование личного транспорта сотрудника? Он должен быть составлен на предполагаемых показателях, чтобы определить сумму компенсации, которая будет указана в соглашении? Если сотрудник в течение месяца не совершит ни одной поездки по служебным целям, ему полагается компенсация по соглашению? Если да, можно ли принять ее в расходы по налогу на прибыль в таком случае?

Ответ

В принципе, организация может установить любой размер компенсации, но если не разделить суммы выплат на норму, установленную постановлением № 92, и возмещение фактических расходов, то из общей суммы компенсации налоговые органы выделят нормируемую величину, а остальную сумму не примут для целей налогообложения прибыли.

Таким образом, как бы вы не рассчитывали сумму компенсации (а метод расчета законодательно не установлен), налоговые органы учтут в расходах сумму в пределах норм по постановлению Правительства от 08.02.2002 N 92.

Предлагаю рассмотреть следующий вариант выплат работнику за использование личного автомобиля в служебных целях.

Можно заключить с работником соглашение в виде дополнения к трудовому договору следующего содержания:

- Работнику выплачивается ежемесячная компенсация за использование личного автомобиля в служебных целях в размере, установленном постановлением Правительства от 08.02.2002 N 92.

- Работнику возмещаются фактические расходы на ГСМ и другие, связанные с эксплуатацией личного автомобиля в служебных целях на основании подтверждающих документов, прилагаемых к авансовому отчету работника.

При использовании предлагаемого варианта соглашения у организации есть реальная возможность учесть в расходах и выплаты в пределах норм, и возмещение документально подтвержденных расходов.

Выплаты в пределах, установленных Постановлением № 92, законодательно не поставлены в зависимость от времени работы сотрудника и его нахождения в отпуске. Однако, если автомобилем управляет только владелец и на время его отпуска автомобиль не используется организацией (например, управлять автомобилем может другой сотрудник), то на время отпуска, болезни или отсутствия владельца автомобиля по другим причинам за дни отсутствия компенсация не выплачивается.

По этому вопросу имеется официальное мнение сотрудника ФНС России.

Что касается возмещаемых расходов, то они должны быть подтверждены документально, например, чеками АЗС, что не может вызвать претензий у налоговых органов, поскольку чеки должны быть представлены только за рабочие дни.