- 2. Как закрыть ИП и перейти на самозанятость

- 3. Как ИП стать плательщиком НПД вместо другого режима

- 3.1 Порядок действий при переходе на ИП на НПД

- 1. На каких условиях можно стать самозанятым

- Какие плюсы дает самозанятость:

- 2. Как закрыть ИП и стать самозанятым?

- 3. Как стать самозанятым без исключения из ЕГРИП

- 3.2 Если ИП нарушит требования НПД

- Преимущества самозанятости:

- 2. Как закрыть и открыть самозанятость

- 3. Как перейти на НПД действующему предпринимателю

- 3.1 Инструкция по переходу на налоговый режим НПД

- Условия для перехода на НПД

- Чем ИП на НПД отличается от обычного самозанятого физлица?

- Как зарегистрировать ИП на НДП?

- Шаг 1. Зарегистрироваться в ФНС как плательщик НПД

- Шаг 2. Отказаться от старого налогового спецрежима

- Платит ли ИП на НПД страховые взносы?

- Какие налоги платит ИП на НПД?

- Налоговый вычет

- Отчетность ИП на НПД

- Расчет ИП на НПД с заказчиками

- Когда ИП потребуется онлайн-касса?

- Какую кассу выбрать?

- Особенности, плюсы и минусы самозанятости

- Регистрация самозанятости: алгоритм действий

- Через приложение

- На ПК в браузере

- В уполномоченном банке

- Как подтвердить получение статуса

- Нюансы расчета налога

Использовать режим налогообложения НПД имеют право и физ.лица, и ИП. Сегодня многие направления малого бизнеса соответствуют самозанятости и переход на режим — хороший способ сэкономить на налоговых отчислениях. Именно поэтому, бизнесмены часто задают вопрос — как закрыть ИП и стать самозанятым.

Для применения режима НПД важно соответствие ряду обязательных условий:

- Работы производятся единолично, товары производятся самостоятельно. Можно продавать только то, что сделано своими силами. Например, на НПД могут перейти автослесари, мастера маникюра, фотографы, дизайнеры интерьера, дрессировщики животных и пр.

- Деятельность не попадает под ограничения. В частности, самозанятые не имеют права перепродавать продукцию чужого производства, изготавливать подакцизные товары, добывать и реализовать ископаемые.

- У самозанятого не должно быть сотрудников — бизнесмены на НПД не имеют права становиться работодателями. Но, заключить договор подряда по ГПХ можно.

- Доход от бизнеса за год не должен превышать 2,4 млн. руб.

После ликвидации ИП и регистрации в качестве самозанятого вас ждет ряд преимуществ:

- Начисление налогов по низкой ставке. Самозанятые платят 4%, когда оказывают услуги физ.лицам и 6% при заключении сделок с юридическими лицами.

- В любой момент можно приостановить деятельность, не снимаясь с учета. Налоги начисляются только, если есть поступления.

- Новичкам предоставляется дополнительная льгота — налоговый вычет на 10000 рублей, который расходуется на оплату части налога. За счет вычета ставки автоматически снижается до 3% по сделкам с физическими лицами и до 4% — с юридическими.

- Самозанятые не обязаны платить страховые взносы. Но, при желании могут делать это на добровольной основе.

- Бизнесмены на НПД могут работать без онлайн-кассы.

- Плату от клиентов официально разрешено принимать на личную карту.

- У самозанятых самая простая отчетность — они только выписывают чеки. Не нужно подавать декларации и вести бухучет.

2. Как закрыть ИП и перейти на самозанятость

Вы сможете закрыть ИП и перейти на самозанятость, действуя в таком порядке:

- Сначала снимитесь с учета, как индивидуальный предприниматель. Это легко сделать с нашим онлайн-сервисом.

- ФНС исключит вас из реестра через 5 дней.

- После ликвидации пройдите регистрацию в мобильном приложении “Мой налог” или в личном кабинете плательщика НПД на официальном портале ФНС. Используйте для авторизации учетную запись на Госуслугах, чтобы встать на учет автоматически (просто зайдите в приложение через ЕСИА и укажите недостающие данные).

- Сразу после регистрации можно начинать работу и выписывать чеки.

С закрытием ИП вам поможет наш онлайн-сервис! Переходите по ссылке, чтобы автоматически заполнить документы для ликвидации. Их можно будет подать в налоговую самому или направить через наш сайт удаленно.

3. Как ИП стать плательщиком НПД вместо другого режима

Не всегда переход на самозанятость означает ликвидацию ИП. При желании, вы можете оставаться индивидуальным предпринимателем и пользоваться льготами режима, если бизнес соответствует всем установленным правилам (перечислены в 1 пункте статьи).

В большинстве случаев, переход на НПД означает выгоды, ведь ставка налогообложения снизится даже в сравнении с УСН “Доходы”. Напомним, что самозанятые платят всего 4% от сделок с физ.лицами и 6% — с юр.лицами.

Еще, оставаясь ИП можно пользоваться расчетным счетом и эквайрингом — физ.лицам такие преимущества уже недоступны.

Ниже рассмотрим порядок действий — как ИП стать самозанятым без закрытия ИП.

3.1 Порядок действий при переходе на ИП на НПД

Если вы стоите на учете в ЕГРИП, как индивидуальный предприниматель, вам нужно действовать по такой инструкции:

- Сначала уплатите долги по страховым взносам, если такие имеются.

- Снимите кассу с учета в ФНС, если не будете пользоваться ей в период работы самозанятым.

- Установите “Мой налог” на смартфон и пройдите регистрацию.

- Откажитесь от использования других льготных режимов, направив уведомление в ФНС. Важно успеть подать уведомление об отказе от УСН или ЕСХН в течение месяца после оформления самозанятости. Если ранее применяли ОСН, уведомлять налоговую о смене режима не нужно.

- ИП на УСН нужно также оплатить налог и подать декларацию за период работы без статуса самозанятого.

Для предпринимателей на патентной системе переход происходит сложнее: нужно ждать, пока не кончится патент, и только после этого регистрироваться самозанятым.

Если вы заметили, что в инструкции нет пункта о ликвидации, и вас еще тревожит вопрос — когда ИП стал самозанятым, нужно ли закрывать ИП, то все верно — здесь нет ошибок. Вы не обязаны сниматься с учета. Но, если такое желание есть — вернитесь ко 2 пункту данной статьи. В нем описано, как закрыть ИП и стать самозанятым.

1. На каких условиях можно стать самозанятым

Перейти на режим НПД имеют права не только физические лица. Действующие индивидуальные предприниматели также имеют право использовать этот льготный налоговый режим. Многие направления малого бизнеса соответствуют правилам применения НПД, поэтому от предпринимателей часто звучит вопрос — как закрыть ИП и открыть самозанятость? Для самозанятых есть ряд ограничений, поэтому изначально необходимо убедиться, что ваша деятельность соответствует условиям.

Какие плюсы дает самозанятость:

- Сниженная ставка налога: всего 4% при сделках с физическими лицами и 6% — с юридическими.

- Налоговый вычет 10000 рублей: автоматически снижает новичкам ставку до 3% при работе с физ.лицами и до 4% — с юр.лицами.

- Можно в любой момент приостановить деятельность. Самозанятые платят налог, только если есть поступления.

- Платить страховые взносы не нужно.

- Работать без онлайн-кассы разрешено.

- Оплату от клиентов можно принимать на банковскую карту, не нужно заводить и обслуживать расчетный счет.

- Работа без бухгалтерии. Самозанятые просто выписывают чеки в приложении.

2. Как закрыть ИП и стать самозанятым?

Вы сможете закрыть ИП и перейти на самозанятость, следуя простой инструкции:

- Аннулируйте регистрацию ИП. Проще всего закрыть ИП через онлайн-сервис.

- Установите на смартфон мобильное приложение для самозанятых “Мой налог” или перейдите по ссылке на портал ФНС после ликвидации ИП.

- Пройдите регистрацию. Если будете использовать учетную запись на Госуслугах для авторизации, данные отобразятся в приложении автоматически, вам останется указать вид деятельности и данные карты для получения оплаты по счетам.

- Начинать работать можно сразу после регистрации.

Если вы больше не хотите работать, как ИП — пройдите ликвидацию на нашем сервисе. Мы поможем правильно заполнить необходимые бумаги для ФНС и направить их в инспекцию дистанционно. Если удобнее подавать документы самостоятельно, вы сможете сохранить готовое заявление с инструкцией на свой ПК.

Стать самозанятым вы сможете после ликвидации ИП, которая не займет много времени при использовании нашего сервиса!

3. Как стать самозанятым без исключения из ЕГРИП

Самый распространенный вопрос — когда ИП стал самозанятым, нужно ли закрывать ИП? По закону это не обязательно. Ваш выбор — оставаться предпринимателем или снять этот статус, став физическим лицом. Главное — чтобы деятельность, которой вы планируете заниматься, соответствовала требованиям к самозанятости, указанным в 1 пункте нашей статьи.

Для большинства ИП применение режима НПД выгоднее, чем работа на УСН: ставка налогообложения гораздо меньше, а экономия на страховых взносах очень существенная.

Кроме того, есть плюсы, которые вы получите, оставаясь в ЕГРИП: вы сможете работать с расчетным счетом, пользоваться эквайрингом и получать выплаты из страховых фондов в случае добровольных отчислений. Физическим лицам в статусе самозанятых добровольная регистрация в ФСС недоступна.

3.2 Если ИП нарушит требования НПД

Требования к самозанятости действуют для всех одинаково, но иногда происходят ситуации, в которых ИП больше не соответствует режиму. Например, его доход вышел за рамки разрешенных 2,4 млн. рублей. Как действовать в этом случае?

В такой ситуации предпринимателю не стоит беспокоиться о том, что его принудительно снимут с учета или оштрафуют. По закону, при выходе за лимит дохода по НПД, бизнесмен должен перейти на другой режим добровольно в течение 20 дней. В противном случае ФНС автоматически переведет вас на ОСНО, а это самый сложный режим с большой налоговой нагрузкой.

Не допускайте автоматического перевода: просто следите за доходами в мобильном приложении и своевременно уходите на УСН в случае перехода за лимит.

Когда правила самозанятости нарушает физ.лицо, ФНМ применяет повышенную ставку НДФЛ (13%) к его доходам сверх лимита.

Не тратьте время на очереди в налоговой — наш сервис поможет пройти ликвидацию онлайн, прямо из дома! Вы получите автоматически заполненные документы и направите их через наш сайт дистанционно. Не придется опасаться отказа — сервис учитывает требования ФНС и использует актуальные формы бланков.

Преимущества самозанятости:

- Самая низкая налоговая ставка. Отчисления — 4% при оказании услуг физ.лицам и 6% — при работе с юридическими лицами.

- В любой момент можно допустить простой, приостановить деятельность. Налог уплачивается только с конкретных поступлений.

- Не нужно платить страховые взносы. По сравнению с ИП, самозанятые экономят на отчислениях в бюджет более 40 тысяч рублей.

- Допускается работа без онлайн-кассы.

- Плату от клиентов разрешается принимать на карту.

- Самозанятым не нужен бухгалтер: вся отчетность — это чеки в приложении.

2. Как закрыть и открыть самозанятость

Вы сможете закрыть ИП и перейти на самозанятость, если будете следовать простой инструкции:

- Снимитесь с учета в налоговой, как индивидуальный предприниматель. Это просто и быстро, если использовать онлайн-сервис для ликвидации ИП.

- Скачайте мобильное приложение “Мой налог” после ликвидации или перейдите в личный кабинет плательщика НПД на портале налоговой.

- Зарегистрируйтесь, указав личную информацию. Если пройдете авторизацию с помощью учетной записи на госуслугах, большинство сведений заполнятся автоматически, а вам останется указать свой вид деятельности и реквизиты банковского счета.

- После регистрации можно начинать работу в качестве самозанятого.

3. Как перейти на НПД действующему предпринимателю

У действующих бизнесменов часто возникает вопрос — когда ИП стал самозанятым, нужно ли закрывать ИП? Это не обязательно. Ликвидировать ИП или нет — это ваш личный выбор.

Предприниматель может стать самозанятым без закрытия ИП, поскольку режим НПД на ИП также распространяется. Но, есть ограничения по деятельности, описанные выше — в 1 пункте статьи.

Для большинства предпринимателей самозанятость выгоднее режима УСН, ведь ставка налогообложения меньше, а уплата страховых взносов — не обязанность, а добровольная инициатива.

Также, предприниматели на НПД, сохранившие статус ИП, имеют такие преимущества перед самозанятыми физ.лицами: они могут применять эквайринг, пользоваться расчетным счетом, получать страховые выплаты при добровольных отчислениях в фонды.

3.1 Инструкция по переходу на налоговый режим НПД

Чтобы ИП стать самозанятым без закрытия ИП, нужно действовать в такой последовательности:

- Сначала выплатить взносы в страховые фонды за то время, когда вы использовали другой режим налогообложения. После оформления самозанятости, эти взносы станут необязательными.

- Если у вас была онлайн-касса, снимите с учета. Но это не обязательно, если в дальнейшем планируете ее использовать.

- Подайте в ФНС уведомление об отказе от прежнего налогового режима, если использовали УСН или ЕСХН. Срок — 30 дней с момента регистрации самозанятости. ИП на общей системе подавать уведомление не нужно.

- Если работали на упрощенной системе налогообложения, уплатите налоги и подайте декларацию за период до регистрации самозанятости.

Условия для перехода на НПД

Условия перехода для ИП на НПД точно такие же, как и для самозанятых. Применять спецрежим получится, если:

ИП ведет деятельность на территории РФ. Кроме граждан России, применять НПД могут также граждане Беларуси, Армении, Казахстана и Киргизии.

ИП продает товары собственного производства и самостоятельно оказывает услуги. Перепродавать товары, изготовленные не собственноручно, или заниматься посреднической деятельностью нельзя.

Например, мастер маникюра вправе работать на НПД и в статусе ИП или в статусе самозанятого. Но если он попутно продает клиентам уходовые препараты – это уже перепродажа, которая запрещена на НПД.

У ИП нет наемных работников, помощников по трудовому договору.

Годовой доход ИП не превышает 2,4 млн рублей.

Пропорциональное распределение суммы по месяцам необязательно. Допустим даже вариант, когда 2,4 млн рублей вам поступит в одном месяце, а в другие месяца года доход будет нулевой.

Доход учитывается только по итогу года. Например, работа вами была выполнена в декабре, а оплата за нее прошла в январе – платеж засчитывается в доход января, то есть в доход уже следующего года.

Вид деятельности ИП не относится к запрещенным для этого статуса. Например, ИП на НПД нельзя продавать подакцизные и маркируемые товары, заниматься сдачей в аренду нежилые помещений, оказывать услуги доставки. Полный список опубликован в статье 4 ФЗ-422 от 27.11.2018 г.

Например, если ИП шьет одежду и продает готовые изделия, то применять НПД он не может, т. к. одежда подлежит маркировке. Если изделия шьются на заказ, то это уже оказание услуг по пошиву, и по закону о самозанятых запрета на применение НПД нет.

В случае нарушения какого-либо пункта, предприниматель должен будет вернуться к старому налоговому режиму или перейти на другой.

Важный момент: ИП совмещать самозанятость, то есть применять НПД, нельзя с какой-либо другой системой налогообложения. Если ранее ИП работал и применял, например, ПСН, при переходе на НПД для него ПСН будет отменена.

Чем ИП на НПД отличается от обычного самозанятого физлица?

У ИП на НПД есть несколько ключевых отличий от самозанятого физлица:

При оформлении ИП у предпринимателя появляется возможность открыть расчетный счет в банке, подключить эквайринг и принимать оплату банковскими картами через терминал эквайринга. В статусе обычного самозанятого этого сделать не получится, потому что банки не заключают договор на эквайринг с физлицами.

Например, вы печете вкусные булочки и для их продажи арендовали в торговом зале небольшую площадь. У вас часто скапливается очередь, и покупателям удобнее безналичные переводы. Самый удобный вариант, чтобы не растерять клиентов — установить терминал эквайринга для быстрого приема платежей.

В то время как самозанятому придется принимать безналичные платежи только переводом с карты на карту через банковское приложение, что может не понравится покупателям, которые не хотят ждать.

Не любая организация готова работать с самозанятыми

Например, ООО может сдавать в аренду торговые площади только юридическим лицам и принципиально не заключает договор с самозанятым. Ведь в этом случае принимать оплату от самозанятого гражданина без онлайн-кассы попросту нельзя. Но приобретать кассу только ради работы с одним самозанятыми ООО не планирует.

Самозанятый не получит разрешение на деятельность по перевозке пассажиров или лицензию на открытие врачебного кабинета. Есть и другие виды лицензируемые виды деятельности, вести которые могут только ИП. Их перечень указан в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ.

Более высокое доверие и интерес у заказчиков. Некоторые заказчики предпочитают работать только с юрлицами и ИП по безналичному расчету.

Быстрая смена налогового режима в случае превышения лимита по годовому доходу.

Итак, если ИП принял окончательное решение перейти на НПД и все условия для перехода на новый спецрежим соблюдены, ему предстоит сделать два шага.

Как зарегистрировать ИП на НДП?

Если вы только открываете ИП, не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Шаг 1. Зарегистрироваться в ФНС как плательщик НПД

Для действующих ИП регистрация не занимает много времени и возможна несколькими способами:

Через личный кабинет налогоплательщика НПД на сайте ФНС. Потребуется только подать заявление (ч. 2 ст. 5 ФЗ-422).

Через уполномоченную кредитную организацию (у нее должно быть информационное взаимодействие с налоговой). Перечень таких банков опубликован на сайте ФНС. Потребуются данные паспорта и заявление с электронной подписью банка (ч. 5 ст. 5 ФЗ-422).

Налоговая не будет уведомлять ИП, поставлен он на учет в качестве плательщика НПД или нет. Предпринимателю надо сделать это самому с помощью сервиса «Проверить статус налогоплательщика НПД» на официальном сайте ФНС России. Датой постановки на учет считается дата подачи в ФНС соответствующего заявления.

Так как ИП нельзя совмещать НПД с ОСНО и другими спецрежимами, после успешной регистрации, ему необходимо прекратить действие старой системы налогообложения.

Шаг 2. Отказаться от старого налогового спецрежима

При переходе ИП на НПД с УСН, ЕСХН вы направляете уведомление в налоговую по месту ведения предпринимательской деятельности строго в течение 30 дней с момента постановки на учет ИП в качестве плательщика НПД. Как уведомить налоговый орган( лично, по почте, через ЛК ИП), налогоплательщик выбирает сам. Если этого не сделать или сделать с опозданием, то статус самозанятого у ИП сразу аннулируется.

Порядок приема уведомлений о прекращении применения спецрежимов в связи с переходом на НПД отражен в письме ФНС от 30 января 2019 г. № СД-4-3/1520.

Конкретной формы уведомления законом о самозанятых не предусмотрено. Есть только рекомендации, указанные в письме ФНС от 10 января 2019 г. № СД-4-3/101@.

Также новоиспеченный плательщик НПД обязан:

подать налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором, согласно уведомлению, он больше не применяет УСН или ЕСХН;

оплатить страховые взносы за период применения УСН или ЕСХН не позже 31 декабря текущего года.

Перейти на НПД с ПСН ИП вправе только после окончания действия патента, либо после уведомления им налогового органа о досрочном прекращении действия патента.

При переходе на НПД с ОСН уведомление в налоговую посылать не нужно. ИП требуется заплатить НДФЛ и НДС, сдать декларации по этим налогам и зарегистрироваться как плательщик НПД.

Если ИП является плательщиком НДС, то при переходе с общей системы налогообложения в самозанятые есть ряд правил по оплате НДС, описанных в части 7 статьи 15 ФЗ-422. Особенности касаются учета НДС:

Так, суммы НДС, исчисленные с полученных сумм оплаты до перехода на НПД, подлежат вычету в налоговом периоде перехода налогоплательщика НДС на уплату НПД (при наличии документов, свидетельствующих о возврате сумм НДС покупателям (заказчикам) в связи с переходом на НПД). Если ИП переходит на НПД с начала квартала, НДС подлежит вычету в налоговом периоде, предшествующем переходу на НПД.

В свою очередь, суммы НДС, принятые к вычету ИП по товарам (работам, услугам), не использованным для операций, подлежащих налогообложению НДС, подлежат восстановлению в налоговом периоде перехода на уплату НПД. Если ИП переходит на НПД с начала квартала – в налоговом периоде, предшествующем переходу на НПД.

Платит ли ИП на НПД страховые взносы?

После перехода на НПД индивидуальный предприниматель не признается плательщиком страховых взносов. Тогда как на других спецрежимах уплата взносов в фонды осуществляется даже при отсутствии доходов.

Пенсионные взносы ИП на НПД отчисляет по желанию, оплата может быть нерегулярной. Размер отчислений предприниматель определяет самостоятельно. Сумма пенсии в старости будет равна количеству добровольных взносов или социальной (если отчислений не было).

Для информации: чтобы получить год трудового стажа, в ПФР в 2021 году надо перечислить 34 445 рублей.

Обязательных взносов в фонд ОМС не требуется: они уже включены в налог. Медицинскую помощь ИП на НПД имеет право получать в полном объеме.

Какие налоги платит ИП на НПД?

Ставка налогообложения зависит от заказчиков:

при работе с юрлицами она равна 6% от суммы заработка,

при оказании услуг физлицам – всего 4%.

Налог считается с доходов. Уменьшать доходы на расходы нельзя.

Закон освобождает ИП на новом спецрежиме от:

Уплаты налога на доходы физических лиц (т. е. уплаты НДФЛ) с тех доходов, которые облагаются НПД.

Статуса плательщика НДС (налога на добавленную стоимость), за исключением НДС при ввозе товаров на территорию России.

Если у предпринимателя не было дохода в течение налогового периода, он не платит никакие обязательные, фиксированные или минимальные платежи. То есть нет дохода – нет налога. А сумма налога 100 рублей и менее переносится в следующий расчетный налоговый период.

Рассчитывать налог самостоятельно ИП нет необходимости: все делается автоматически в приложении «Мой налог» от ФНС России. Уплата НПД осуществляется там же: ручным вводом данных или с помощью подключенного ежемесячного автоплатежа.

НПД оплачивается каждый месяц не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Первый налоговый период считается со дня регистрации и до конца следующего месяца.

Например, при постановке на учет в январе уведомление о начисленном налоге первый раз поступит до 12 марта, а оплата должна пройти до 25 марта.

Налоговый вычет

После регистрации в качестве плательщика НПД ИП сразу предоставляется единоразовый налоговый вычет в размере 10 тысяч рублей. Этими деньгами ежемесячно гасится часть начисленного налога (нужный процент приложение рассчитывает автоматически), то есть налоговая ставка с доходов от физлиц, уменьшается на 1% (3% вместо 4%), а с доходов от юрлиц – на 2% (4% вместо 6%).

Например, доход ИП за месяц – 10 000 рублей и получен полностью от физических лиц. Значит, налог при ставке 4% составит 400 рублей. Но благодаря бонусу он составит только 300 рублей (3%) – 100 рублей автоматически погасится из бонуса и при этом остаток бонуса уменьшится до 9 900 рублей.

При доходе, полученном только от юрлиц, налог вместо 600 рублей (6%) составит 400 рублей (4%), остаток уменьшится до 9 800 рублей.

Если, например, 6 000 рублей получены от физлиц, а 4 000 рублей от юрлиц, то расчет налога при использовании бонуса такой: берутся 3% от 6 000 рублей (180 рублей вместо 240) и 4% от 4 000 рублей (160 рублей также вместо 240). Вместо 480 рублей ИП заплатит 340 рублей, а остаток бонуса уменьшится на 140 рублей и составит 9 860 рублей.

Как только бонус будет полностью потрачен, налоговые ставки вернутся к стандартным – 4% и 6%.

Отчетность ИП на НПД

В рамках эксперимента по применению специального налогового ИП на НПД, как и самозанятые физлица, освобождены от подачи налоговых деклараций в ФНС. Налоговая самостоятельно исчисляет налог на основании сформированных чеков самозанятого.

Расчет ИП на НПД с заказчиками

ИП на НПД не нужна онлайн-касса. Все свои продажи они проводят через приложение «Мой налог» – на каждую продажу обязательно в момент расчета оформляется электронный чек, который пересылается заказчику.

Оплата за услуги может быть получена как наличным, так и безналичным способом. Главное – отражать все полученные доходы в момент расчета. В ряде случаев закон (ч.

3 ст. 14 ФЗ-422) разрешает это делать спустя некоторое время, но не позднее 9-го числа месяца, следующего за расчетным (например, при доходах, поступивших банковским переводом на расчетный счет).

При поступлении денег в иностранной валюте, согласно налоговому кодексу, их надо пересчитать по курсу ЦБ РФ на день получения и указать в кассовом чеке рубли.

ИП на НПД могут принимать деньги четырьмя способами:

на карту физлица;

на электронный кошелек;

на расчетный счет переводом или через эквайринг (если расчетный счет уже есть, надо поинтересоваться у банка, работает ли счет с ИП на НПД).

Статус плательщика НПД уменьшает для ИП налоговое бремя, избавляет от сдачи отчетности и применения кассы. Если вы являетесь самозанятым физлицом и планируете получить статус ИП, то разобраться в вопросе как зарегистрировать ИП вам поможет наша статья.

Когда ИП потребуется онлайн-касса?

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает под НПД, ему тоже нужно будет внести коррективы в работу.

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т. д.

Касса Лайтбокс предлагает большой выбор моделей. Купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

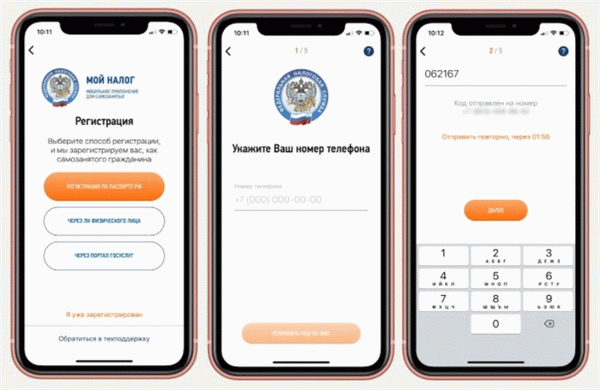

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

- выберите пункт «Регистрация по паспорту РФ»;

- впишите номер мобильного;

- введите код из sms, который придет на упомянутый телефон;

- отметьте регион;

- отсканируйте страницу паспорта с фото: для этого нужно направить камеру на документ и нажать «Распознать»;

- убедитесь в корректности считанной информации: все верно – жмите «Подтвердить», заметили ошибки – «Распознать снова»;

- добавьте или сделайте снимок, подтверждающий вашу личность;

- нажмите кнопку «Подтверждаю» для завершения регистрации.

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

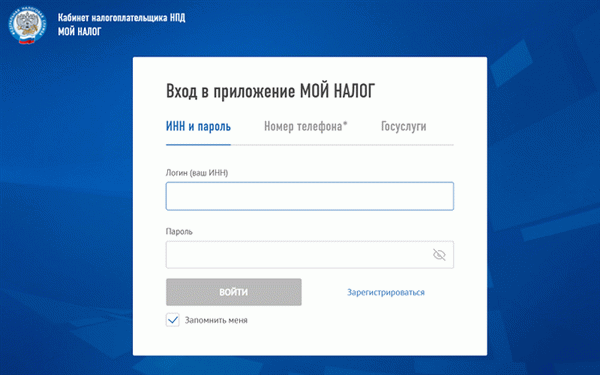

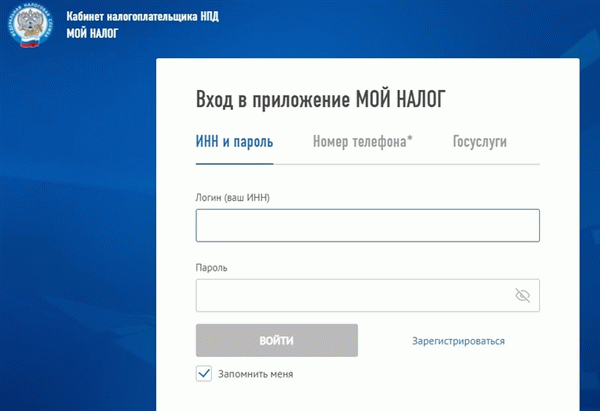

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима.

Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию.

Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

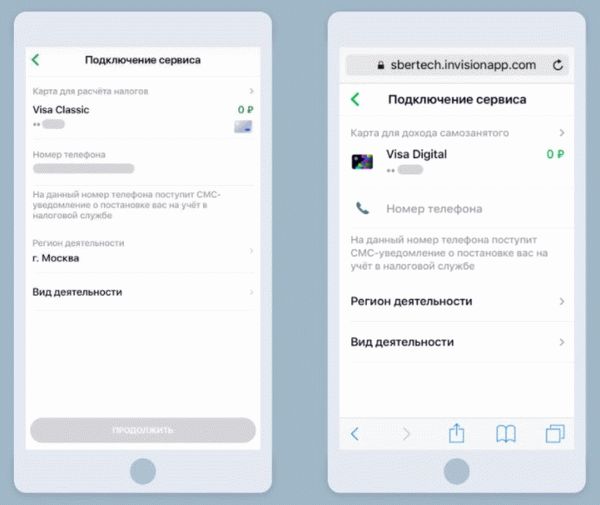

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.