- Как убедиться в юридической чистоте банка?

- Какие вклады подлежат страхованию

- Суммы компенсаций

- Стандартная компенсация

- Повышенная компенсация

- Особенности страхования вкладов в иностранной валюте

- Как узнать, застрахован ли вклад в валюте

- Как получить страховую выплату

- Что такое АСВ

- Основные функции и реквизиты АСВ

- Как АСВ страхует деньги вкладчиков

- Что признают страховым случаем

- Какие банки участвуют в ССВ

- Комментарии: 3

- Отменить ответ

- Варианты определения членства банка в системе

- Посещение отделения

- Поиск информации в интернете

Страховая компенсация имеет строго ограниченный размер, равный 1,4 млн рублей на 1 гражданина. В нее входят все вклады и депозиты, которые были размещены в данном банке. К выплате назначается изначально размещенная сумма, а также начисленные проценты.

Страхованию подлежат и рублевые, и валютные депозиты. Денежное возмещение производится только в российских рублях согласно курсу, действующему на момент возникновения страховых обязательств. Центробанк РФ лишает лицензии банковские организации в следующих случаях:

- Обеспеченность капиталом стала менее 2%;

- Размер собственных средств банка упал ниже минимального порога уставного капитала;

- Банком игнорируются требования о своевременной балансировке уставного капитала и собственных активов;

- Центробанк обнаружил ложные данные, посредством которых была получена лицензия;

- Присутствие недостоверных сведений в отчетности;

- Ежемесячный отчет задерживается банком более чем на 15 дней;

- Кредитная организация ведет деятельность, не обозначенную разрешением;

- Неисполнение судебных решений, касающихся требований о взыскании денег с депозитов вкладчиков, в отведенный срок;

- Прочие основания.

Если объем вкладов превысил сумму в 1,4 млн рублей, оформляется список таких клиентов, где учитываются также денежные средства от индивидуальных предпринимателей. После процедуры реализации активов и имущества кредитной организации, за счет полученных денег назначаются дополнительные выплаты. Однако подобная ситуация случается очень редко.

Бывает так, что небольшая финансовая компания не желает отчислять в ФОСВ дополнительные взносы, поэтому не участвует в ССВ. Однако продолжает работать с вкладами граждан, обещая высокие ставки. В итоге клиент лишается своих сбережений, так как они не были застрахованы.

Как убедиться в юридической чистоте банка?

Если гражданин решил положить собственные сбережения на хранение в банк, необходимо обязательно убедиться в его надежности и выяснить, является ли финансовая организация участником системы страхования вкладов (ССВ). Особо актуален данный момент в отношении программ коллективного страхования, так как лишь 900 банков входят в состав указанной страховой системы. Проверить данные сведения можно при помощи следующих способов:

- Посетить официальный ресурс выбранного банка. Раздел «Информация» («О банке») предоставит исчерпывающую информацию;

- Совершить звонок на телефон горячей линии и задать интересующий вопрос оператору;

- Посетить банковское учреждение. Необходимые данные должны быть размещены на стендах.

Также можно позвонить в ACB по номеру телефона: 8-800-200-08-05. Необходимые данные содержит официальный сайт этой организации. Нужно выбрать пункт «Перечень участников ССВ».

Кроме этого на ресурсе представлен список банков, лишенных лицензии и возможности сотрудничества с ФОСВ. Однако самым надежным вариантом считается обращение к информационным базам официального ресурса ЦБ РФ. Необходимо действовать согласно следующей инструкции:

- Зайти на официальный сайт Центробанка.

- Выбрать раздел «Информация по кредитным организациям» в меню справа.

Работать с данным сайтом довольно легко: на главную страницу можно зайти в любое время суток, к информации обеспечен круглосуточный доступ. Благодаря непрерывному ежедневному обновлению пользователь остается в курсе самых последних событий. Здесь представлены сведения наиболее востребованных разделов: финансовые рынки, кредитные истории, экономические исследования и прочее.

Какие вклады подлежат страхованию

Для защиты капитала граждан, размещаемого в банках, ФЗ № 177 от 23 декабря 2003 внедрил систему страхования вкладов (ССВ). Она гарантирует возврат средств по следующим вкладам в валюте и рублях:

- до востребования;

- срочные депозиты;

- зарплатные, пенсионные, стипендиальные счета, привязанные к картам;

- номинальные счета, открытые попечителями (опекунами) на имена их подопечных;

- счета эскроу для сделок по купле-продаже

- недвижимости.

Застрахованы не только накопления, но и проценты. Они рассчитываются за весь срок хранения средств на валютном вкладе вплоть до даты страхового случая.

Суммы компенсаций

Если банк лишается лицензии или получает мораторий на выполнение кредиторских обязательств, в результате чего не может вернуть суммы со счетов, Агентство по страхованию вкладов (АСВ) возмещает гражданам ущерб.

Стандартная компенсация

На начало 2021 года стандартный размер выплат в одной кредитной организации и на одного вкладчика равен 1,4 млн ₽. Даже если на нескольких вкладах у гражданина хранилось больше средств, АСВ возвратит лишь 1,4 млн в российской валюте.

Когда застрахованные депозиты находятся в нескольких банках, выплаты рассчитываются отдельно для каждого финучреждения.

Повышенная компенсация

С 2020 года размер компенсации увеличен до 10 млн ₽. Правило относится к физлицам, которые:

1. Временно разместили крупные суммы на депозитах ввиду жизненных обстоятельств.

2. Открыли обособленный вклад.

В первом варианте это ситуации, когда гражданин получил деньги:

- от продажи своей недвижимости;

- по наследству;

- в виде социальных выплат;

- в качестве компенсации вреда здоровью, имуществу;

- по решению суда.

Средства должны быть внесены безналичным путем на вклад в течение 3 месяцев до даты страхового эпизода. После компенсация не превысит 1,4 млн ₽.

Пример. В ноябре 2020-го Сергей получил на застрахованный счет 5 млн ₽ от продажи дома и 7 млн ₽ по наследству, а в декабре лицензию банка аннулировали. Гражданину возвратят 10 млн ₽. При отзыве лицензии в марте 2021 года будет выплачено только 1,4 млн ₽.

Если Сергей держал средства, в том числе с повышенным лимитом компенсаций, на нескольких счетах в одном банке, он все равно получит по ним не более 10 млн ₽.

Ко второй группе случаев относится открытие целевых счетов эскроу, обслуживающих сделки по недвижимости, договоры долевого строительства. Повышенный лимит по ним учитывается отдельно. Так, если клиент держал средства на вкладе с максимальной суммой компенсации и эскроу-счете, ему могут вернуть до 20 млн ₽.

Особенности страхования вкладов в иностранной валюте

Компенсации по валютным вкладам выплачиваются в рублях независимо от того, в долларах, евро или фунтах открывался застрахованный счет. Расчет происходит по курсу ЦБ РФ на дату страхового эпизода.

Как узнать, застрахован ли вклад в валюте

Как и в случае с рублевыми депозитами, при открытии валютного счета не нужно подписывать отдельный договор на защиту от рисков. Средства автоматически застрахованы с момента, когда банк внесен в реестр системы страхования вкладов.

Проверить, является ли финучреждение участником АСВ, можно на его официальном ресурсе. Так, Райффайзен Банк включен в реестр с 2005 года, на сайте размещены ответы на частые вопросы по вкладам в целом, их страхованию и налогообложению.

Как получить страховую выплату

В 2021 действуют базовые условия получения страховки по вкладу. Через 14 дней после наступления страхового случая необходимо в банке-агенте заполнить заявку на компенсацию по вкладу. За день до выплат АСВ доводит до сведения клиентов на сайте и в СМИ, в какое именно финучреждение обратиться.

Средства выдаются наличными или перечисляются на счет. Компенсацию по валютным и рублевым депозитам граждане вправе получить в течение 2 лет.

Чтобы защитить накопления от рисков, рассмотрите вклады в Райффайзен Банке. Клиентам доступны депозиты в национальной и зарубежной валюте, застрахованные по программам обязательного и добровольного страхования. Дополнительную информацию по государственному страхованию вкладов можно узнать на сайте или у специалистов банка.

Что такое АСВ

Агентство по страхованию вкладов — это государственная корпорация, созданная для защиты интересов банковских вкладчиков — физических лиц, ИП, малого бизнеса и НКО социально направленности. Есть предпосылки, к распространению системы страхования на средний и крупный бизнес. Такие инициативы давно поступали, но механизм еще не до конца проработан и не утвержден.

- Что такое АСВ

- Основные функции и реквизиты АСВ

- Как АСВ страхует деньги вкладчиков

- Что признают страховым случаем

- Какие банки участвуют в ССВ

На конец 2021 года более двух третей малых предприятий из госреестра находилось под защитой АСВ. Значит, не только у частных лиц, но и у бизнеса повышается доверие к российской банковской системе.

Агентство страхования вкладов начало работу в 2004 году. Тогда страховались только деньги частных лиц на сумму до 100 000 рублей. С декабря 2017 года размер страховой выплаты увеличен до 1,4 млн рублей. Такой лимит сохранен и в 2022 году, хотя некоторые критики давно выступают за то, чтобы поднять лимит.

В органах управления Агентства страхования вкладов есть представители Банка России и Правительства РФ.

Основная цель АСВ — страховать суммы на счетах и вкладах в российских банках независимо от того, в какой валюте они открыты — рубли, доллары, евро или в любой другой.

Каждый вкладчик или представитель малого бизнеса с помощью АСВ может вернуть 1,4 млн рублей, а в отдельных ситуациях и до 10 млн. Все суммы и условия для получения повышенной компенсации указаны в Федеральном законе № 177.

При взаимодействии с банками АСВ для вкладчиков выступает страховщиком, а обслуживающий банк — страхователем. По сути, Агентство — это государственный гарант между банком и вкладчиком, который поддерживает доверие к российской банковской системе и защищает интересы вкладчиков.

Благодаря действиям АВС в РФ увеличился объем капиталов, которые физлица, ИП и малый бизнес готовы хранить в банках. Объем средств частных лиц, находящихся в банках, с 2013 по 2021 год вырос в 2,5 раза.

Основные функции и реквизиты АСВ

- конкурсного управляющего для финансовых организаций, которые проходят процедуру банкротства;

- санатора или руководителя финансового оздоровления для банков, НПФ и страховых компаний;

- организатора торгов по продаже имущества ликвидируемых банков, страховых компаний или НПФ;

- хранителя пенсионных накоплений граждан, которые застрахованы системой обязательного пенсионного страхования;

- контролера по перечислению участниками взносов в Фонд обязательного страхования вкладов;

- участника проведения мер по предупреждению банкротства системно значимых банков РФ.

Как АСВ страхует деньги вкладчиков

Чтобы деньги на вкладе или банковском счете физлица, ИП или малого бизнеса были застрахованы, банк должен быть участником системы страхования вкладов. Никаких других условий нет. Вкладчику или владельцу счета не надо платить страховые взносы банку, АСВ или заключать дополнительные соглашения.

Важный нюанс — в одном банке застрахованы только суммы до 1,4 млн рублей. Если денег больше, АСВ гарантированно вернет только эту сумму. Остальные накопления можно потерять. Это следует учесть при оформлении вклада или при хранении на счетах сумм сверх установленного лимита. Подробнее о том, как обойти ограничения системы страхования.

Учитывайте и суммы процентов. Если все накопления на счетах, банковских картах и вкладах вписываются в 1,4 млн рублей, их удастся вернуть.

- дифференцированные взносы банков. Эти взносы никак не влияют на размер вклада или проценты по нему. Банки платят суммы из собственных средств, но в зависимости от суммы размещенных вкладов и остатков на счетах;

- имущественный взнос Банка России;

- проценты от инвестиционной деятельности фонда. При этом направления вложений строго регламентированы и контролируются Банком России.

Если АСВ не хватает денег для выплаты компенсаций, оно обращается к Центробанку и получает кредит. Агентство со временем возвращает эти кредиты. По словам руководителя АСВ госкорпорация планирует полностью рассчитаться с долгами до конца 2026 года.

Дальше агентство планирует работать только на самообеспечении. Вероятно план будет реализован, так как зачистка банковского сектора практически завершена, а отзывов лицензий и мораториев В 2021-2022 году стало значительно меньше, чем 5-7 лет назад.

Что признают страховым случаем

- у банка отозвали лицензию;

- Банк России ввел мораторий.

Такие ситуации случаются, когда банк разорен или у него возникли серьезные финансовые трудности.

И в первом, и во втором случае возвратом средств клиентам и вкладчикам займется АСВ. Деньги вернут в офисе агентства, через банки-агенты или по почте. Подробнее о том, как получить компенсацию, и как устроена система страхования вкладов.

За годы работы АСВ система страхования видоизменялась. Появились особые условия для тех, кто открывает счета эскроу для сделок с недвижимостью или для участия в долевом строительстве. На таких счетах защищены накопления до 10 млн рублей.

Но если денег на счете будет больше или счетов открыто несколько, через АСВ гарантированно вернут только 10 млн рублей. На остальные суммы можно претендовать в судебном порядке после реализации активов обанкротившегося банка.

Кроме того, на повышенную выплату также могут рассчитывать клиенты в особых жизненных обстоятельствах. Если, например, поступили деньги в наследство, от продажи имущества, по договору гранта или некоторым другим условиям. Однако претендовать на компенсацию до 10 млн рублей удастся, только если сумма поступила на счет в течение трех месяцев до отзыва у банка лицензии или введения моратория.

А также должны быть подтверждающие документы.

Какие банки участвуют в ССВ

На 12 мая 2022 года к АСВ подключено 642 участника. Общее число участников с учетом НПФ и страховых компаний достигает 1015.

По российскому законодательству банки не имеют право привлекать деньги населения без специальной лицензии Центробанка. Поэтому, если лицензия есть, значит деньги на счетах клиентов и вкладчиков защищены на сумму до 1,4 млн рублей.

На июнь 2022 году АСВ ведет процедуру оздоровления в 13 финансовых учреждениях. Начиная с 2008 года, Агентство завершило санацию в 56 российских банках.

Трем российским банкам запрещено привлекать вклады от населения. Это «Азия-Инвест Банк» (АО), РНКО «ПРОМСВЯЗЬИНВЕСТ» (ООО) и АО РОСЭКСИМБАНК.

Лицензия на привлечение вкладов от физических лиц выдана 302 российским банкам. Еще 337 банков находится в процессе ликвидации. С 2004 по 2022 год Агентство проводило 739 ликвидационных процессов. 404 процедуры уже завершены к июню 2022 года.

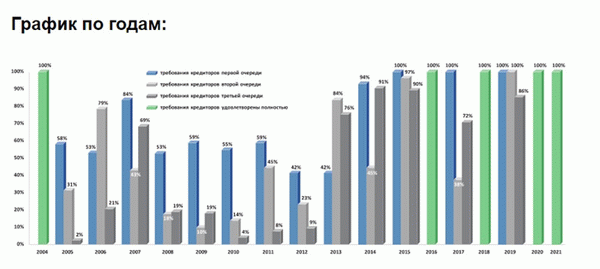

График исполнения обязательств перед кредиторами по данным АСВ в период с 2004 по 2021 год

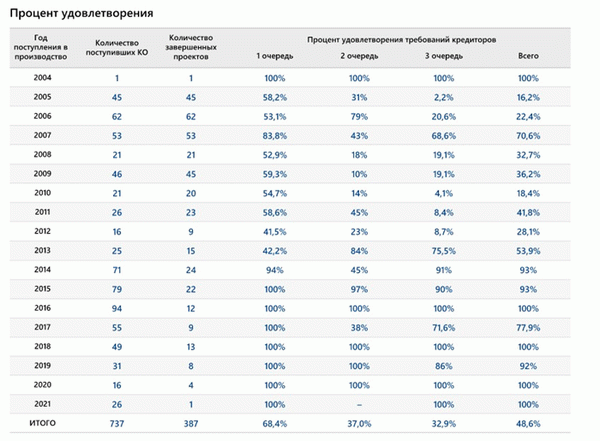

Процент удовлетворения требований кредиторов на сайте АСВ с 2004 по 2021 год

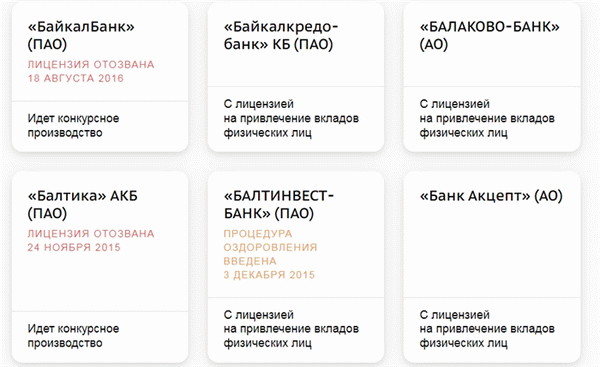

На официальном сайте АСВ к каждому банку дано краткое описание, что на данный момент происходит с компанией. Если отозвана лицензия или введена процедура оздоровления — это написано ниже под наименованием. Таким способом можно легко проверить, стоит ли сейчас оформлять вклад в выбранном банке, и будут ли застрахованы деньги на счетах.

Отображение информации о банке-участнике на сайте АСВ

- общая сумма обязательств по страховым случаям — 2,06 трлн рублей.

- общее число вкладчиков, которые уже получили право на выплату — 9,9 млн человек.

- завершена выплата по размещенным вкладам в 219 банках.

- продолжается выплата в 325 банках.

- действует временная амнистия в одном банке.

Информация о ходе возмещения выплат по всем российским банкам, в которых наступил страховой случай, опубликована по ссылке.

Комментарии: 3

Вы лучше напишите сколько вкладчикам банков отказала в выплатах АСВ .Люди открывают вклад вносят деньги ,а АСВ отказывает в ваплате с формулировкой была произведена техническая запись,забалансовые вкладчики дурить общей за столько лет хорошо научились.

Застрахованы ли в банке , входящем в ССВ , накопительные счета?

Уважаемый Андрей, да, банковские счета физлиц застрахованы в государственной системе страхования вкладов.

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Варианты определения членства банка в системе

Есть специальный реестр, по сути – большой список с наименованиями банков. Чтобы узнать, входит ли банк в систему страхования вкладов, можно воспользоваться несколькими методами.

Посещение отделения

Для начала вам необходимо посетить несколько разных банков, сравнить их предложения и депозитные программы, после чего сформировать небольшой список из пары-тройки наиболее подходящих.

Затем в каждом из них уточнить, принимает ли банк участие в системе. Подобная информация как правило находится в свободной доступе и на видном для посетителей месте, как гордость и гарантия надежности организации.

Увы, как показывает практика, такая информация есть в свободном доступе не у каждого банка. Поэтому придется тратить время и задавать банковским работникам интересующие вопросы. В этом случае поможет другой метод, как заполучить список банков в системе страхования вкладов.

Поиск информации в интернете

Суть метода заключается в переходе на сайт Агентства страхования вкладов в интернете, где содержатся все нужные сведения. Сведения также можно получить из средств массовой информации, в которых периодически публикуются подобные новости.

В частности, в изданиях «Вестник Банка России» и «Российская газета» АСВ публикует информацию о банках-членах системы, так что при желании найти информацию можно здесь.

Минус метода лишь один – издания публикуются редко, поэтому в плане оперативности и актуальности получения сведений пока что выигрывает именно сайт АСВ. Просто перейдите по адресу asv.org.ru.

После проверки можно смело доверять свои сбережения выбранному банку и не бояться за последствия. В любом случае по закону все банки обязаны принимать участие в системе.