Индивидуальный инвестиционный счет (ИИС) — это специальный брокерский счет. По сути брокер или управляющая компания открывает физлицу два счета. На один счет инвестор вносит деньги, и именно по нему получает инвестиционный вычет.

На второй счет он приобретает ценные активы (акции, облигации, валюты, драгметаллы и прочие финансовые активы), которыми потом торгует.

Государство участвует в развитии инвестирования в России и поддерживает частных инвесторов налоговыми льготами в виде инвестиционных вычетов. За счет этой поддержки инвесторы могут приумножить свой доход или сэкономить на налогах. Это зависит от типа выбранного вычета, о чем мы подробно расскажем ниже.

Кроме того, налог с прибыльных сделок на ИИС нужно уплачивать только после закрытии счета, а не ежегодно. Поэтому, за счет отложенной уплаты налога прибыль можно реинвестировать или просто копить на счете.

Существуют особенности, отличающие ИИС от обычного брокерского счета. Их необходимо знать и учитывать при планировании инвестиций. Чтобы пользоваться налоговыми льготами по ИИС, необходимо соблюдать несколько правил:

- Открыть индивидуальный инвестиционный счет имеет право только налоговый резидент РФ (проживающий на территории России более 183 дней за 12 месяцев, идущих подряд). Данное условие не распространяется на госслужащих и военных, которые работают за границей. Эти категории граждан всегда относятся к налоговым резидентам РФ.

- Договор на использование ИИС заключается минимум на три года. Кроме того, вы не должны снимать деньги со счета. Вы можете только покупать и продавать свои активы, иначе право на вычет теряется. А если уже получили возврат НДФЛ, деньги придется вернуть государству.

- Максимальная сумма, которую разрешено вносить на ИИС за год — 1 млн рублей. Деньги можно вносить, как вам удобно — разово или частями.

- ИИС — это рублевый счет, другие валюты к зачислению не принимаются.

- На ваше имя может быть открыт только один инвестиционный счет.

В дальнейшем вы можете переводить ИИС от одного брокера к другому, можете закрывать и вновь открывать, но иметь несколько счетов одновременно запрещено. Исключение — перевод ИИС от одного брокера к другому. При условии, что после открытия нового счета активы со старого счета должны быть переведены в течение 30 дней.

Когда возникает необходимость перевести ИИС другому брокеру, следует внимательно изучить правила перевода, чтобы избежать потерь.

При переводе ИИС со всеми активами новому брокеру, нужно обязательно передать документы, подтверждающие расходы на приобретение этих активов. В противном случае брокер удержит налог со всего дохода, если вы их продадите. Ведь брокер не знает закупочной стоимости.

Запросите у прежнего брокера и передайте новому:

- брокерский отчет;

- выписку по счету депо с момента покупки до момента перевода бумаг;

- оригинал или копию договора на ведение счета.

Если вы этого не сделали, то можете подать в налоговый орган декларацию 3-НДФЛ за год, в котором закрыли ИИС и приложить к ней:

- отчет и выписку по счету депо старого брокера;

- отчет текущего брокера от даты перевода ценных бумаг до момента их продажи.

Так вы сможете уменьшить налоговую базу на расходы на покупку ценных активов у прежнего брокера.

Типы инвестиционных вычетов

Законодатели предлагают инвесторам, работающим с ИИС, налоговые вычеты двух типов на выбор:

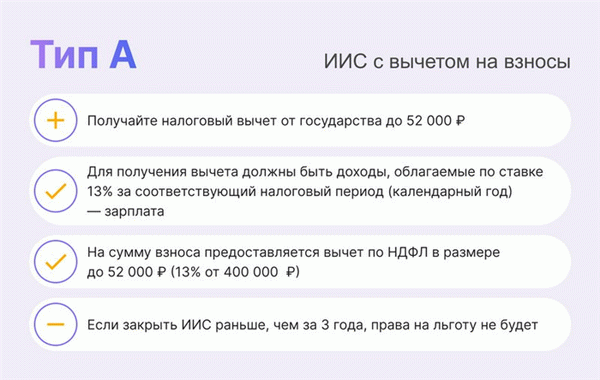

Вычет по ИИС тип А — на денежные взносы. Его еще именуют ИИС-1. Государство вернет вам 13% или 15% (зависит от ставки налога на ваш доход) от той суммы, которую вы внесли на счет в отчетном году.

Вычет типа А ограничивается суммой в 400 тыс. рублей. Это значит, что если вы пополните счет на 1 млн рублей, то вычет будет равен 400 тыс.

рублей, а сумма к возврату составит 52 или 60 тысяч рублей соответственно.

Кроме того, нужно учитывать, что сумма налога, заявленная к возврату, не может быть больше, чем сумма НДФЛ, уплаченная вами за тот же год.

Например, за год вы внесли на ИИС 400 тыс. рублей, а ваш налогооблагаемый доход за тот же год составил 300 тыс. рублей. По закону вам положена максимальная сумма вычета в 400 тысяч и возврат 13%, то есть 52 тыс. рублей. Но вернуть вы сможете только 39 тыс. рублей. (300 тыс. * 13%).

Вы можете получать вычет типа А ежегодно по мере пополнения ИИС или сразу за три прошедших года, но нет более.

Как клиент НДФЛка.ру вернул налоги за три года через 7 дней

В марте 2020 года Сергей открыл ИИС и положил на него 500 тыс. рублей, в 2021 году внес еще 400 тыс. рублей, а в 2022 году — 500 тысяч. Сергей не получал налоговый вычет ежегодно, а решил заявить сразу за три года — с 2020 по 2022.

Согласно справке 2-НДФЛ, выданной по месту работы, клиент получил зарплату:

за 2020 год — 650 тыс. рублей;

за 2021 год — 720 тыс. рублей;

за 2022 год — 800 тыс. рублей.

Таким образом, доход Сергея за три года составил 2,17 млн рублей, налог с его зарплаты поступил в бюджет в сумме 282,1 тыс. рублей (2,17 млн * 13%).

Общая сумма взносов на ИИС за три года — 1,4 млн рублей. Допустимая сумма налоговых вычетов 1,2 млн рублей (400 тыс * 3 года). Следовательно, Сергей вернет 156 тыс. рублей (1,2 млн * 13).

Специалист заполнил и отправил в ФНС налоговые декларации за 2020, 2021 и 2022 годы. С услугой от НДФЛка.ру «Быстровычет» деньги на на счет клиента поступили через неделю.

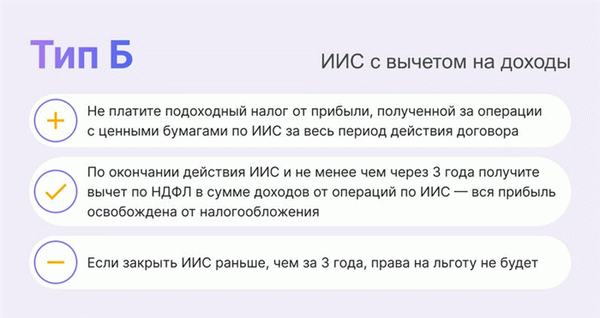

Вычет типа Б по ИИС — на полученную прибыль. Этот вариант дает возможность полностью освободить инвестиционную прибыль от налогов. Напомним условие для получения права на вычет — ИИС должен работать минимум три года, и вы никогда не получали вычет типа А. Такой вычет предоставляется только после закрытия счета и не ранее, чем через три года.

Как выбрать тип вычета по ИИС

Вам нужно определиться с видом вычета, чтобы извлечь наибольшую налоговую выгоду. Это можно сделать в начале работы ИИС, в середине или после его закрытия.

Вычет типа А — это гарантированный доход инвестора. Даже если вы понесете убытки, то все равно получите 13% или 15% от суммы вложений в пределах 400 тыс. рублей.

Этот вариант подходит для тех инвесторов, которые работают по найму или получают другие доходы, входящие в основную налоговую базу. Суть льготы заключается в том, что вы возвращаете налоги, которые раньше уплатили со своих доходов.

Пользоваться вычетом типа А выгоднее тем инвесторам, кто за год вносит на ИИС небольшие суммы — до 400 тыс. рублей. Если же вы вносите на счет 1 млн рублей в год, то лучше выбрать тип Б. В этом случае вся фактическая прибыль не будет облагаться налогом. То есть, получив прибыль 400, 500 или даже 600 тыс. рублей не придется платить налог.

Вычет по ИИС типа Б выгоднее для тех инвесторов, чей доход (кроме дивидендов) превышает 400 тыс. рублей.

Например, за три года прибыль от продажи акций — 1,5 млн рублей, а на счет внесено 3 млн. рублей. Вычет типа Б полностью освободит прибыль от НДФЛ на 195 тыс. рублей (1,5 млн * 13%), тогда как вычет типа А вернет на счет 156 тыс. рублей (1,2 млн. * 13%).

Вдобавок, вычет по ИИС тип Б единственный вариант для тех, кто не платит НДФЛ по ставке 13% или 15%. Например, для индивидуальных предпринимателей на упрощенной системе налогообложения или для тех, кто не имеет официального дохода.

Если вы уверены в положительном результате инвестиций и рассчитываете на серьезный доход, целесообразнее выбрать тип Б. Тогда после закрытия ИИС брокер не удержит с вас налоги, и вы получите прибыль в полном объеме.

Если вы не работаете и не платите НДФЛ, то вам доступен налоговый вычет с ИИС типа Б. Ведь вам нечего возвращать, а так ваша прибыль будет полностью освобождена от налога.

Если вам сложно определиться с вычетом сразу, можно отложить решение на три года, когда станет очевидной доходность вашего портфеля. Если вы выбрали тип А, то учтите, что его финансовая привлекательность за три года может снизиться. Например, часть денег может быть съедена инфляцией.

Поэтому, выгоднее возвращать налоги ежегодно, чем разово за весь срок действия счета.

Выбор НДФЛка.ру между взносами и полученной прибылью

Олег С. инвестирует на ИИС больше трех лет и планирует закрывать счет. Все еще не определившись с видом вычета, он обратился к нам за помощью. Налоговый эксперт проанализировал доходы клиента и рассчитал налоговую выгоду.

Олег открыл ИИС 2020 году. С 2020 по 2022 годы он вносил на счет по 1 млн рублей. Клиент официально работает и уплачивает 132 600 рублей НДФЛ за год. От торговли ценными бумагами за три года получена прибыль в сумме 1,4 млн рублей.

С 2020 по 2022 годы сумма дохода по ИИС оказалась выше суммы взносов на счет. Очевидно, что клиенту выгоднее воспользоваться вычетом по прибыли (тип Б), так как НДФЛ от полученной прибыли = 182 тыс. рублей (1,4 млн * 13%), а налоговый возврат от взносов на счет = 156 тыс. рублей (1,2 * 13%).

Если бы Олег выбрал вычет типа А, то он вернул бы на счет 156 тыс. рублей, что позволяет уплаченный в бюджет НДФЛ. Но с полученной прибыли ему бы пришлось заплатить 182 тыс. рублей.

Как получить налоговый вычет по ИИС

Для одних видов доходов налоговым агентом является брокер. Он рассчитывает и удерживает НДФЛ с ваших доходов и отчитывается перед ФНС. Некоторые доходы инвестор должен декларировать самостоятельно и уплачивать налоги.

Вычет типа А по ИИС можно оформить только через ФНС, брокер его не предоставляет. Инвестор сам заполняет и подает декларацию 3-НДФЛ и документы, подтверждающие зачисление денег на счет.

С 01.01.2021 года с помощью вычета типа А по ИИС разрешается возвращать налоги, уплаченные с доходов, входящих лишь в основную налоговую базу. К таким доходам относится заработная плата, проценты по банковским вкладам, доходы от продажи имущества и другие.

В основную налоговую базу с 2021 года не входят доходы:

- от выигрышей в азартные игры и лотерей;

- от операций с ценными бумагами и производными финансовыми инструментами ( в том числе на ИИС) и т.д.

Вычет типа Б по ИИС можно получить у брокера, а также в своей налоговой инспекции. В ФНС можно подавать на вычет в течение трех лет после закрытия счета.

Получение вычета по ИИС через брокера. До того, как брокер выплатит доход и удержит НДФЛ, подайте ему справку из ФНС, что вы раньше не получали вычет типа А. Налоговый орган выдаст справку в течение 30 дней, после того, как вы подадите заявление с приложением копии договора на обслуживание ИИС.

Получение вычета по ИИС через ФНС. При отсутствии справки из налоговой, брокер будет вынужден удержать НДФЛ с ваших доходов. Возвращать налог придется с помощью декларации.

Вопрос индивидуального предпринимателя эксперту НДФЛка.ру

Может ли ИП использовать налоговый вычет с ИИС, если помимо основной деятельности он инвестирует в ценные бумаги?

Сам счет вправе открыть любой человек, имеющий статус налогового резидента РФ. Это может быть наемный работник, безработный, студент, пенсионер, военный, индивидуальный предприниматель и другие.

Однако, при использовании ИИС не всем доступны налоговые льготы, так как из бюджета можно вернуть только ранее уплаченный вами НДФЛ.

Чтобы претендовать на инвестиционный вычет типа А предприниматель должен применять общую систему налогообложения и платить налог на доходы со своей деятельности.

Многие предприниматели выбирают более простые налоговые режимы, например упрощенку или патент, где вместо НДФЛ уплачивают другие налоги. Именно поэтому предпринимателям на спецрежимах, имеющих ИИС, доступен налоговый вычет типа Б.

Документы для вычета по ИИС

Для оформления инвестиционных вычетов требуется комплект документов, который будет формироваться в зависимости от типа вычета и способа получения.

Инвестиционный вычет типа А нужно оформлять в налоговой инспекции по месту вашего учета. Для этого необходимо подготовить следующие документы:

- заполненную налоговую декларацию 3-НДФЛ за соответствующий налоговый период;

- справку по форме 2-НДФЛ о доходах и уплаченных налогах (за год, который вы указываете в декларации);

- копию договора на ведение ИИС (взять у брокера или в управляющей компании);

- платежные документы, подтверждающие внесение денег на ИИС (взять в банке) или брокерский отчет о движении средств на счете (взять у брокера или в управляющей компании)

Если вы предпочли вычет типа Б, то для оформления через брокера или УК нужны:

- Заявление на имя брокера (УК) от владельца ИИС.

- Справка из налоговой о том, что вы раньше не применяли вычет типа А по этому ИИС и не получали налоговый возврат.

Через налоговую вычет по ИИС типа Б оформляется путем подачи декларации 3-НДФЛ с приложением справки 2-НДФЛ от брокера. Обратиться в ФНС за возвратом налога нужно по окончании года, в котором вы закрыли счет.