- Кто может стать самозанятым

- Общие требования

- Процедура регистрации в качестве самозанятого

- Механизм работы самозанятого с клиентом

- Как рассчитать и когда платить налог

- Налоговая база

- Налоговые ставки

- Сроки и способы оплаты

- Налоговый вычет

- Плюсы и минусы налогового режима

- Какие налоги нужно будет платить самозанятым

- Частые вопросы

- Что такое налог для самозанятых?

- Кто может стать самозанятым?

- Как определяется налоговая ставка?

- До какого времени продлится эксперимент с НПД?

- Комментарии: 0

- Отменить ответ

- ⏱ Время прочтения — 6 минут

- Зачем оформлять самозанятость

- ► Скачайте и установите приложение «Мой налог» на мобильный телефон

- ► Зарегистрируйтесь

- ► Выберите вид деятельности

- ► Привяжите карту

- Что делать, когда заказ выполнен

- Потеря статуса самозанятого и почему об этом нужно сообщить заказчикам

- HeadHunter

- Новости и статьи

- Сервисы для соискателей

- Молодым специалистам

- Виды деятельности, недоступные для самозанятых в 2022 году

- Как оформить самозанятость: инструкция по регистрации

- Как бизнесу работать с самозанятыми: риски и преимущества

- Какие признаки указывают на то, что самозанятый по факту является наёмным работником

Понятия самозанятости в законодательстве нет. Есть специальный налоговый режим “Налог на профессиональный доход”, который описан в законе № 422-ФЗ от 27.11.2018. Физических лиц, которые на него перешли и стали платить такой налог (для краткости НПД), называют самозанятыми.

Самозанятость – это особый налоговый режим для людей, которые работают сами на себя, не имеют работодателя, не нанимают работников по договорам.

На момент написания статьи всего 23 региона подключились к эксперименту по введению этого налогового режима. Пока не обязаны это сделать все остальные территории РФ. Срок действия эксперимента – до 2028 года.

В течение этого времени в закон не будут вноситься изменения в части налоговых ставок и предельных сумм дохода. Регистрация в качестве самозанятого или переход с одного налогового режима на другой – дело добровольное. Главное – отвечать требованиям закона.

Официального списка видов деятельности, которые подпадают под действие закона, нет. На сайте налоговой службы даны примеры, когда налогоплательщики могут оформить спецрежим. Но они не ограничиваются только этим перечнем. НПД платят и при других видах деятельности, если они не подпадают под ограничения.

Например, можно заняться:

- типографскими услугами;

- уходом за детьми, пожилыми людьми или больными;

- репетиторством;

- помощью по дому и пр.

Кто может стать самозанятым

Основные формы самозанятости:

- Частное (физическое) лицо без ИП.

- Самозанятый ИП.

Общие требования

Гражданин РФ или стран ЕАЭС может стать плательщиком НПД, если:

- Осуществляет свою деятельность на территории РФ из списка участвующих в эксперименте. Причем человек может либо сам находиться в таком регионе, либо выполнять работы для физических лиц и компаний из таких регионов. Оформление самозанятости доступно и гражданам Беларуси, Армении, Киргизии и Казахстана, если они сотрудничают с заказчиками из российских областей, где действует спецрежим.

- Ведет свою деятельность один, без привлечения наемных работников.

- Возраст – с 14 лет при условии согласия родителей, эмансипации или регистрации брака. С 18 лет дополнительных условий нет.

- Доход не превышает 2,4 млн рублей в год. При этом неважно, ежемесячно самозанятый получает выручку или нет. Нет дохода – нет налога.

- Получает доход только в денежной форме.

Законом установлены виды деятельности, занятия которыми не позволяют человеку получить статус самозанятого:

- реализация подакцизных товаров и товаров, подлежащих маркировке;

- перепродажа товаров;

- добыча и реализация полезных ископаемых;

- доставка товаров, за исключением случаев, когда компания обеспечивает курьера кассовым аппаратом для приема платежей от клиентов;

- сдача в аренду недвижимости и транспортных средств, за исключением жилых помещений;

- оказание услуг своим бывшим работодателям, если с даты увольнения прошло менее 2 лет;

- арбитражное управление, деятельность медиатора, нотариуса, оценочная и адвокатская деятельности.

Госслужащие могут получить статус самозанятых только в целях уплаты НПД от сдачи в аренду жилой недвижимости.

Работа по найму не является препятствием для регистрации самозанятости. Можно успешно совмещать два вида деятельности. Например, человек работает в редакции журнала, а в свободное время подрабатывает копирайтером в интернете. В первом случае налоги платит работодатель, во втором – сам налогоплательщик.

Процедура регистрации в качестве самозанятого

Регистрация в специальном налоговом режиме простая и не занимает много времени. Рассмотрим способы.

- Мобильное приложение для смартфона или веб-версия приложения “Мой налог”.

- Банки, но не все, а которые есть в списке на сайте налоговой службы. Среди них Сбербанк, ВТБ, Альфа-Банк, Тинькофф Банк и др.

- Личный кабинет налогоплательщика НПД. Находится по ссылке.

Для регистрации через “Мой налог” понадобятся только паспорт и фотография, которую можно сделать самостоятельно с помощью своего смартфона. В личном кабинете налогоплательщика НПД нужен ИНН. Если войти через портал “Госуслуги”, то никаких документов не потребуется.

Заявка на получение статуса самозанятого проверяется налоговой службой несколько дней, после чего приходит подтверждение или отказ в регистрации с обоснованием.

Для оформления статуса самозанятого необходимо выбрать регион деятельности. Обратите внимание, что это должна быть территория, которая участвует в эксперименте. Но при этом налогоплательщик не обязан там проживать.

Например, фрилансер из Ивановской области имеет полное право выбрать в качестве региона своей деятельности Москву, если хотя бы один из его заказчиков оттуда.

И обратная ситуация. Если налогоплательщик проживает в регионе, участвующем в эксперименте по уплате НПД, а работает с клиентами из областей, которых пока нет в списке, он может выбрать при регистрации статуса свое место проживания. Об этом есть письмо ФНС № СД-4-3/23424@ от 18.11.2019 с разъяснением.

Механизм работы самозанятого с клиентом

Механизм работы в статусе самозанятого, как и регистрация, очень простой:

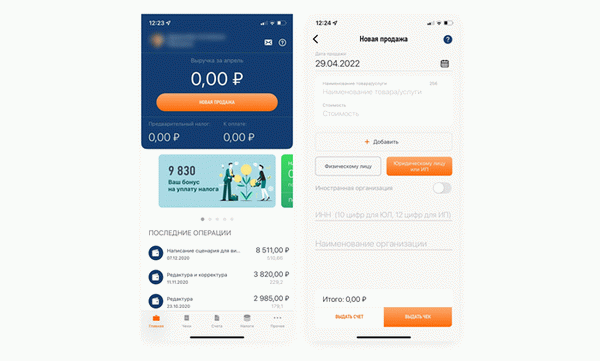

- При получении денег от клиента любым способом операцию надо занести в приложение “Мой налог”. Для этого нужно выбрать вкладку “Новая продажа” и ввести данные о сделке: сумму, наименование (например, “Разработка сайта”, “Написание статьи в блог”, “Изготовление торта” и пр.). Необходимо выбрать статус клиента: физическое или юридическое лицо. Для ИП и юрлиц потребуется заполнить их ИНН и наименование организации.

- После внесения данных нажмите на кнопку “Выдать чек”. Программа его сформирует автоматически.

- Чек необходимо передать клиенту любым удобным способом: распечатать и вручить лично, отправить через мессенджеры, в соцсетях или по электронной почте, дать QR-код для сканирования.

Несколько слов об отношениях самозанятого и заказчика, которым выступает ИП или юридическое лицо. За работу с человеком в статусе самозанятого не нужно уплачивать НДФЛ и страховые взносы. Налогоплательщиком в данном случае является сам самозанятый. Для компаний такая форма сотрудничества является более выгодной.

Чтобы правильно оформить деловые отношения, надо запросить с работника справку о постановке на учет в качестве плательщика НПД.

Обратите внимание, что вы не можете перевести своих штатных сотрудников в статус самозанятых и продолжить работать с ними по договору для экономии налогов. С даты увольнения должно пройти минимум 2 года.

При заключении договора с самозанятым необходимо предусмотреть следующие пункты:

- исполнитель является плательщиком НПД;

- исполнитель обязан предоставлять чек заказчику после расчетов по договору;

- исполнитель обязан известить заказчика об изменении своего статуса.

Как рассчитать и когда платить налог

Разберем, что является налоговой базой для расчета налога на профессиональный доход, какие ставки существуют, когда и как платить.

Налоговая база

Налоговой базой считается профессиональный доход, полученный от реализации товаров, работ или услуг.

Профессиональный доход – это доход от использования имущества (сдача в аренду жилых помещений), а также от деятельности, при ведении которой физическое лицо не имеет работодателя и не нанимает сотрудников.

Налогоплательщик имеет право уменьшить налоговую базу в расчетном периоде за счет возврата ранее полученных сумм (например, при отказе от товара, работы или услуги со стороны заказчика) или ошибочно внесенной сделки в приложение “Мой налог”. Налог автоматически пересчитается.

НПД заменяет следующие платежи:

- НДФЛ с тех доходов, которые подпадают под уплату НПД.

- НДС, за исключением НДС по ввозимым в Россию товарам.

- Страховые взносы во внебюджетные фонды.

Налоговые ставки

Действуют 2 налоговые ставки:

- 4 % – с доходов от реализации товаров, работ, услуг физическим лицам.

- 6 % – с доходов от реализации товаров, работ, услуг юридическим лицам и ИП.

До конца эксперимента, т. е. до 2028 года, размер ставок меняться не будет. Если в календарном месяце не было доходов, ничего платить не надо.

Налог рассчитывается суммарно от видов деятельности, облагаемых по ставкам 4 и 6 %.

Например, физическое лицо за месяц выполнило следующие работы:

- изготовление торта частному лицу – 10 заказов на общую сумму 20 000 руб.;

- изготовление кондитерских изделий для корпоративного праздника ООО “XXX” – один заказ на 30 000 руб.;

- проведение обучения по выпечке для кондитерской, зарегистрированной на ИП, – 2 мастер-класса на общую сумму 10 000 руб.

Сумма налога = 20 000 * 4 % + (30 000 + 10 000) * 6 % = 3 200 руб.

Сроки и способы оплаты

Налоговым периодом является один календарный месяц. Особые правила действуют для первого и последнего месяцев (в случае снятия с учета):

- Первый налоговый период считается со дня постановки на учет до конца месяца, следующего за месяцем регистрации налогоплательщика. Например, вы оформили новый статус 20 июня 2020 г. Первый налоговый период будет действовать до 31 июля 2020 г.

- Последний налоговый период считается с начала месяца, в котором налогоплательщик был снят с учета до дня этого снятия.

Налоговая служба самостоятельно вычислит НПД, подлежащий уплате, на основе сведений, которые налогоплательщик внес в течение календарного периода. Известит о сумме через приложение “Мой налог” не позднее 12-го числа месяца, следующего за отчетным.

Срок уплаты налога – не позднее 25-го числа месяца, следующего за отчетным. Если сумма окажется меньше 100 руб., то ничего платить не надо. Она будет учтена в следующем налоговом периоде и просто прибавлена к новой. За просрочку начисляется пеня.

Способы оплаты:

- банковской картой из приложения “Мой налог”;

- по квитанции, выписанной в приложении;

- настроить автоматический перевод в приложении.

Налоговый вычет

Каждому самозанятому государство предоставляет налоговый вычет в размере 10 000 руб. Но он не выдается налогоплательщику, на эту сумму постепенно уменьшается налог на профессиональный доход.

Особенности:

- Вычет дается один раз при регистрации.

- Не нужно подавать заявление в налоговую инспекцию. Она сама учтет вычет при начислении налога.

- Вычет снижает ставки до 3 % при получении денег от физлиц и до 4 % – от юрлиц и ИП.

- В приложении “Мой налог” плательщик сразу увидит, сколько он уже исчерпал вычета, а сколько осталось. После того как все 10 000 руб. будут учтены в НПД, ставки вернутся к прежним размерам.

- Вычет не сгорает в течение года, неиспользуемый остаток переносится на следующий и так далее годы.

Плюсы и минусы налогового режима

Как и у любого налогового режима, у экспериментального есть свои плюсы и минусы. Мы их уже все рассмотрели в статье, но пусть будут в одном месте.

Плюсы:

- легализация своего бизнеса без боязни проверок и санкций со стороны налоговой службы;

- можно совместить ИП и самозанятость;

- не надо вести бухгалтерию и подавать декларации;

- не надо покупать контрольно-кассовые аппараты для получения денег от клиентов;

- уплачивается только один налог по низким ставкам 4 и 6 %;

- страховые взносы во внебюджетные фонды не уплачиваются;

- получение налогового вычета в размере 10 000 руб.;

- простые регистрация и механизм работы с заказчиками через приложение;

- подходит для безработных граждан, женщин, пенсионеров, можно совмещать с другой работой;

- с НПД есть отчисления на обязательное медицинское страхование, поэтому плательщик имеет полное право пользоваться своим полисом ОМС и получать бесплатные медицинские услуги;

- возможность получить статус гражданам других государств, если они работают с клиентами из России.

Минусы:

- есть ограничения по видам деятельности и доходу;

- нельзя нанимать сотрудников;

- нельзя работать с бывшим работодателем, если со дня увольнения не прошло двух лет;

- нет отчислений в пенсионный фонд, придется копить на пенсию самостоятельно;

- режим пока действует до 2028 года, что будет с ним потом – неизвестно.

Какие налоги нужно будет платить самозанятым

Граждане, оформленные в качестве самозанятых, оплачивают налоги только со своей трудовой деятельности. Если по какой-либо причине гражданин не работал, например, находился на больничном, устроил себе отпуск или просто сделал перерыв в работе, то и платить ничего не нужно, никаких дополнительных взносов.

- С физическими лицами, т.е. с обычными гражданами. При этом налог будет рассчитываться по ставке 4%.

- С юридическими лицами, т.е. с организациями или ИП. Ставка при этом будет 6%.

Каждая продажа будет фиксироваться вручную самозанятым гражданином в приложении «Мой налог». Если клиент – физическое лицо, то ничего дополнительно указывать не нужно, чек формируется автоматически. Если чек нужно выдать юр.лицу, то дополнительно потребуется ввести его ИНН.

Приложение сохраняет данные о каждой продаже, суммирует их и в конце месяца выдает информацию о начисленном налоге. Общая сумма появляется в приложении с 9 по 12 число следующего месяца, а оплатить нужно до 25 числа. Если просрочить, то за каждый день начиная с 26-го числа будет начисляться пени.

- При работе с физическими лицами ставка уменьшится с 4% до 3%;

- При работе с компаниями и ИП – с 6% до 4%;

- Вычет дается только один раз и на неограниченный срок. Когда плательщик налога на профессиональный доход израсходует его, то ставки станут прежними, т.е. 4% и 6%.

Из уплаченного налога 37% идет на обязательное медицинское страхование, что подтверждает право самозанятого обращаться за бесплатной помощью по ОМС. А вот взносы в Пенсионный фонд не делаются, работа самозанятым не учитывается в трудовом стаже, поэтому пенсию придется формировать самостоятельно.

Частые вопросы

Что такое налог для самозанятых?

Это специальный налоговый режим, при котором люди, работающие сами на себя, могут получить статус самозанятых, и отчислять налог по сниженной ставке. Его еще по-другому называют налог на профессиональный доход.

Кто может стать самозанятым?

Практически любой человек, который работает на себя, не имеет работодателя и наемных работников, а также получает не более 2,4 млн. рублей в год.

Как определяется налоговая ставка?

Самозанятые граждане должны отчислять в бюджет 4 % дохода от работы с физлицами и 6 % — с организациями и ИП.

До какого времени продлится эксперимент с НПД?

Эксперимент продлится до 31 декабря 2028 года, и все это время власти обещают не повышать налоговую ставку.

Источники:

Комментарии: 0

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

⏱ Время прочтения — 6 минут

Итак, положительные стороны самозанятости:

• Отчётность и дополнительные налоги отсутствуют. Достаточно после каждой оказанной услуги формировать и выдавать покупателю электронный чек.

• Работать как самозанятые могут все: и не работающие в даный момент в найме, и официально трудоустроенные специалисты (кроме государственных и муниципальных служащих), и ИП.

• Самозанятые могут сотрудничать с любыми организациями — по договорам об оказании услуг, авторского заказа или подряда.

• Каждый самозанятый получает бонус в размере 10 000 ₽ при регистрации, который используется для оплаты налога. До тех пор, пока не исчерпана бонусная сумма, человек платит пониженную ставку — 3% от дохода, полученного от физических лиц, и 4% от дохода, полученного от юридических лиц.

• Есть возможность пользоваться информационной и образовательной поддержкой от государства (например, такой как онлайн-курсы в центре «Мой бизнес» и бесплатные коворкинги для самозанятых).

Но важно помнить, что самозанятость имеет и некоторые ограничения:

• Сумма доходов в год не должна превышать 2 400 000 ₽.

• Нельзя нанимать сотрудников, но не запрещено взаимодействовать с другими подрядчиками для выполнения заказа по договорённости.

Зачем оформлять самозанятость

Татьяна Нечаева, старший юрист hh.ru, эксперт по трудовому праву, говорит, что, если вы хотите оказывать услуги крупным заказчикам, оформление статуса упростит сотрудничество: заключать договор с физическим лицом организации сложнее, это требует большей внимательности, так как заказчик услуг будет выступать в качестве налогового агента и удерживать налоги на доходы физических лиц.

На hh.ru многие организации указывают в объявлении с предложением о выполнении работы, что рассматривают только кандидатов с оформленной самозанятостью или ИП, но второй вариант предполагает большую бумажную волокиту и ответственность для исполнителя в сравнении с самозанятостью.

► Скачайте и установите приложение «Мой налог» на мобильный телефон

► Зарегистрируйтесь

Это можно сделать любым из трёх способов:

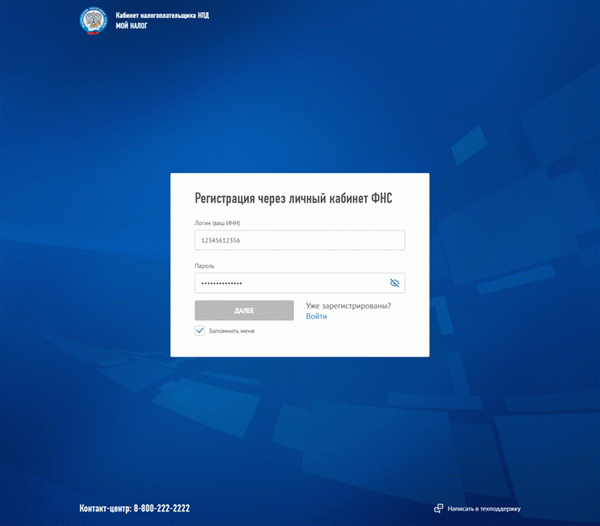

2. С помощью ИНН и пароля от личного кабинета ФНС.

3. Через учётную запись на портале «Госуслуги».

Для оформления понадобится действующий номер телефона, так как на него придёт код для подтверждения учётной записи. Спустя некоторое время самозанятому поступит сообщение об успешной постановке на учёт плательщиков НПД, максимальный срок ожидания — 6 дней.

Отдельно стоит рассмотреть регистрацию самозанятости через уполномоченные банки (например, Сбербанк, «Тинькофф», «Альфа-банк») или операторов электронных площадок. Этот вариант будет удобен тем, кто уже является клиентом банка или оператора и хочет вести всю профессиональную активность в одной экосистеме.

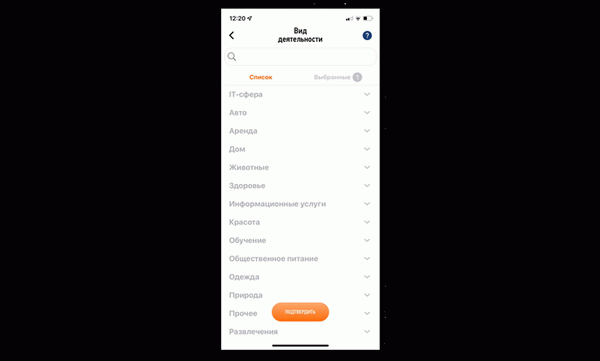

► Выберите вид деятельности

После регистрации в «Мой налог» в личном кабинете укажите вид деятельности (их можно выбрать несколько). Для этого пройдите по следующему пути: «Прочее» → «Профиль» → «Вид деятельности».

► Привяжите карту

По желанию укажите банковскую карту, с которой будет производиться платёж за налоги, а также настройте автоплатёж: на главной странице личного кабинета нажмите вкладку «Платежи».

Что делать, когда заказ выполнен

После поступления денег за выполненную работу, необходимо сформировать чек в «Мой налог» и отправить его заказчику.

Для этого нажмите кнопку «Новая продажа» на главной странице приложения. Далее выберите дату получения оплаты, название услуги и её стоимость. Если заказчик юридическое лицо или ИП, то введите ИНН организации — её наименование добавится автоматически. Затем нажмите «Выдать чек».

Чек можно передать в бумажном и электронном форматах. В первом случае чек доставляется лично или через курьера. При дистанционном документообмене чек нужно отправить любым способом: на почту, через СМС или сообщение.

Вместо чека допустимо выслать заказчику QR-код, который формируется одновременно с чеком в приложении. При безналичном расчёте чек надо передать не позднее 9-го числа месяца, следующего за расчётом.

Обязательно передайте чек заказчику услуг (покупателю), это важно для юридических лиц для возможного принятия к расходам компании оплаты ваших услуг или товаров. Вы можете не передавать чек заказчику (покупателю), если он его не требует, но сформировать его нужно обязательно. .

Налог будет начислен автоматически и отразится в личном кабинете самозанятого после 12-го числа месяца, следующего за оплатой услуги.

Потеря статуса самозанятого и почему об этом нужно сообщить заказчикам

Остаться без статуса самозанятого можно по трём причинам:

2. Вы начали заниматься запрещённой для статуса самозанятого деятельностью — допустим, стали агентом предприятия.

3. Просто передумали быть самозанятым (по любой причине).

Для организации неожиданная потеря самозанятости исполнителем — неприятная ситуация. Если заказчик не получит чек после оплаты заказа, то обязанности по уплате НДФЛ и остальных взносов лягут на плечи компании. Поэтому Татьяна Нечаева, старший юрист hh.ru, эксперт по трудовому праву, настоятельно рекомендует самозанятым заранее предупреждать заказчика об отказе или потере статуса плательщика НПД, чтобы не подвести клиента.

HeadHunter

Новости и статьи

Сервисы для соискателей

Молодым специалистам

- Уведомления в мессенджер

- Switch to English

Сегодня на сайте 902399 вакансии , 61448213 резюме , 1834776 компаний и за неделю 1937093 приглашения

Виды деятельности, недоступные для самозанятых в 2022 году

Как такового списка разрешённых видов деятельности для плательщиков налога на профессиональный доход нет. А вот перечень запрещённых видов работ есть.

Под самозанятость не подходит:

- деятельность, связанная с добычей полезных ископаемых;

- перепродажа товаров, которые не произведены непосредственно самозанятым;

- продажа подлежащих обязательной маркировке или подакцизных товаров;

- деятельность в интересах другого лица на основе договоров: агентского, поручения или комиссии;

- доставка в интересах других лиц.

Не считая этих ограничений, налогоплательщик может заниматься любой деятельностью, которая не запрещена законом. Если есть сомнения, можно написать в налоговую и спросить, точно ли ваша деятельность подпадает под НПД или лучше выбрать другую систему налогообложения.

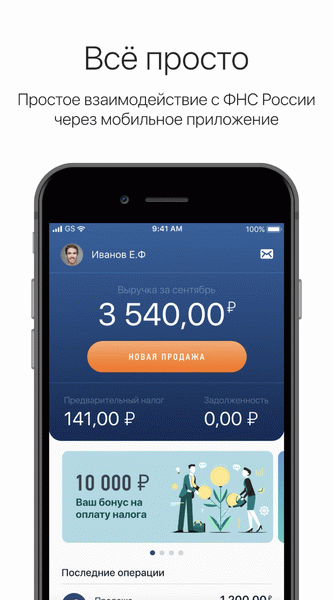

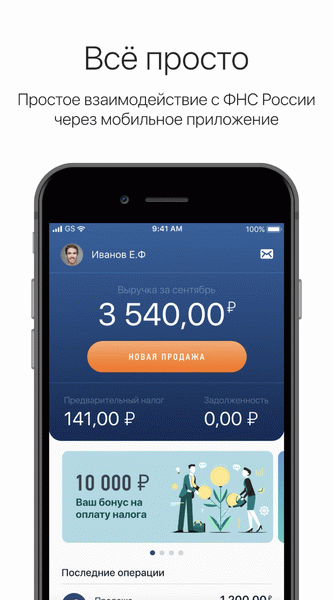

Как оформить самозанятость: инструкция по регистрации

Для оформления не нужно ходить в налоговую или МФЦ. Всё можно сделать с компьютера или смартфона с подключённым интернетом.

Скриншот мобильного приложения из AppStore

Скриншот мобильного приложения из AppStore

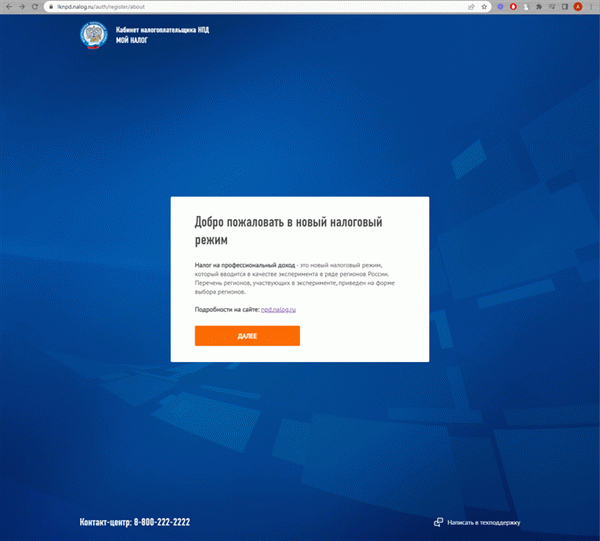

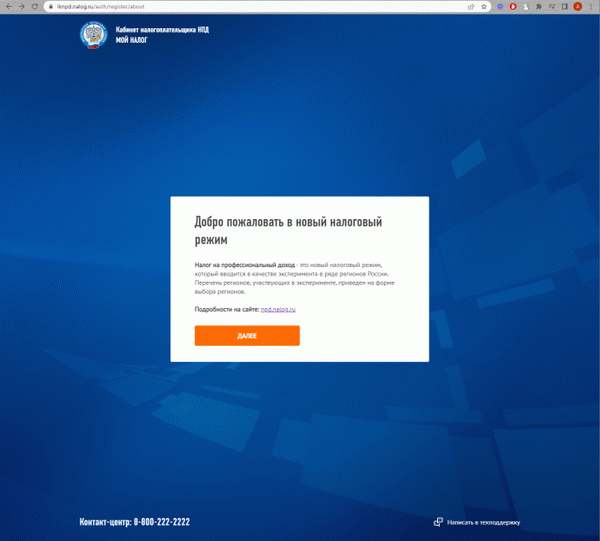

На сайте: после ознакомления с тем, что такое НПД, можно приступить непосредственно к регистрации

На сайте: после ознакомления с тем, что такое НПД, можно приступить непосредственно к регистрации

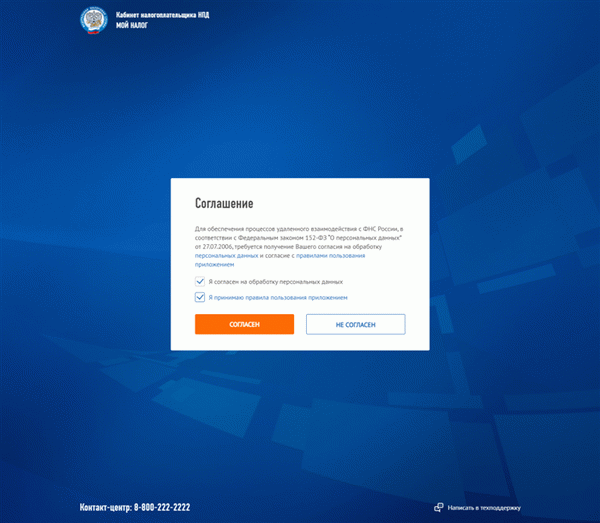

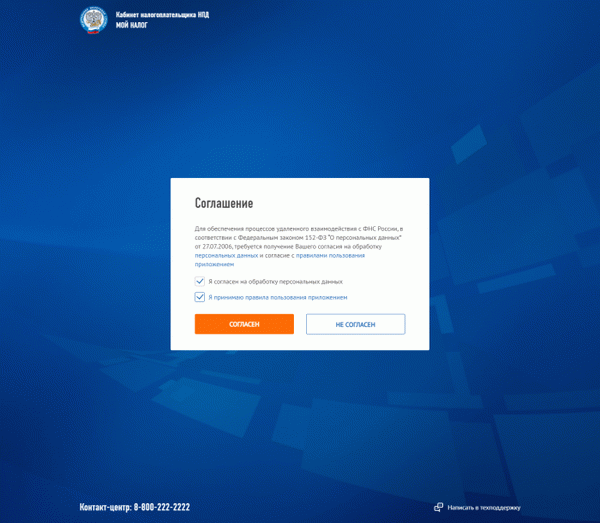

2. Пройти регистрацию.

Сайт потребует разрешения на обработку персональных данных и принятия правил использования. Нужно отметить все пункты галочками и кликнуть на «Согласен».

Затем будет показано уведомление, что после ввода ИНН и создания уникального кода физлицо будет поставлено на учёт. Далее необходимо ввести ИНН и придумать уникальный пароль.

После этого придётся ввести номер телефона — на него придёт смс с кодом, чтобы подтвердить регистрацию, — а затем добавить данные о себе: во вкладке «Настройки» нужно выбрать поле «Профиль» и указать вид деятельности, регион, электронную почту.

Для тех, кто с Эвотором

Покупайте приложения для Эвотора со скидкой 50%. Вас ждут сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе, интеграции с 1С — и много чего ещё.

Как бизнесу работать с самозанятыми: риски и преимущества

Работая с физическими лицами по трудовому договору или договору ГПХ, организация платит с его зарплаты НДФЛ и страховые взносы. При работе с самозанятыми этой нагрузки нет, как нет и дополнительных отчётов.

Главное правило, которого нужно придерживаться при работе с самозанятыми: нельзя использовать их в качестве наёмных работников. Налоговая это расценивает как некорректную оптимизацию издержек.

Какие признаки указывают на то, что самозанятый по факту является наёмным работником

- Наличие в договоре рода деятельности, но не разового задания или конкретного объёма работ.

- Систематический характер работы, длительность контракта — год и более.

- Чётко определённый размер заработной платы.

- Наличие графика или трудового распорядка, определённого работодателем.

- Наличие материальной ответственности.

- Наличие пропуска на территорию, отметки в журнале прихода-ухода сотрудников.

- Кадровая документация в отношении самозанятого, например об отпуске или командировке.

- Расчётные листы заработной платы.

- Документы хозяйственной деятельности.

- Документы по охране труда.

Кроме того, могут опросить свидетелей, которые подтвердят или опровергнут тот факт, что самозанятый по факту является работником, а не подрядчиком. Если налоговая решит, что компания таким образом оптимизирует налоговые издержки, то это грозит штрафом до 10 000 ₽ для ИП и до 100 000 ₽ для юридических лиц.