- Выплаты дивидендов

- Кто имеет право на дивиденды?

- Как узнать размер дивидендов?

- Дивидендный гэп это?

- Как быстро акции закрывают дивидендный гэп?

- Какую дивидендную доходность я получу?

- Можно ли получать дивиденды с акций ИИС на отдельный счет?

- Налогообложение дивидендов

- Buyback и дивиденды

- Дивидендный подход

- Можно ли зашортить дивидендную отсечку?

- Что такое дивиденды и дивидендная доходность

- Как рассчитываются дивиденды

- Какие акции выбрать — обычные или привилегированные

- Когда покупать ценные бумаги, чтобы получить дивиденды

- Кратко

- 1. Что такое дивиденды по акциям простыми словами

- Дивидендная политика — что это такое

- 2. Терминология дивидендов для начинающих

- 3. Дивидендная доходность — формула для расчёта

- 4. Как получить дивиденды по акциям частному лицу

- Какие акции купить для получения дивидендов: обычку или префы

- Как купить акции

- 5. Индекс стабильности дивидендов (DSI) — формула и смысл

- 6. Payout ratio (коэффициент дивидендных выплат) — что это такое

- 7. Как часто платят дивиденды по акциям

Публичные компании, акции которых торгуются на бирже обязаны раскрывать всю информацию у себя на сайте, как правило дивполитика находится в разделе «акционерам или инвесторам». Для удобства по каждой российской компании мы собираем дивидендную политику и размещаем у себя на сайте в карточках компаний во вкладке дивиденды.

Выплаты дивидендов

Выплата дивидендов осуществляется в денежной форме в безналичном порядке путем перечисления дивидендов на банковские счета в пределах сроков, установленных Федеральным законом «Об акционерных обществах». В соответствии с изменениями, внесенными в указанный закон, срок выплаты дивидендов зависит теперь от вида зарегистрированного в реестре акционеров лица: срок выплаты дивидендов номинальному держателю и доверительному управляющему, зарегистрированным в реестре акционеров, осуществляется в срок не позднее 10 рабочих дней, другим зарегистрированным в реестре акционеров лицам – не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

Кто имеет право на дивиденды?

Право на получение дивидендов имеют лица, которые являлись владельцами акций соответствующей категории (типа) или лица, осуществлявшие права по этим акциям, на дату составления списка лиц, имевших право на получение дохода («дату закрытия реестра для получения доходов»).

Дата закрытия реестра для получения доходов по акциям компании определяется Общим собранием акционеров компании и устанавливается в промежутке: 10 дней до собрания — 20 дней после собрания.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции.

Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Как узнать размер дивидендов?

Совет директоров, в зависимости от дивидендной политики компании, один или несколько раз в год, дает свои рекомендации по размеру дивидендов. Однако это не означает безусловную обязанность компании принимать решение о выплате промежуточных дивидендов. Размер дивидендов, приходящихся на каждую акцию разного типа, может отличаться, всё зависит от дивидендной политики компании.

Кроме того, он определяет дату закрытия реестра (так называемую дивидендную отсечку) — дату, на которую надо владеть акциями, чтобы получить дивиденды. Все дивидендные даты по российским и американским компаниям также находится в карточках компаний во вкладке дивиденды.

Далее размер дивидендов и решение об их выплате утверждается собранием акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). При этом, размер дивидендов не может быть больше рекомендованного Наблюдательным советом (директоров).

Пример:

Отсечка по акциям Детского мира – 27 мая 2019 г., соответственно купить акции нужно за 2 рабочих дня до этого — в четверг, 23 мая 2019 г., или раньше.

Обычно после даты отсечки акции дешевеют на размер выплачиваемого дивиденда на акцию.

Дивидендный гэп это?

Когда проходит последний день, в который можно было попасть в реестр под дивиденды, цена акции, как правило, падает на размер этих дивидендов.

Например, последний день для попадания в реестр «Компании» под дивиденды будет 16 сентября. Цена закрытия «Компании» 16 сентября 2019 г. составит 616 руб. При дивидендах в 25,5 руб. на акцию, дивидендный гэп будет равняться приблизительно размеру дивиденда. Таким образом цена акции на 19 сентября с открытия рынка упадёт до 590,5 руб.

Деньги, как бы покидают компанию, поскольку в скором времени их выплатят попавшим в реестр акционерам. Поэтому те, кто купят акции позже, уже без права на дивиденды, захотят скидку на сумму дивидендов. Вчерашние же владельцы ничего не теряют: их акции подешевели, зато они получили дивиденды.

Не всегда цена акции падает именно на размер дивидендов: иногда она довольно быстро отыгрывает падение. Но такая закономерность есть, и ее нужно учитывать.

Как быстро акции закрывают дивидендный гэп?

Все зависит от состояния рынка и от будущих перспектив прибыли. Если рынок считает, что в следующий раз дивиденды вырастут, то акции сохраняют привлекательность и могут быстро закрыть гэп. Если большие дивиденды были в последний раз и в дальнейшем ожидается ухудшение прибыли, то незакрытый гэп может висеть долго.

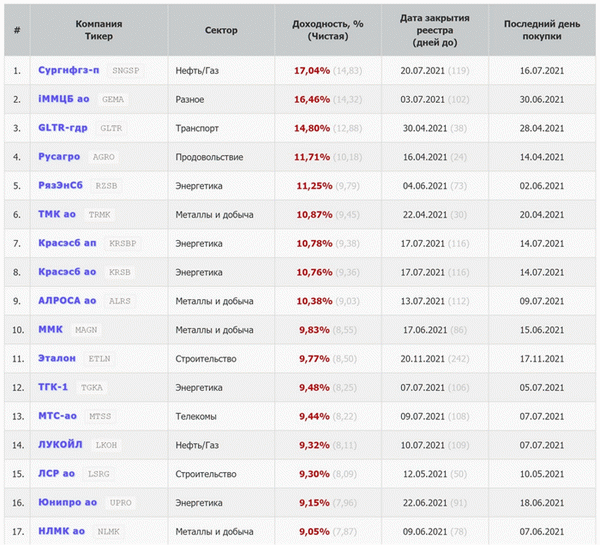

Какую дивидендную доходность я получу?

Дивидендная доходность акций – отношение размера дивидендов за год на одну акцию к рыночной цене акции, выражается в процентах.

Доходность = Размер дивиденда на одну акцию / текущая цен акции

Соответственно, чем выгоднее вы купите акции, тем большую доходность получите в будущем. Для этого, удобнее всего смотреть информацию по российским и американским дивидендам в дивидендном календаре.

Можно ли получать дивиденды с акций ИИС на отдельный счет?

Некоторые брокеры дают возможность получать дивиденды с акций на счете ИИС на отдельный банковский счет. Уточняйте такую возможность у своего брокера.

Налогообложение дивидендов

Доходы, полученные на рынке ценных бумаг (от дивидендов и прироста курсовой стоимости), облагаются налогом по ставке 13%, за исключением выплат по государственным и муниципальным облигациям, которые налогом не облагаются.

Дивиденды от иностранных компаний тоже облагаются налогом. Если вы инвестируете в американские ценные бумаги на Санкт-Петербургской бирже или через зарубежного брокера, подпишите форму W-8BEN. Она показывает, что вы не резидент США.

Без нее налог на дивиденды 30%, а с ней — 13%. При этом из них автоматически удерживаются 10%, а вам самим придется платить только 3%.

Buyback и дивиденды

Обратный выкуп или байбэк (Buyback) – процедура выкупа компанией-эмитентом своих акций за счет собственных или заемных средств. Компания может выкупать акции как непосредственно с рынка (с фондовой биржи), так напрямую у акционеров.

После того, как акции окажутся на балансе компании, она их может погасить (сейчас так делает Лукойл), уменьшив тем самым их количество в обращении и увеличив величину чистой прибыли оставшихся бумаг, либо использовать их для:

● Оплаты и/или обмена в сделках по приобретению других компаний;

● Вознаграждения топ-менеджеров и/или сотрудников;

● Продажи обратно “в рынок” после роста их стоимости.

Компания выкупает собственные акции с целью:

● Улучшить соотношение рыночной цены акции и прибыли на одну акцию;

● Избавиться от избыточной ликвидности и размытия капитала вследствие выпуска новых бумаг;

● Получить льготы при исчислении налога на дивиденды;

● Снизить риск враждебного поглощения.

Сокращение количества бумаг в обращении увеличивает показатель прибыли на акцию даже без общего роста прибыли компании, а также дивидендную доходность. Спрос компаний на собственные акции также может привести к росту цен на бумаги, что позитивно воспринимается инвесторами. Объявления о выкупе, как правило, удерживают акции от существенного снижения.

Дивидендный подход

Классический пассивный доход — дивиденды с акций. Многие инвесторы, выбирая такую стратегию, совершают одну и ту же ошибку — они стараются подобрать бумаги с наибольшей доходностью. Ориентируясь только на этот показатель, отказываются от хороших вариантов.

А ведь высокую дивидендную доходность могут показывать компании, чья капитализация падает. Тогда инвестор будет зарабатывать на дивидендах, но терять из-за падения котировок акций.

Ищите перспективные компании с постоянный ростом прибыли, высокой рентабельностью и низкой долговой нагрузкой. Для этого можете использовать скринер акций.

Можно ли зашортить дивидендную отсечку?

Запомните, легких денег не бывает! Брокер обязательно вычтет с каждой бумаги в вашей позиции величину дивидендов, а может и больше. Изучайте регламент, уточняйте правила у своего брокера!

Умение выбирать правильные дивидендные акции поможет вам обеспечить себе финансовую свободу. Получить доступ к свежим данным компаний и основной аналитике вы сможете, оформив бесплатную подписку Finrange . Выбирая тариф PRO , наши подписчики получают максимум сведений и данных по акциям.

Вы сможете проанализировать в динамике в графическом и табличном виде долговую нагрузку, свободный денежный поток, оценочные мультипликаторы и другие параметры. Это в свою очередь, позволит выбрать устойчивые компании, которые будут платить вам дивиденды даже в самые трудные времена.

Что такое дивиденды и дивидендная доходность

Компании расходуют прибыль на все, что кажется им полезным: открытие новых подразделений, премии сотрудникам, замену оборудования на более современное. Выплата дивидендов тоже полезна: чем больше компания платит дивидендов, тем привлекательнее ее акции для инвесторов. Следовательно, тем больше их стоимость и рыночная капитализация самой компании.

Компании, стабильно выплачивающие дивиденды, называют дивитикерами. На российском рынке это ЛУКОЙЛ, НОВАТЭК, МТС. Агентство S&P называет некоторые компании дивидендными аристократами: чтобы получить этот статус, компания должна входить в индекс S&P 500 и увеличивать дивиденды последние 25 лет. Это, например, энергетические гиганты Exxon и Chevron.

Как правило, чтобы спрогнозировать свою потенциальную прибыль, инвесторы рассчитывают дивидендную доходность на основе исторических данных. Это отношение суммы дивидендов к стоимости акции. Например, если акция стоит 250 рублей, а дивиденды на нее составили 2,5 рубля, то дивидендная доходность этой акции — 1%.

Однако при выборе акций стоит учитывать не только их дивидендную доходность на текущий момент, но и историю выплат.

Для расчета дивидендной доходности акции, уже находящейся в портфеле, используют стоимость акции на момент покупки. Например, инвестор в 2018 году купил акцию за 200 рублей. В 2019 году компания выплатила 5 рублей дивидендов на акцию, в 2020-м решила не платить, а в 2021-м выплатила 4 рубля на акцию.

Дивидендная доходность этой бумаги для инвестора за весь срок владения составила:

(5 + 0 + 4) / 3 / 200 × 100% = 1,5%

С дивидендов удерживается налог в размере 13% с инвесторов — физических лиц, которые являются резидентами РФ. Налог с дивидендов по акциям российских компаний удерживает и перечисляет в ФНС брокер, и сумма поступает на брокерский счет или ИИС уже за вычетом этого налога. С иностранными бумагами все сложнее: доход нужно декларировать самостоятельно.

Как рассчитываются дивиденды

У каждой крупной компании есть дивидендная политика — свод правил, которые объясняют, сколько дивидендов выплатит компания и когда. Размер дивидендов может быть привязан к различным показателям, например чистой прибыли, EBITDA или OIBDA.

Исходя из дивидендной политики, совет директоров решает, сколько дивидендов должно быть выплачено. Но этот вывод — только рекомендация. Конечное решение о выплате дивидендов принимается на общих собраниях акционеров, где акционеры рассматривают эту рекомендацию.

Ознакомиться с дивидендной политикой можно на сайте компании. Например, у Сбера или Газпрома.

Какие акции выбрать — обычные или привилегированные

Компания может выпустить два типа акций: обычные и привилегированные. Обычные акции не обязывают эмитента к выплате дивидендов, зато дают своему владельцу право голоса на собраниях акционеров. Владельцы привилегированных акций могут голосовать только по нескольким поводам, зато дивиденды они могут получать чаще всех остальных.

Объем торгов привилегированными акциями, как правило, ниже, поэтому они не так ликвидны, как обычные. Стоят префы, как правило, тоже меньше: крупные инвесторы реже покупают привилегированные акции из-за отсутствия права голоса.

Привилегированные акции могут быть интересны на среднесрочную перспективу, но перед покупкой важно изучить дивидендную политику компании — размер дивидендов может быть связан с финансовыми показателями. Тогда в случае роста показателей будет расти и дивидендная доходность обычных акций — они могут оказаться прибыльнее привилегированных. Подробнее о разнице между типами акций — в статье.

Когда покупать ценные бумаги, чтобы получить дивиденды

Каждая компания сама решает, когда и как часто она будет платить дивиденды. Обычно это происходит раз в квартал, полугодие или по итогам года. От объявления даты и суммы до самой выплаты обычно проходит около месяца. Но затягивать с покупкой не стоит: купить акции за секунду до дивидендов не получится.

Существует реестр акционеров — список владельцев акций. Дивиденды получат те инвесторы, данные которых будут в реестре в день его фиксации, который также определяется на общем собрании акционеров. Однако покупать акции строго в этот день — не лучшая идея.

Торги акциями могут идти в режиме Т+2 — это значит, что фактически акции будут принадлежать инвестору только спустя два рабочих дня после покупки.

Например, 20 мая 2021 года Газпром объявил дату фиксации реестра — 15 июля. Следовательно, чтобы успеть попасть в реестр, акции нужно было купить 13 июля или раньше. 13 июля — день так называемой дивидендной отсечки.

К этому дню цена акций постепенно растет. А сразу после дивидендной отсечки падает примерно на сумму дивидендов после сбора налогов. Этот разрыв в цене называется дивидендным гэпом.

Консервативным инвесторам, которые не гонятся за дивидендной прибылью, а выбирают активы на несколько лет, можно купить акции сразу после дивидендной отсечки. Это один из немногих периодов, когда падение акций в цене не связано с проблемами рынка или самой компании.

Дивиденды — один из важных параметров на фондовом рынке. Однако при составлении портфеля не стоит руководствоваться только их размером. Важно понимать, какой бизнес стоит за компанией. Это позволит составить портфель на долгий срок и сформировать капитал.

Кратко

- 1 Дивиденды — это та часть прибыли, которой компания делится с акционерами.

- 2 Не все компании выплачивают дивиденды: некоторые направляют прибыль на другие цели.

- 3 Размер дивидендов и частота их выплат определяются самой компанией. Эти данные можно узнать, ознакомившись с дивидендной политикой.

- 4 Чтобы попасть под дивиденды, нужно купить акции как минимум за два дня до даты закрытия реестра.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг.

Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

1. Что такое дивиденды по акциям простыми словами

Как определяется размер дивидендов? Решение по размеру выплаты предлагается советом директоров компании. После акционеры должны утвердить это решение на общем годовом собрании акционеров компании (ГоСА). При этом акционеры не вправе менять решение, они могут проголосовать только ЗА или ПРОТИВ. Чаще всего голосуют ЗА.

Размер выплаты рекомендует совет директоров за 55 дней до ГоСА. Сумма утверждается на годовом общем собрании акционеров, где могут присутствовать все держатели акций этой компании. Причём возможность участия есть даже у тех, кто владеет хотя бы одной акцией. Число во владении влияет лишь на количество доступных голосов каждого участника собрания.

Акционеры не могут повлиять на размер выплаты. Их права позволяют проголосовать «за» или «против» предложения рекомендованного советом директоров.

Размер выплаты выдвигает совет директоров, а акционеры только утверждают или не утверждают предложение.

Дивиденды выплачиваются на каждую акцию всем акционерам. Абсолютная сумму, которая будет зачислена инвестору, зависит от количества акций в его портфеле ценных бумаг.

Акции — это долевая ценная бумага, дающая право на владение части бизнеса. Обращаются бессрочно. Купить/продать можно на фондовой бирже в любой момент. Доступна для всех физических лиц.

Дивидендная политика — что это такое

Чтобы акционеры могли прогнозировать в будущем свой денежный поток от компании, прописывается дивидендную политику в устав акционерного общества. Она определяется на несколько лет вперёд и в большинстве случаев соблюдается. Только в случае форс-мажоров совет директоров может отказаться от её соблюдения.

Например, див. политика может звучать так: платить 50% чистой прибыли по МСФО при условии, что мультипликатор Долг/EBITDA не превышает 2, иначе направить 30% прибыли. Или, например, платить весь свободный денежный поток (Free Cash Flow, FCF).

Совет директоров не всегда принимает решение выплачивать дивиденды. Например, могут всю прибыль реинвестировать в развитие компании или инвестиционные проекты. В экономические кризисы по итогам года вовсе может отсутствовать нераспределённая прибыль.

В такие годы выплачивать ничего не станут или же возьмут кредит, но это решение спорное. Ведь кредит придётся выплачивать из будущих прибылей.

Расходы на развитие компании называются капитальными затратами (CAPEX). У разных бизнесов этот размер может координально отличаться.

Дата закрытия реестра всегда наступает после собрания акционеров, обычно через 2-3 недели. Это время даётся инвесторам для обдумывания: продавать или докупать компанию.

Цена акции бурно реагируют на новости о повышении или уменьшения размера дивиденда. Сильное влияние оказывают новости об изменении дивидендной политики. Например, биржевые котировки Газпрома устроили сильное ралли в мае 2019 г. на новости про изменение див.политики (переход на 50% прибыли от МСФО к 2021 г):

Налог на дивиденды для физических лиц составляет 13%, стандартный налог на прибыль (НДФЛ). Для частных лиц сумма налога удерживается автоматически при поступлении денег на брокерский или банковский счёт. Выплаты акционерам происходят уже за его вычетом. Нерезиденты платят 15% налога.

2. Терминология дивидендов для начинающих

- Брутто-доход (gross redemption yield) — дивиденды без учёта налогов. Нетто-доход — с удержанным налогом (иногда называют чистым доходом).

- Дата закрытия реестра (Record Date) или экс-дивидендная дата (ex-dividend date) — дата, определяющая точный состав акционеров. Все, кто были держателями акций на этот день получат дивиденды. Часто называют днём отсечки или просто отсечка.

- Дата объявления (Declared Date) — момент объявления даты выплаты и величины.

- Дата выплаты (Payment Date) — день перевода дивидендов акционерам. Брокеры могут производить начисления немного в разное время (у них есть свои внутренние расчёты), но обычно время может отличаться на пару дней.

- Дивидендные акции — так называют компании стабильно платящие и увеличивающие выплаты из года в год. Вызывают большой интерес у крупных инвесторов. Обычно их цены менее волатильны на рынке. Имеют растущую динамику.

- Дивидендные аристократы (Dividend Aristocrats) — это компании со стабильными выплатами дивидендов из года в год. При этом выплаты должны постепенно увеличиваться.

3. Дивидендная доходность — формула для расчёта

Поскольку биржевые котировки постоянно изменяются, то и показатель доходности также меняется. Разные инвесторы купят акции по разным ценам, поэтому для каждого из них ДД будет разной. В истории указывается ДД на дату закрытия реестра.

В России средняя дивидендная доходность лежит в пределах 3-10%. На 2019 г. средняя доходность по фондовому индексу Московской биржи составила 6,55%. Это самый высокий показатель среди всех стран.

Есть простое правило: чем надёжнее компания, тем меньше дивидендная прибыль. Это можно легко объяснить. Если у крупной компании выплаты будут в среднем больше рыночных, то крупные фонды будут массово инвестировать в её акции. Это вызовет рост цены и уменьшение средней доходности в процентном соотношении.

Средние значения дивидендной доходности российских компаний по секторам за 2019 г:

- Телекомы — 9,86%;

- Металлы и Добыча — 8,41%;

- Электроэнергетика — 7,46%;

- Нефть и Газ — 6,46%;

- Химия — 6,38%; — 5,99%;

- Потребительский Сектор — 3,49%;

С 2016 г. ЦБ РФ стал рекомендовать компаниям направлять большую часть прибыли на выплаты дивидендов. С того момента средние выплаты подросли, увеличив доходность по акциям. Теперь даже у голубых фишек, таких как Сбербанк, ВТБ доходность достигает 6-9%, хотя ранее было 1-3%.

Годовая дивидендная доходность в первую очередь измеряется в процентах, а не в абсолютных цифрах. Поэтому $5 по одной акции может быть выгоднее, чем $10 по другой.

Например, компании «А» стоит $100 и выплачивает по $5 на акцию, что составляет доходность — 5%. Другая компания «Б» стоит $300 и выплачивает $9, что составляет — 3%. Таким образом, в процентном соотношении дивидендные выплаты больше у «А», чем «Б». Причём эта разница составляет почти два раза.

4. Как получить дивиденды по акциям частному лицу

Чтобы получать дивиденды физическому лицу, нужно владеть акций на момент закрытия реестра. Закрытие реестра — это просто дата отсечки для получения дивидендов. Она объявляется заранее и всем известна.

Срок владения ценными бумагами не имеет значения. Вы можете владеть акцией хоть один день на момент закрытия реестра и получить дивиденды за предыдущий год (или период).

Компании платят дивиденды на каждую выпущенную акцию, поэтому их количество в инвестиционном портфеле влияет лишь на общий размер выплаты. Например, у инвестора 1000 штук, на каждую выплачивается по 15 рублей прибыли, то общая выплата составит 15000 рублей. С учётом подоходного налога инвестор получит 13050 рублей.

Какие акции купить для получения дивидендов: обычку или префы

На фондовой бирже можно встретить акции двух типов:

- Обыкновенные (обычка); (префы);

Их разница в том, что префы не имеют права голоса на годовом собрании акционеров, но обычно на них платится больший дивидендный процент и есть гарантированная минимальная сумма выплаты.

Существуют два направления выплаты дивидендов:

- , где лежат акции (по умолчанию);

- Расчётный счёт в банке, принадлежащей акционеру (для этого потребуется написать заявление брокеру);

Как купить акции

Чтобы купить акции необходимо зарегистрироваться в брокерской компании. Рекомендую работать со следующими крупными брокерами (сам работаю через них):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Они обладают следующими преимуществами:

- Минимальные комиссии за торговый оборот;

- Есть удобное мобильное приложение-терминал для Android и iOS;

- Бесплатное пополнение и снятие денег;

- Есть доступ ко всем финансовым инструментам (облигации, фьючерсы, опционам, ETF);

Через этих брокеров можно открыть ИИС. Он позволит получать налоговые вычеты от суммы пополнения. Максимальная ежегодная сумма возврата — 52 тыс. рублей (13% от 400 тыс. рублей). Более подробно про индивидуальный инвестиционный счёт и вычеты читайте в статьях:

Более подробную инструкцию по покупке акций с примерами можно прочитать в следующих статьях:

5. Индекс стабильности дивидендов (DSI) — формула и смысл

Как выбрать лучшую дивидендную компанию? Какие метрики для этого есть? Сравнить дивидендные акции поможет показатель » индекс стабильности дивидендов » (DSI). Он отражает сразу два ключевых требования инвестора: стабильность выплаты и повышение абсолютных выплат из года в год.

- Y — количество раз за последние 7 лет, когда компания выплачивала дивиденды в течение года;

- G — количество раз за последние 7 лет, когда выплаты оказывались выше предыдущего максимума;

DSI может принимать значения от 0 до 1. Интерпретировать их можно следующим образом:

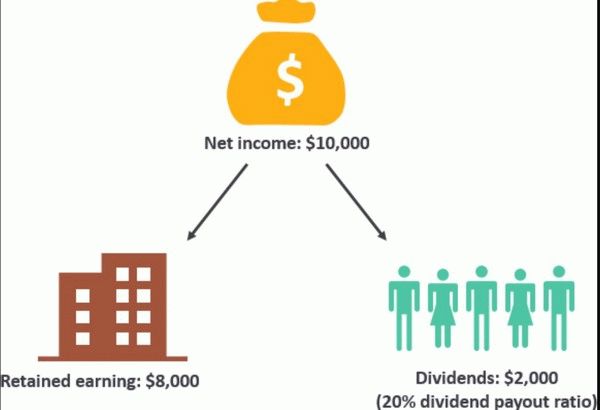

6. Payout ratio (коэффициент дивидендных выплат) — что это такое

При выборе акций, инвестору может помочь ещё один важный показатель — «Dividend Payout ratio». Это процент прибыли, который компания направляет на дивиденды.

Максимально возможная выплата акционерам должна ограничиваться размером свободного денежного потока (Free cash flow). Если компания превышает этот размер, то выплата происходит в долг. Кажется, что платить дивиденды в долг это абсурд. Но на это могут быть веские причины:

- Совет директоров рассчитывает, что в будущем сможет заработать существенно больше. Поэтому можно взять кредит, чтобы поддержать своих инвесторов;

- Не хотят потерять статус дивидендного аристократа; потребовались деньги;

- Выкачивают деньги с компании;

Превышение показателя Payout ratio больше 100% может продолжать несколько лет, после чего у компании могут возникнуть серьёзные проблемы с долгами. Поэтому при покупке акций стоит обращать внимание на значение PR. Лучше, если оно составляет до 70%.

Это даёт запас прочности. Если значение составляет 80-100%, то для инвестору вряд ли стоит ожидать каких-то значительных увеличений в будущем.

В России средний показатель Payout ratio один из самых низких в мире. Нашим компаниям есть куда повышать выплаты.

7. Как часто платят дивиденды по акциям

Большинство российских компаний производят выплаты один раз в год. Некоторые делают выплаты чаще. Например, два раза в год или после каждого квартала.

Закрытие реестра традиционно у большинства компаний происходит в период с апреля по июль. Как показывает история, акции показывают положительную динамику по мере приближения к датам дивидендных отсечек.

Выплачиваемые до конца финансового года дивиденды называются «промежуточными» или «предварительными» (англ. interim dividend). Их частота может быть раз в квартал. Редко, но бывают дополнительные выплаты из-за каких-то разовых крупных поступлений. Например, так поступали компании Лукойл, Роснефть, Северсталь, МТС, Татнефть.

По завершении финансового года выплачиваются «финальные дивиденды» (англ. final dividend) или по-другому: основные.

На западном рынке приняты другие традиции. Они регулярно проводят выплаты 4 раза в год. А некоторые фонды недвижимости (reit) платят каждый месяц (например, Realty Income, Sl Green Realty).

Когда придут дивиденды по акциям

По закону не позднее 25 дней с даты закрытия реестра, но эмитенты могут выплачивать дивиденды и раньше.

Инвесторы, которые надеются попасть в реестр, а на следующий день продать акции и сделать профит на ровном месте сильно ошибаются. Котировки акций откроются гэпом вниз ровно на размер дивидендов с учётом налога. Такой гэп называют «дивидендным разрывом». В большинстве случаев цены восстанавливаются к своим привычным значениям спустя 2-3 месяца.

Например, акция стоила на закрытии 214 рублей, дивиденды 12 рублей, то, скорее всего, открытие следующего дня будет в районе 202-203 рублей. При гэпе ещё учитывается и налог. Размер выплаты надо умножить на 0,87 и вычесть от текущей цены акции.

В нашем случае это: 12 х 0,87 = 10,44 рубля. Значит, на такую сумму стоит ожидать разрыва. Но никто не говорит, что размер должен учитывать налог, просто чаще всего это так.

Вот как выглядит дивидендный гэп на графике:

Ещё один пример: